平安银行违规销售连吃罚单

【摘要】银行员工私自代售非本行理财产品,早已被监管层多番禁止,却仍有员工在“顶风作案”。天津银监局一口气披露了15则行政处罚信息,全部指向平安银行,缘由皆为“员工私自销售理财产品”。在这背后,“跨界”销售更丰厚回报的诱惑,让银行员工违规代售事件难以根绝,也反映出银行内部的监控管理仍需进一步加强。

银行员工私自代售非本行理财产品,早已被监管层多番禁止,却仍有员工在“顶风作案”。天津银监局一口气披露了15则行政处罚信息,全部指向平安银行,缘由皆为“员工私自销售理财产品”。在这背后,“跨界”销售更丰厚回报的诱惑,让银行员工违规代售事件难以根绝,也反映出银行内部的监控管理仍需进一步加强。

屡越红线

在平安银行北京两家支行的“飞单”风波爆发3个多月后,平安银行天津两家支行又因相似事件被推至公众视野。2月8日,天津银监局披露,平安银行天津红桥支行和天津新技术产业园区支行因“私自销售非平安银行天津分行发售或代理发售产品”分别被处罚50万元和20万元。

相比给支行开出的罚金,天津银监局对涉事银行员工的处罚决定更具敲山震虎之意。据公告显示,有13名平安银行员工被警告或禁止从事银行业工作一年,最严重的被终身禁止从事银行业工作。这15张罚单开出的日期均在1月16日-19日之间。

对此处罚,平安银行相关人士在回复北京商报记者的问询中称:“该行严令禁止本行员工私自销售非该行发售或代理发售的各种产品。依照行内相关制度,已对相关涉事员工进行了严厉问责与处罚。”

值得一提的是,平安银行曾出现过员工私自销售非银行理财的先例,最终理财产品无法兑付导致客户资金受损,也就是俗称的“飞单”。2016年10月,曾有平安银行客户爆料,2013年10月-2015年1月期间,在平安银行朝阳门支行和天通苑支行多位理财经理的推荐之下购买了一款名为“同富爱晚”的理财产品,当时承诺保本保息,但到期之后却无法兑付,客户损失超过4000万元。实际上,这款披着理财外衣的产品,是北京同富汇融股权投资基金管理有限公司发行的部分私募基金产品。

在投资者将此事反馈至监管部门后,银监会北京监管局办公室在复函中表示,平安银行北京分行这几位涉事员工属于违规销售,上述问题反映出平安银行北京朝阳门支行和天通苑支行内部控制管理严重缺位,平安银行北京分行对支行员工异常行为的监控和管理严重缺失。已责成平安银行北京分行深入开展问题排查和整改,按照相关规定严肃问责。

同年7月,平安银行北京分行一位理财经理被曝出离职前“杀熟”,骗取老人百万养老金投资高风险项目。不过,平安银行当时回应称,这一消息的核心内容失实。

“跨界”心魔

近年来,一线银行员工利用银行渠道做私单,已不是个别现象。尽管上至银监会下至各银行分行,都明文规定不许员工私自销售非本行产品,但为什么却屡禁不止?

北京商报记者了解到,银行员工在“跨界”销售产品中获得的提成远远高于银行自有理财产品的提成。一位股份制银行人士介绍,代销信托和保险产品给理财经理的提成最高,有的能达到千分之三或五,一般由发行公司来支付;而银行自身的理财产品最低,不少在万分之一点五上下,二者之间最高相差达10倍。

“因此,当然代销产品卖起来更有动力。”该人士进一步表示,以2016年初一家银行的“飞单”为例,该事件中,投资者一共投资超3000万元,仅按照正常销售的佣金来算,银行员工就可以赚9万元甚至更多的佣金,但要是卖出同等数额的本行理财,奖金却根本到不了1万元。如果是银行员工私下和金融机构谈的佣金,比例可能更高。而且基金、保险、信托等产品收益率普遍高于银行理财,只要来几个大客户,销售起来相对轻松得多。

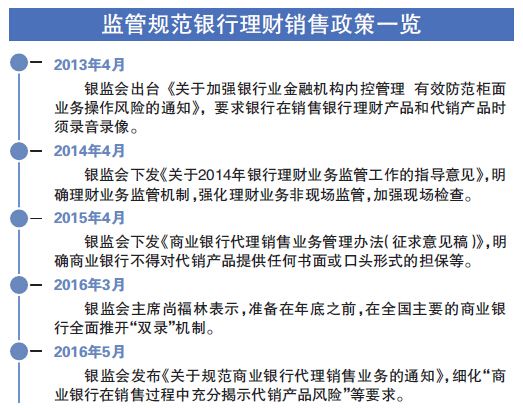

这使得很多银行员工趋之若鹜,接起“私活”。乱象的频发也引起监管机构的关注,“双录”是近年来被推行的一个“防飞单”的重要机制。早在2013年4月,银监会就出台了相关通知,要求所有销售柜台均应配备录音系统,记录销售人员对产品关键交易信息及风险的提示,以及客户对上述提示确认的过程;在2016年3月的全国两会采访中,银监会主席尚福林表示,准备在年底之前,在全国主要的商业银行全面推开“双录”机制;同年5月,银监会在发布的《关于规范商业银行代理销售业务的通知》中再次强调,银行销售理财产品是要根据有关规定实施录音录像。

“跨界”销售不只诱惑着银行员工,其他金融行业也有同样情形。今年1月,上海保监局也向各保险公司、各保险专业中介机构下发通知,重申“严禁保险从业人员违规销售非保险金融产品”的有关要求,并要求再次开展对违规销售非保险金融产品情况的自查工作。

内控薄弱

在过往的银行“飞单”事件中,银行员工一般都是“杀熟”,因为是老客户,甚至是VIP,所以客户才会相信银行员工的推荐,并对那些高回报的理财产品不加怀疑。但业内人士指出,一旦风险事件发生,常见的是银行马上撇清自己,称从未代理过相关理财产品,员工所为与本行无关,并将涉案员工开除了事,甚至一些投资者的上诉被驳回。也有少数银行,因顾及声誉私下对客户进行补偿。

银行是否有责?北京大学经济学院金融系副主任吕随启认为,“飞单”事件反映出银行有用人失察、内控薄弱、管理松懈之嫌。事实上,尽管此前多次事件中的涉事银行都曾予以撇清关系,但银监局在公开答复中也直指,相关银行在员工管理上存在漏洞,内部控制严重违反审慎经营规则。

对于银行员工做私单的行为,银行还可以怎样加强监管?一位城商行人士告诉北京商报记者,该行已经取消所有的金融产品代销,改为账户关联。具体来说,该行和部分基金公司、证券公司、保险公司等达成合作,在该行的网银上可以直接购买合作机构的产品,由投资者自主选择,减去了银行员工营销的步骤。

但这种彻底切断代销的做法,可能并非适用于所有银行。吕随启表示,在金融混业经营的大背景下,各类金融机构和产品的界限反而愈加模糊。一位业内分析人士认为,要想有效解决“飞单”问题,银行要建立有效的内部管理及监督机制,不仅要考察员工的业务能力,还要对员工的职业道德引起足够的重视。此外,对于员工的一些异常行为进行重点跟踪调查。在监管方面,相关法规部门应该对“飞单”事件进行定性,规定一旦事情发生该如何处理,不能因银行一句“是员工个人行为”就将责任抛得一干二净。

来源: 北京商报网

莉莉财经

- 情报 | 联想集团拯救者手机业务全员裁撤;法拉第未来开始生产FF 91;罗永浩明日将在直播间卖卫星

- 情报 | 蔚来汽车申请在新加坡交易所暂停交易;汇源果汁欲回A股上市;钉钉回应基础版超过10人将收费

- 情报 | 中国恒大接获香港清盘呈请;轻松集团否认寻求公司整体出售;哈啰出行宣称超4亿粉丝推荐被罚

- 情报 | 比特币集团或考虑收购德国银行;豆神教育被深交所通报批评;美团投资罗永浩AR公司 Thin Red Line

- 光年速递 | 孙正义重回公众视线;原淘宝内容电商事业部负责人程道放离职 ;上半年超万人离开证券业...

- 情报 | 蔚来手机即将上市;Model 3改款有望在半月内上市;比亚迪汽车鼓励举报腐败行为

- 情报 | 苹果正削减iPhone 14 Plus产量;拼多多跨境电商平台Temu在非洲上线;蔚来只租不卖欧洲订阅模式或有变动

- 情报 | 百度将于3月公布ChatGPT产品;恒大地产再被执行超12亿;比亚迪诉汽车大V侵权案将开庭

- 情报 | 字节跳动识区App将停止运营;腾讯TIM云文件功能已停止服务;抖音计划入局线上超市

- 情报 | 刘强东成为中国首善;QQ音乐叫停数字藏品业务;字节跳动推出番茄音乐App