利润改善息差企稳不良双降 四大行开始触底反弹?

【摘要】不良率虽然有明显下降趋势,但资产质量仍然承压。尽管管理层都表现出信心满满,但四大行的业绩“触底反弹之旅”,似乎才刚刚开始。

金评媒(https://www.jpm.cn) 编者按:不良率虽然有明显下降趋势,但资产质量仍然承压。尽管管理层都表现出信心满满,但四大行的业绩“触底反弹之旅”,似乎才刚刚开始。

在经历了连续多个季度的利润收窄、不良“双升”的业绩低迷期之后,中国的四大行迎来了难得的喘息期。在外部经济环境大幅度改善的背景下,银行的一些主要经营指标开始趋稳回暖。

中国工商银行董事长易会满甚至评价2017年中期业绩,“是这四年以来比较靓丽的一个半年报”。

然而,由于中间业务收入的明显减少,以及息差同比收窄,造成的营业收入下滑态势,成为四大行共同面临的问题。不良率虽然有明显下降趋势,但资产质量仍然承压。尽管管理层都表现出信心满满,但四大行的业绩“触底反弹之旅”,似乎才刚刚开始。

营收下降 净利润增速回升

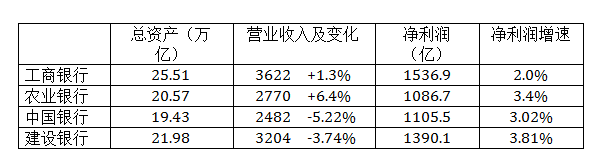

与2016年全年净利润增速降至2%以内,甚至首次出现负增长相比,2017年上半年,四大行的净利润增速均出现不同程度的回升,其中增速最快的建行达到3.81%。

易会满在业绩报告会上提到,利润改善的原因之一,是外部的经济环境在大幅度的改善,“经济决定金融”。

中国农业银行行长赵欢则归纳了利润回暖的四个原因:业务平稳增长;息差稳定;成本控制良好;风险控制,不良“双降”。

与净利润增速集体回暖不同的是,四大行上半年的营收情况出现分化:中国银行、中国建设银行的营业收入出现同比下降,工商银行微增1.3%,农业银行营收增速6.4%,居于领先地位。

据腾讯财经观察,营收出现下降的原因,在于非利息收入的大幅减少。这在股份制商业银行上半年的业绩中表现尤为明显,12家全国股份制商业银行中,除了华夏银行等少数几家银行之外,其余股份行的营业收入全部出现下降。

息差回升 非息收入大幅减少

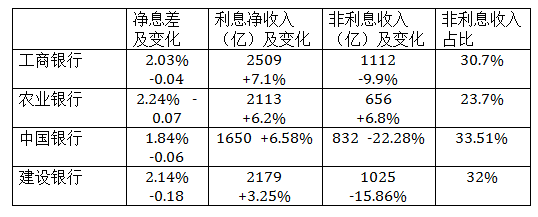

银行的营业收入主要由利息净收入和非利息收入两部分组成,而净息差是决定利息净收入的最重要因素。

值得注意的是,虽然四大行的净息差同比都呈下降趋势,但环比数据已经开始出现回升。

赵欢介绍称,农行上半年净息差为2.24%,在可比同业里属于最高水平,二季度的净息差环比上升了4个BP,息差的优势在上半年有所扩大。

工行行长谷澍也提到,工行的净息差在二季度环比上升了4个BP,主要原因在于此前央行连续五次降息的利率重定价已经基本完成,这对于净息差的稳定是正向影响。

中行一季度的净息差环比2016年第四季度上升了3个基点,二季度环比一季度上升了8个基点。中行副行长张青松介绍称,对于拥有19万亿资产的中行来说,净息差1个基点的改善,转化成利息收入,将近20亿元。

对于下半年净息差的预测,四大行管理层都比较乐观,认为全年息差将呈现稳定向好的趋势。

但非利息收入这一块显然就没有这么乐观。据腾讯财经梳理,上半年除了农行之外,其余三大行的非利息收入同比都在减少,幅度最大的为中行,降幅达22.28%。

中行在财报中解释称,主要是2016年上半年该行出售南洋商业银行有限公司,并相应确认了投资处置收益,导致其他非利息收入同比减少252.03亿元,下降42.57%。

中报显示,工行上半年手续费及佣金净收入766.70亿元, 同比减少50.45亿元,下降6.2%,主要是降费让利的同时,受债券和资本市场波动、保险产品监管规范、营改增实施等多重因素影响,代销基金及保险、投融资顾问、债券发行与承销、对公理财、资产托管等业务收入减少。

建行的非利息收入下降,主要也是由于保费等其他非利息收入下降。相反,农行由于子公司农银人寿保险股份有限公司保费收入增加,其他业务收入为193.15 亿元,同比增加 103.31 亿元。

资产质量改善 不良率企稳下降

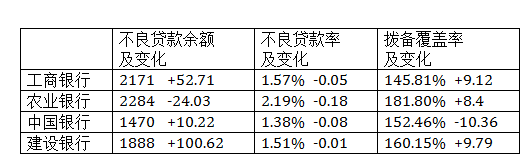

与前几年的不良贷款余额、不良贷款率连续“双升”相比,2017年上半年四大行的不良率均出现下降,不良贷款的余额增速也在明显降低,其中,农行的不良还出现“双降”。

据易会满介绍,今年上半年工行的不良贷款率比年初下降5个BP,逾期贷款率下降42BP,剪刀差下降32BP,后两者都是不良贷款的后备军,他认为,这些指标的改善,会减少今后工行不良贷款劣变的压力。

中行首席风险官潘岳汉也提到,上半年中行不良贷款率为1.38%,较年初下降了8个基点;关注类贷款率为2.77%,比年初下降了34个基点;逾期贷款率为1.97%,比年初下降了18个基点,上半年中行累计化解不良资产735亿元。

除了不良贷款,农行的逾期贷款和关注贷款也出现了“双降”,此外,上半年农行的贷款减值准备余额4153亿元,比年初增加了150亿元,拨备覆盖率182%,比年初上升了8.4个百分点,继续领先可比同业。

虽然2017年中期取得了较好的成绩,但对于未来银行资产质量的管控,银行管理层认为压力仍然存在。

潘岳汉认为,从国际来看,全球经济的复苏还存在不确定性,市场的预期敏感多变;从国内来看,随着供给侧改革的深化,过剩产能行业加速出清,企业信用风险持续暴露,部分地区新发生不良的压力仍然较大。

利率上浮 住房信贷调控成效明显

银行的个人住房信贷规模在2016年曾创下“天量”,据腾讯财经此前统计,2016年四大行新增个人住房信贷达到2.7万亿元,个人住房信贷余额超过12万亿元,四大行新增个人住房信贷占全部新增个人贷款的比例,均在7成以上。

在2017年上半年国家密集出台房地产调控政策之后,上述趋势得到明显遏制。据腾讯财经粗略统计,上半年四大行新增个人住房贷款约在1.2万亿元左右。

其中,工行上半年个人住房贷款增加 3747亿元,增长11.6%;农行增加2959 亿元,增长11.6%;建行增加3405亿元,增幅为9.50%,增速较上年同期放缓。

据易会满介绍,在工行新增的个人住房贷款里,一二线城市和三四线城市的比例在1:1左右,热点城市的比重在逐渐下降,16个热点城市中的新发放个人住房贷款占比,比去年年底减少了13个百分点。

农行副行长王纬称,上半年公司类的房地产贷款余额仅增长4.18%,远低于全行平均贷款的增速和公司类贷款的增速;个人住房贷款增长11.6%,同比也回落了21.2个百分点,“回落的速度还是非常可观的。”

他还提到,上半年个人住房贷款执行利率呈上升趋势,二季度新发放的个人住房贷款加权平均利率环比一季度上升6个基点,平均加权利率上浮4.5%。目前在北京、江浙、广东等地首套按揭贷款利率执行不低于基本利率,二套房的利率按照基本利率上浮1.1倍执行,部分热点城市已经上浮到1.2倍。

至于下半年的房地产政策,王纬称,开发贷会优先支持城市的棚户区改造和安全区的普通商品房开发,审慎进入房地产泡沫明显的地区,从严控制商业用房开发和金融性物业贷款,严谨发放政府土地筹备贷款。

在个人贷款方面,则把握好个人住房贷款的总量、结构和节奏,确保全行及重点城市贷款增量控制在央行额度范围之内,优化投放的区域结构和客户结构。

中行副行长任德奇则用“一线城市控,二线城市稳,三四线城市适度支持”,来概括中行当前的个人住房信贷策略。

(编辑:田跃清)

来源: 腾讯财经 作者 周纯

冷夜

责任编辑 专注网贷 支付领域

- 情报 | 富途控股预计于12月30日在香港上市交易;蔚来将在 NIO Day 2022 推出全新车型;睿蓝汽车宣布将进行价格调整

- 情报 | 恒大汽车公告称或有停产风险;中公教育回应考不过全额退款分十期;法拉第未来宣布FF 91将于3月30日开始生产

- 情报 | 京东金融定期还款业务关闭新增任务服务;亿家拼APP被认定传销;重庆蚂蚁消金增资方案出炉

- 情报 | 沪江教育更名为行藏科技;特斯拉明年或开启史上首个回购计划;推特世界杯期间50%几率崩溃

- 情报 | 绿驰汽车被吊销营业执照;正畸品牌「微笑公式」被曝倒闭清算;恒大地产再被强制执行近4.7亿

- 情报 | 京喜拼拼并入零售业务;豆神教育收关注函;全球15家数字支付公司中支付宝居首位

- 情报 | 蔚来汽车申请在新加坡交易所暂停交易;汇源果汁欲回A股上市;钉钉回应基础版超过10人将收费

- 情报 | 证监会因2.4亿罚款申请限消乐视;美团优选等部门陆续收缩员工规模;国美被曝停发员工工资

- 情报 | 腾讯回应出售美团股权传闻;南京银行收购苏宁消金控股权获监管批复;恒大物业和中国恒大遭香港财汇局调查

- 情报 | 天眼企服将于7月关停;Meta开始使用新股票代码;社交平台Soul宣布撤回美股IPO