缺钱!存款荒来袭,银行如何逆境求生?

【摘要】在金融去杠杆的大环境下,是哪些因素在引发银行的负债荒?今天就来分析一下。

金评媒(http://www.jpm.cn)编者按:8%!监管机构近日公布了商业银行2017年总负债增速,数据显示,银行2017年负债增速只有8%,而2016年银行负债增速高达17%。

在金融去杠杆的大环境下,是哪些因素在引发银行的负债荒?今天就来分析一下。

负债荒:银行为什么也缺钱?

当讨论银行负债(即各项存款)的时候,一般观察指标是货币供应量M2,因为货币供应量基本对应银行的负债。

货币供应量又等于基础货币乘以货币乘数,前者主要来自外汇占款和央行通过公开市场操作投放的资金,后者反应经济活力。

需要注意的是,基础货币是存款的总源头,类似河流上游的泉眼,如果泉眼出水量锐减,那么河流的流动性自然也会下降。

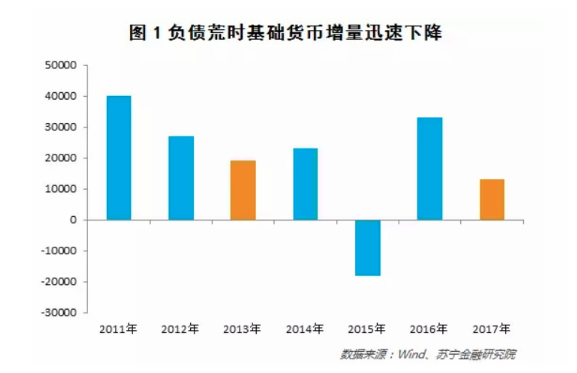

在此,回顾2013年和2017年的两次负债荒,可以观察到基础货币余额增量明显萎缩(参见图1)。

总结2017年以来的负债荒,触发因素主要有两个:

一是央行将同业存单纳入MPA同业负债考核,加上货币基金流动性新规,使得同业存单发行量出现快速萎缩。

具体来说,央行在2017年2季度货币政策执行报告中宣布——拟于2018年一季度MPA评估时起,将资产规模5000亿以上的银行发行的一年以内同业存单纳入MPA同业负债占比指标进行考核。另外,《公开募集开放式证券投资基金流动性风险管理规定》规定,货币基金必须投资AA+评级及以上的同业存单,否则就需要走董事会审批——托管人同意——重大信息披露这一复杂的流程。随着监管加强,同业存单作为银行扩充负债的利器,一下子失去了往日的光辉。(参见图2)

二是央行为实现降杠杆的目的,保持银行间资金利率处在相对高位,使得理财和货币基金吸引力大增,对个人存款有一定的分流作用。

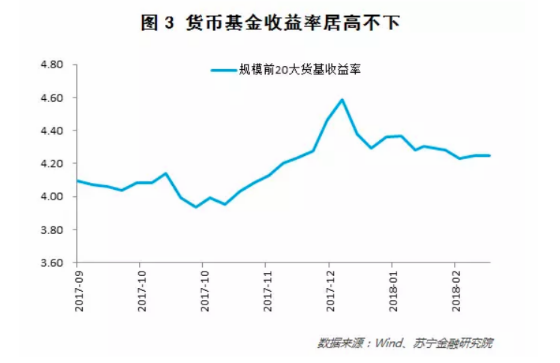

当然,动态来看,货币基金通过配置银行存款和同业存单的形式又会使部分资金重回银行表内,但静态来看,货币基金无疑从银行的个人存款中切走了一块蛋糕。2017年4季度以来,规模前20大货币基金收益率基本都在4.0%以上,而目前1年期定期存款利率只有1.5%,显然货币基金相比存款吸引力要高(参见图3)。

银行应对存款荒的两大武器

银行作为金融创新的急先锋,显然不会面对存款荒而束手待毙。针对存款增长乏力,银行发展出两大武器:发行结构化存款和重新发行同业存单。

首先来看什么是结构化存款。

结构化存款是将部分资金投向衍生产品从而获取比普通存款更高收益的存款产品。一般的结构化存款可以挂钩黄金、股票指数及一篮子股票,认购金额5万起,年化收益率普遍在3%以上。比如,某挂钩黄金的结构化存款产品,期限180天,如果到期日黄金价格低于发行日黄金价格的98.3%,那么年化收益率为6%,否则3.5%。意思是,这款结构化存款产品的保底收益率就是3.5%,如果180天内黄金价格下跌了超过1.7%,那么产品的收益率就达到6%。这样,通过推出结构化存款,银行轻松突破了存款利率的限制。

另外,银行开发结构性存款还有个小算盘,那就是结构性存款都是配对出现的,有利于银行降低负债成本。具体来说,一个看涨黄金产品必然有一个看跌黄金产品,前者是黄金价格下跌1.7%以上时收益率6%,后者是黄金价格上涨2.8%以上时收益率6%,否则收益都是3.5%。这样,如果黄金价格窄幅振荡,银行的成本就是3.5%,否则就是4.75%[=0.5×(6%+3.5%)]。反过来,如果银行只发一款结构性存款产品,万一银行自己看错市场方向,很可能成本就是6%。所以,结构化存款都是成对出现,这样有利于银行降低负债成本。

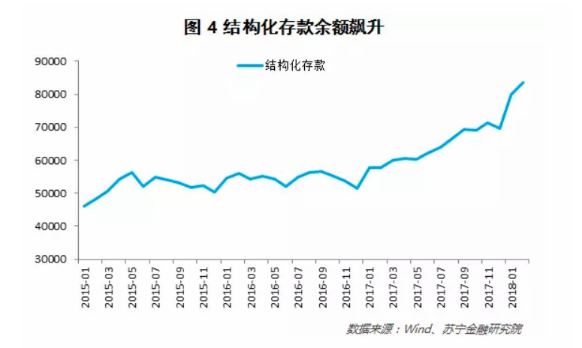

从数据上看,银行的结构化存款在2017年以来出现飙升。2016年银行结构化存款新增只有1200亿,2017年银行结构化存款新增1.79万亿,今年前2个月已暴增1.41万亿(参见图4)。

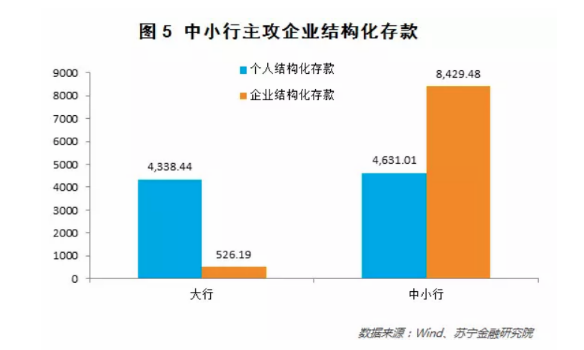

需要指出的是,不同银行开发结构化存款针对的用户类型不同,大型银行主攻个人结构化存款,而中小行主攻企业结构化存款(参见图5)。当然,更缺存款的中小行发行结构化存款的动力更强,发行量也更大。

再来看银行如何重新发行同业存单。

虽然央行通过将同业存单纳入MPA考核来抑制银行扩张的动力,但实际上,大银行正通过同业存单来重新扩充自身的负债。

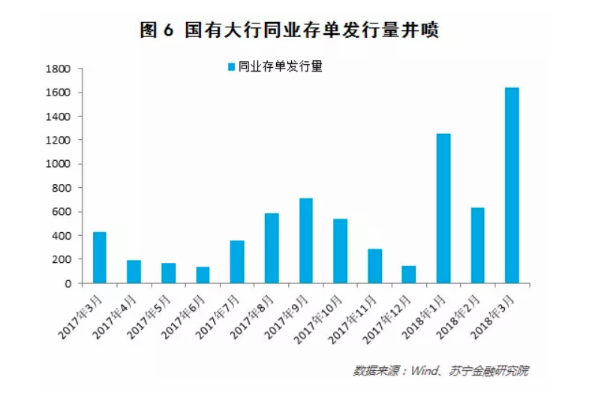

2017年下半年,国有大行的同业存单月发行量大约在430亿的水平,但今年1月和2月的发行规模达到惊人的1200亿和630亿,3月前20日发行量更是达到1600亿元,创出新高(参见图6)。

为何如此呢?原因主要有两点:

首先,对大行来说,央行的规定简直是为其扩充同业负债提供了依据。

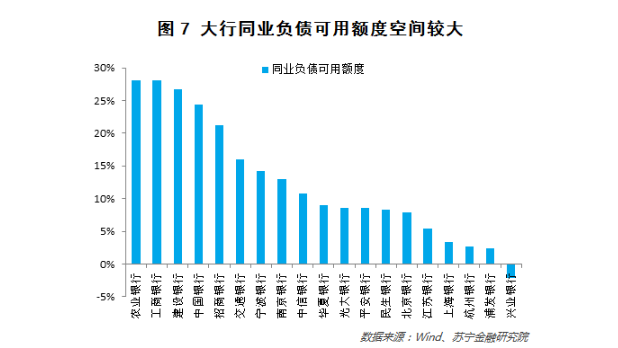

央行规定,资产规模超过5000亿的银行,其同业负债和同业存单占总负债的比率不能超过1/3。对于大行来说,同业负债和同业存单占总负债的比率远远低于红线水平,所以大行有充足的空间去提升同业负债。比如,按2017年3季报披露的同业负债和同业存单数据,计算各家上市银行同业负债和同业存单占总负债的比重,然后观察其距离33%红线的水平。可以发现,工农中建交这五大行可用额度都在15%以上,而且大部分银行都是满足监管要求的(参见图7)。

其次,对大行来说,同业存单的发行成本有一定吸引力。

根据统计,目前大行的1月期同业存单平均利率为4.55%,但1月期理财产品的平均利率为4.80%,所以同业存单相比理财产品成本更低。至于结构化产品,其平均收益率比较难统计,但如果参考上述挂钩黄金价格的结构化存款成本,则大约为4.75%,那么发行同业存单也是有吸引力的。

所以,无怪乎大行要在同业存单市场上发力,有发行潜力同时价格还低,肯定会成为兵家必争之地。

投资者有什么羊毛可以薅?

那么在银行存款荒的背景下,个人投资者有什么羊毛可以薅呢?

最直接的羊毛就是银行的理财产品收益率会居高不下,目前1月期银行理财收益率大约4.8%,3月期银行理财收益率大约为4.9%,这个收益水平还是很有吸引力的。

在银行存款荒的环境下,银行有动力维持理财产品的高收益,来避免自身负债缩水。所以,在股市大小盘风格换档期,不妨买一点银行理财作为过渡,等下半年市场出现明显的风格偏向时,再卖掉理财买入股票。

(编辑:郑惠敏)

来源: 苏宁金融研究院 左俊义

企业新闻

- 情报 | 小红书福利社店铺宣布将停售;启明创投回应“信息套取”;2024款小鹏G9定档9月19日上市

- 光年速递 | X数据被用于训练Grok模型;SearchGPT官方演示闹出乌龙;生成式人工智能的给电网造成了沉重的负担

- 情报 | 知情人士称马斯克最快本周买下推特;快狗打车二次递表港交所;券商回应App违法违规被通报

- 情报 | 抖音否认进军基金销售领域;新东方文旅公司正式成立;胡润发布元宇宙潜力企业榜

- 红岭创投周世平等18人被立案移送深圳中院

- 光年速递 | 极氪辟谣新版001本月发布;官方回应萝卜快跑定价争议; TikTok在海外开启本地生活业务...

- 情报 | 积木盒子董事长董骏被警方带走;猪八戒向港交所提交上市申请;特斯拉发布新家用壁挂式充电桩

- 情报 | 法拉第未来启动「交付共创日」;蔚来手机即将于9月发布;特斯拉或每天被罚款19万

- 情报 | 华为投入研发金额全球排名第四;蚂蚁集团否认重启IPO;飞书国内业务短时间无法盈利

- 情报 | 魅族确认吉利收购股权;罗永浩宣布今起退出社交平台;美股或迎15年最大改革