P2P网贷大潮退去:裸泳者现身 合规者坚守

【摘要】国内P2P平台一直处于缺乏监管的阶段,由此出现了大量打着网贷的幌子进行敛财的违规机构,表面风光的背后潜藏着自融、期限错配以及资金池等重大风险问题。因此,在2018年6月网贷备案延期、国家加强互联网金融行业整治力度的强监管举措,就成为了“爆雷”导火索。

经历了网贷备案延期与国家持续加强对于互联网金融的整治,6月份以来P2P网贷行业可谓是风险事件不断,正处于行业发展的“关键时期”。市场上笼罩着不看好网贷行业前景的悲观情绪,而近期多个网贷平台高管纷纷指出,不合规的P2P平台在大批退出后,将有助于我国形成一个更加稳健、健康的运营环境,未来网贷行业仍将成为发展数字普惠金融的重要支撑点。

一、雷潮不断:假标、资金池等问题凸显,都是不合规惹的祸

国内P2P平台一直处于缺乏监管的阶段,由此出现了大量打着网贷的幌子进行敛财的违规机构,表面风光的背后潜藏着自融、期限错配以及资金池等重大风险问题。因此,在2018年6月网贷备案延期、国家加强互联网金融行业整治力度的强监管举措,就成为了“爆雷”导火索。

2018年6月以来,P2P网贷行业爆发了一系列风险事件,被业界形象地比喻为“雷声滚滚”,几乎每天都有多家网贷平台被爆出逾期、清盘或跑路的新闻,一时间全国范围内蔓延起投资者维权的声音。在市场恐慌情绪下,网贷行业的发展前景也在备受质疑。通过分析发现,近期频繁爆雷的平台大多数都存在涉嫌假标、设立资金池等不合规问题,真正发展稳健的平台在客户筛选、信贷风控方面仍然运作规范。

1.频繁爆雷的背后是虚假标、非法集资问题

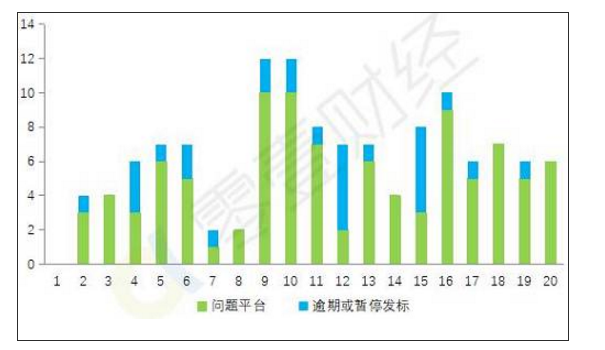

2018年的6、7月份,是集中出现爆雷的重要时间点。2018年6月,问题平台数量达到98家,为近14个月以来的最大值。看到网贷行业的潜在风险后,众多投资者纷纷挤兑,导致7月份P2P行业的流动性风险剧增,加速了问题平台的数量激增。据零壹数据统计,7月1-20日,至少有98家平台出问题,涉及待还本金至少在439亿元以上。其中,立案、投案或经侦介入的平台占到20家,清盘46家,跑路或失联7家。与此同时,27家平台出现部分项目逾期,或暂停发标,兑付压力较大。

图表1:问题及逾期/暂停发标平台数量走势(7/1-7/20)

资料来源:零壹财经整理

从上百家问题平台的成因来看,主要原因在于存在严重的不合规问题,包括集合标(理财计划)、活期理财产品涉及期限错配等。因此,当投资者集中提现的时候,平台自有资金无法兑付,造成资金链断链。7月1-20日期限出问题的平台中,至少有25家存在集合标或活期理财。

2.不合规网贷机构通过期限错配,加剧流动性压力

《网络借贷信息中介机构业务活动管理暂行办法》第十条第六项规定:网贷平台不得将融资项目的期限进行拆分。目前,部分P2P平台仍存在不同程度的期限错配。为了满足投资人偏爱短期投资理财的需求,平台将长期融资拆分成期限为1月、3月、6月、12月等短期理财产品来吸引这一类投资者。

在国家加速整治P2P行业的政策指引下,P2P机构的期限错配问题逐渐暴露,因此引发了投资者的恐慌情绪,形成了挤兑现象。这一现象也在逐步蔓延到正规的网贷平台,引发投资者降低对于P2P行业的投资信心,对于行业的健康发展造成了一定的冲击。近期,一些头部平台纷纷表示对于标的真实性、借贷风控审核的实际举措,相信真正合规经营、推动数字普惠金融业务的网贷平台。

二、真正的P2P,敢于直面市场危机

按照监管部门对于互联网金融的整治思路,真正合规经营的P2P平台不得涉嫌违规经营活动,也就是2016年8月份银监会出台《网络借贷信息中介机构业务活动管理暂行办法》中规定的“十三条红线”。结合2018年6月份以来出现“爆雷”的问题平台情况,目前投资者可以通过验证P2P机构是否满足以下几项要求,判断网贷平台是否经营稳健:

1.信息披露真实完整

平台借贷项目的信息披露真实完整,不能涉嫌虚假标的、自融或恶意非法集资,除了公布借款人和平台信息,要着重强化“第二还款来源”的信息披露,比如:风险缓释金的规模及其与逾期率、坏账率之间的对比,第三方保障机构与平台和借款人之间的关系、保障条款和保障方式、杠杆率和偿付能力等。

2.未开展期限、资金错配

早在2017年12月中旬,金融监管部门在《关于做好P2P网络借贷风险专项整治整改验收工作的通知》中明确指出,P2P机构提供活期理财产品将被认定为违规。资金池和期限错配是P2P平台的两个重大安全隐患,将造成整个行业的流动性危机,因此合规的网贷平台已经开始转型,不再触碰此类业务。

3.上线银行存管系统

合规经营的P2P平台必须上线银行存管系统,主要目的是将平台和出借人、借款人的资金进行隔离,避免平台擅自挪用出借人资金,防止平台的非法集资或违规经营活动。优质的网贷平台除了拥有银行存管系统之外,还要加强企业自律,审核每笔标的真实性,不偏离信贷业务的本质。

4.严格限制标的额度,坚持小额分散发展理念

优质的P2P机构要严格执行监管层对于借款标的限额要求,围绕我国建设数字普惠金融的发展进程,真正实现通过互联网金融金融,提振实体经济发展。真正的P2P机构,必须做到投资标的真实优质,资金流向清晰明了,切实满足借款人有关汽车金融、消费金融、融资租赁等拥有真实交易场景的流动资金贷款需求。

5.拥有一套完整的风控体系,提升逾期催收专业性

网贷机构要结合大数据、人工智能等技术,制定出一套网络借贷风控模型,加强自身的风控能力,在客户准入标准、风险定价、逾期催收合规操作等方面更加规范。同时,P2P平台不得以高息吸引投资者,对于逾期项目有一套完善的风控体系,降低平台挤兑风险。

相信本次集中爆雷事件,将加速整个行业的“扶优限劣”,使不合规平台在风险全面暴露之后快速退出。同时,真正的优质P2P平台将重新审视市场,使行业重新回归理性,营造出一个良性发展环境,在风险可控的前提下,加速我国金融科技的国际化发展。

三、11年7.2万亿规模:网贷“普惠金融”作用不容忽视

P2P网贷行业在中国已发展11年,它作为传统金融业的有效补充,借助互联网技术手段,推动了我国普惠金融业务的快速发展,帮助众多的中小微企业、个人与“三农”客群及时获得融资。尽管面临信用体系不健全、网络借贷合规内控有待提升等问题,我国的金融科技创新在效率和发展规模上,都处在国际前沿地位,拥有广泛的影响力。

1.互联网金融有助于我国构建普惠金融体系

P2P网贷机构通过发挥网络借贷信息中介的作用,帮助众多的企业和个人客户及时获得融资,改变以往由于无抵押、无担保等问题,而被以商业银行为主的传统金融机构拒之门外的情况再度上演。经过11年的发展,我国网贷行业形成了强大的业务规模。零壹数据统计,截至2018年7月20日,P2P网贷累计满足了2500万左右借款人需求,累计借款金额在7.2万亿元左右(不包含线下理财平台)。扣除净值标、可确认的假标和自融标,累计借款金额依然在5万亿-6万亿元之间。P2P网贷累计为4000多万投资人(按各家平台投资人累计,很多投资人同时投资多家平台,此处未剔除重复计算,实际人数应远低于4000万)赚取投资收益4000多亿元(不包括待收利息、活动奖励、返利所得)。

尽管发生平台跑路、借款人逾期不还款等风险事件,但整体来看,我国网贷行业积累了众多的优质客户群体,促进了我国的征信体系建设,推动由普惠金融创新发展为数字普惠金融,体现出“人人可获得金融服务”的普惠性发展理念。

2.中国金融科技创新在全球拥有广泛影响力

我国P2P行业的发展,在短短的十余年时间内,业务规模呈现的“爆发式增长”态势引发了国际上的广泛关注,已经在国际上拥有较为广泛的影响力,从简单的网贷信息中介发展为金融科技公司,并形成了众多的独角兽巨头。

尤其是2018年初以来,多家P2P机构先后在香港与海外市场上市,并与海外一流金融机构开展了多次业务交流与战略合作。与此同时,在大数据、云计算、人工智能、区块链等技术运用上,P2P机构也与互联网公司、传统金融机构开展了多层次的业务合作,它们的商业模式和战略布局得到了业界认可,代表了全球金融创新的发展趋势。

来源: 零壹财经

企业新闻