上海首次出台互联网小贷监管指引:发起方应为知名互联网企业

【摘要】12月30日,上海市金融办下发《上海市小额贷款公司互联网小额贷款业务专项监管指引(试行)》(以下简称《监管指引》),不但要求主要发起企业是国内排名靠前的互联网企业,且规定个人贷款不超过20万元,企业贷款不超过100万元的上限。

想在上海申请互联网小贷牌照来解决大标限额问题的P2P平台,可能要绕道而行了。

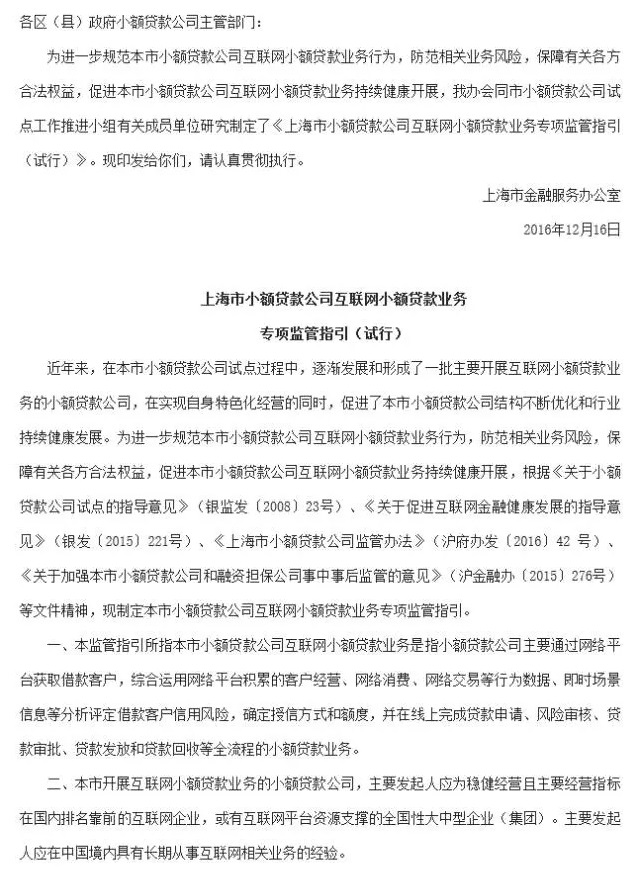

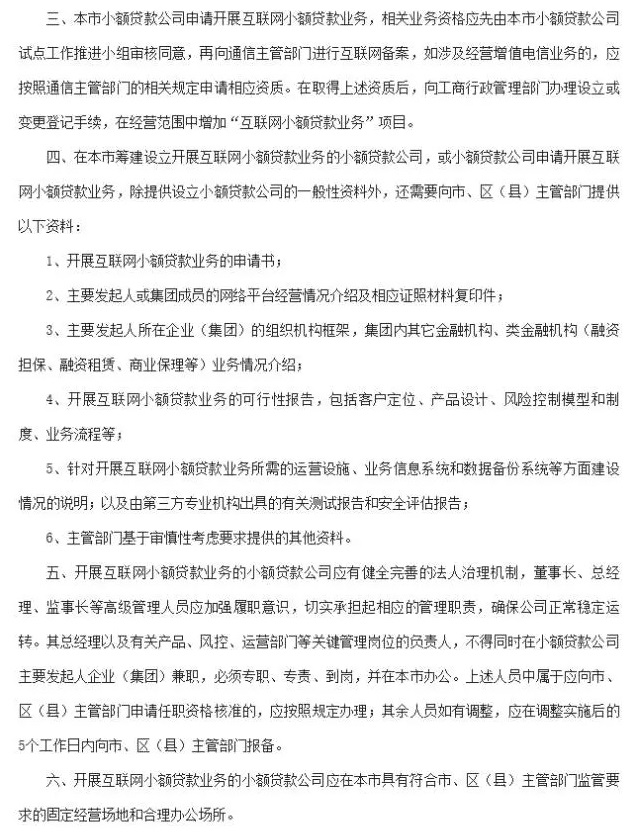

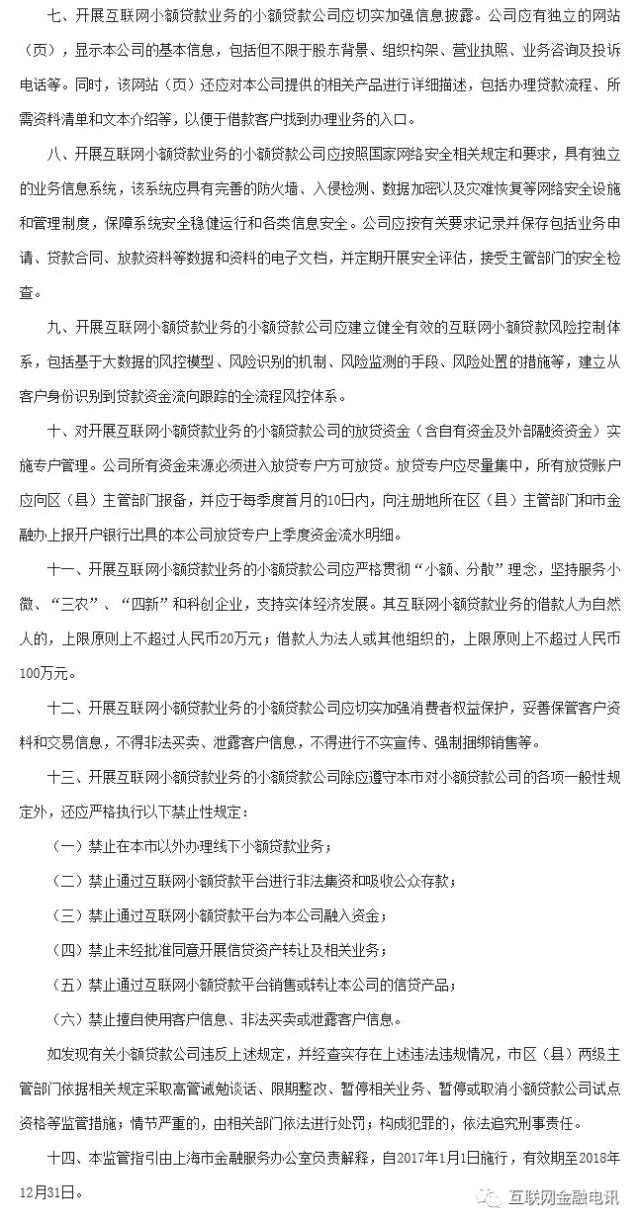

12月30日,上海市金融办下发《上海市小额贷款公司互联网小额贷款业务专项监管指引(试行)》(以下简称《监管指引》),不但要求主要发起企业是国内排名靠前的互联网企业,且规定个人贷款不超过20万元,企业贷款不超过100万元的上限。此规定也与此前发布的《网络借贷信息中介机构业务活动管理暂行办法》中对于同一自然人(同一法人或其他组织)在同一网贷平台的借款余额上限要求相同。

据了解,这是上海市首次对互联网小贷出台专门的监管办法。《监管指引》将于2017年1月1日起正式实施。

设置20万、100万贷款上限

互联网小贷(网络小贷)简言之就是小贷公司互联网化。

《监管指引》对互联网小贷(网络小贷)的定义是,小额贷款公司主要通过网络平台获取借款客户,综合运用网络平台积累的客户经营、网络消费、网络交易等行为数据、即时场景信息等分析评定借款客户信用风险,确定授信方式和额度,并在线上完成贷款申请、风险审核、贷款审批、贷款发放和贷款回收等全流程的小额贷款业务。

自8月24日,银监会等四部委联合下发《网络借贷信息中介机构业务活动管理暂行办法》后,如何解决大标问题成为部分P2P平台棘手的问题。该办法要求,同一法人或其他组织在同一网络借贷信息中介机构平台的借款余额上限不超过100万元,在不同网络借贷信息中介机构平台借款总余额不超过500万元。随后有盈盈易贷等网贷平台接连成立网络小贷公司,网络小贷牌也成为网贷平台竞相追逐的香饽饽。

而《监管指引》却明确指出,互联网小贷开展互联网小额贷款业务的小额贷款公司应严格贯彻“小额、分散”理念,坚持服务小微、“三农”、“四新”和科创企业,支持实体经济发展。其互联网小额贷款业务的借款人为自然人的,上限原则上不超过人民币20万元;借款人为法人或其他组织的,上限原则上不超过人民币100万元。

正努力在上海申请互联网小贷牌照的P2P平台,突然被封闭了化解大标问题的一条路。

《监管指引》还要求互联网小贷公司建立风险控制体系,包括基于大数据的风控模型、风险识别的机制、风险监测的手段、风险处置的措施等,建立从客户身份识别到贷款资金流向跟踪的全流程风控体系。

发起方需是知名互联网公司

相比小额贷款企业,互联网小贷有更高的门槛。《监管指引》明确指出,主要发起人应为稳健经营且主要经营指标在国内排名靠前的互联网企业,或有互联网平台资源支撑的全国性大中型企业(集团)。主要发起人应在中国境内具有长期从事互联网相关业务的经验。

今年10月6日,上海市出台《上海市小额贷款公司监管办法》(下称《监管办法》),要求小额贷款公司主要发起人为企业法人,注册地且住所在本市,管理规范、信用良好、实力雄厚,净资产不低于1亿元、资产负债率不高于70%、连续三年赢利且利润总额在3000万元以上。

此外,《监管办法》对注册资金的要求也提高,新设小额贷款公司原则上注册资本不低于人民币2亿元(主要为众创空间内小微企业提供信贷服务的小额贷款公司注册资本可适当降低至人民币1亿元)。相比之下银监会下发的《关于小额贷款公司试点的指导意见》,有限责任公司的注册资本不得低于500万元,股份有限公司的注册资本不得低于1000万元。

需要注意的是,这些注册资金都必须全额实缴,放在金融办的专门账户中。根据《监管办法》,小额贷款公司的注册资本来源必须真实合法,全部为实收货币资本,一次足额缴纳,不得以借贷资金和他人委托资金入股。

此次《监管指引》也明确要求,对互联网小额贷款公司的放贷资金(含自有资金及外部融资资金)实施专户管理。公司所有资金来源必须进入放贷专户方可放贷。放贷专户应尽量集中,所有放贷账户应向区(县)主管部门报备,并应于每季度首月的10日内,向注册地所在区(县)主管部门和市金融办上报开户银行出具的本公司放贷专户上季度资金流水明细。

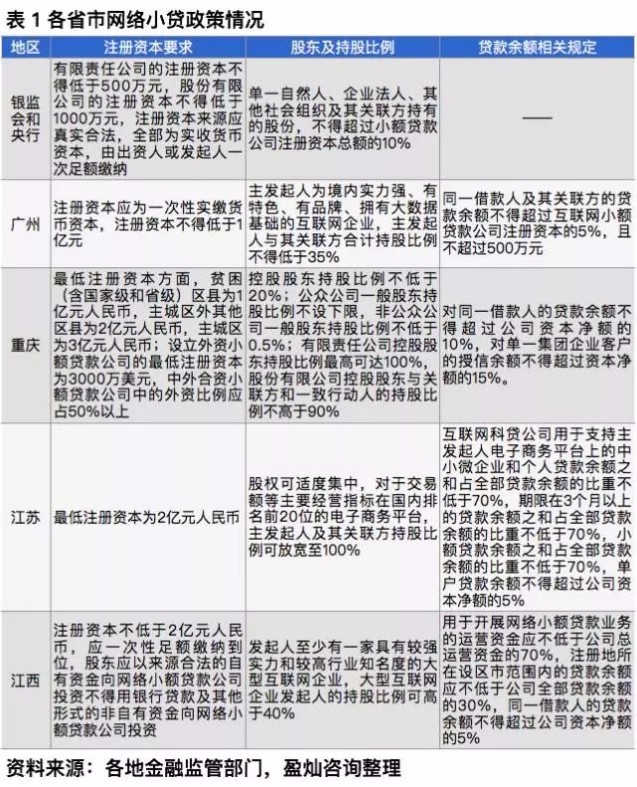

广州、重庆网络小贷最为活跃

据盈灿咨询统计,截至2016年12月26日,全国网络小贷分布在10省市,共设立78家网络小额贷款公司(含已获地方金融办批复未开业的公司)。其中广东地区最多,有28家,主要集中在广州;其次是重庆,有17家;江苏位列第三,有11家网络小贷公司;浙江和江西并列第四,均有5家。可以看出目前网络小贷仍处于试点阶段,数量较少,地域集中,广州和重庆地区网络小贷最为活跃,与当地开展网络小贷的鼓励政策和优惠政策有较大关系。

从全国已获网络小贷牌照的公司背景来看,以强背景企业为主,主要是BAJ为代表的知名互联网企业,或是海尔、TCL等实力雄厚的线下传统企业或上市公司,这些公司往往拥有大量的客户和交易数据,主要服务的客户群体也是其产业链的客户。从贷款产品来看,期限和金额差异较大,类型多样,与传统小贷业务性质上并无不同,但因其互联网属性审批放款速度较传统小贷快。

另据盈灿咨询不完全统计,截至目前,共有8家P2P网贷平台或其关联企业获网络小贷牌照。

附《监管指引》全文:

来源: 蓝鲸财经

莉莉财经

- 情报 | 苹果正削减iPhone 14 Plus产量;拼多多跨境电商平台Temu在非洲上线;蔚来只租不卖欧洲订阅模式或有变动

- 红岭创投周世平等18人被立案移送深圳中院

- 情报 | 威马汽车再次大规模降薪;特斯拉炒币亏损1.7亿美元;宝马锂供应商拟赴美借壳上市

- 情报 | 字节跳动识区App将停止运营;腾讯TIM云文件功能已停止服务;抖音计划入局线上超市

- 情报 | 罗永浩退出锤子科技集团公司法人;零跑汽车明日挂牌上市;恒大地产再被强制执行13亿

- ESG每周资讯 | 碳市场行业纳入优先序:水泥、电解铝和钢铁行业因成熟度高被列为优先纳入碳市场

- 光年速递:Meta为AI花数百万美元购买明星声音授权;Character.AI核心团队并入谷歌;英伟达回应新款AI芯片推迟发布

- 诈骗信息,防不胜防,提醒读者关注

- 情报 | 小米自研芯片将在今明两年亮相;阿里云「通义千问」已完成备案工作;特斯拉新款Model3或9月1日上市

- 情报 | 绿驰汽车被吊销营业执照;正畸品牌「微笑公式」被曝倒闭清算;恒大地产再被强制执行近4.7亿