比起牛板金逾期、陆金所踩雷,我们更应该关注这个!

【摘要】P2P平台资金不足,难以再像之前那样先垫付再催收,最后只剩下三条路:主动去刚兑;被动逾期;跑路暴雷。

天雷继续滚滚滚,这次的雷潮比很多人预想的都要严重,甚至波及到二线平台。

『01』

最近牛板金逾期,道口贷去刚兑,陆金所在早上也传出了1.3亿资管计划逾期,负面消息不断,接下来跟投君先简单说一下这几个逾期事件。

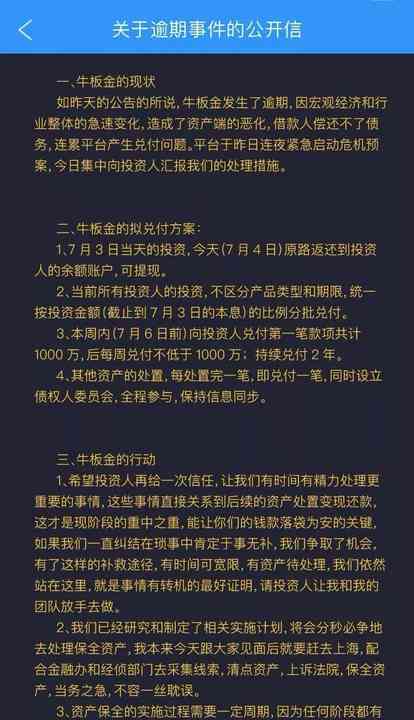

牛板金逾期

(牛板金逾期公告)

2018年7月3日晚间,牛板金发布公告称,平台出现逾期。

公告显示,平台合计逾期金额接近1个亿。但据不少牛板金的投友到现场了解到,真实的逾期缺口高达31亿。

目前,牛板金已经暂停充值、赎回及所有产品的投资与兑付,提现功能正常运作。

据官网数据显示,平台累计成交量高达390.88亿元,而此次的逾期波及人数多少尚不清楚,目前平台已经*相应的兑付计划。

牛板金已经给出了初步的拟兑付方案:本周内(7月6日前)向投资人兑付第一笔款项共计1000万,后每周兑付不低于1000万;持续兑付2年。不过一周一千也可能因为资产处置情况发生变化,可能一周几千万,也可能一周几百万。

但跟投君觉得,希望不大,据跟投君所知,这31亿基本是自融到平台股东的其他企业,用途不明(听说投去了房地产)。

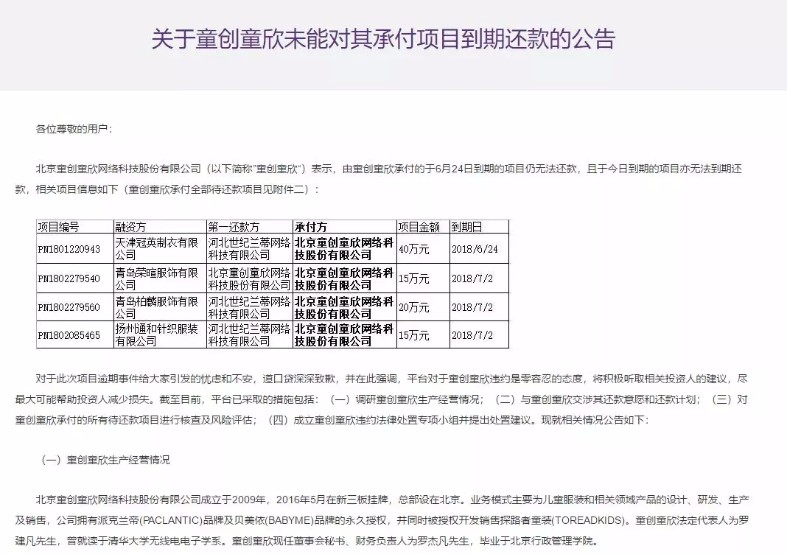

道口贷去刚兑

(道口贷逾期公告)

2018年7月2日,道口贷发公告称童创童欣未能对其承付项目到期还款,因而有90万的逾期。

平台作出的解决方案是成立童创童欣逾期项目法律处置专项小组,确保本次逾期事件尽早通过法律途径妥善解决。并承诺在公告发出后60日内,向相关投资人报告整体债务处置方案(涵盖未到期债务部分)。

有人会说,才逾期90万就要走法律途径了,平台自己都不垫付的吗?

而这,或许是去刚兑后的常态。

平台在以前为了追求零逾期,以及吸引投资者,都会打碎了牙往肚子里咽。

默默地拿出自身资金垫付,但目前已经没有那么多资金可以垫付,再加上去刚兑的政策鼓励,便承认逾期,并且积极追回逾期金额。

陆金所再度踩雷资管计划

2018年7月3日晚间,由陆金所代销的一款资管计划被曝出现违约问题。

据悉,违约公司是上市公司东方金钰(600086,2018年1月18日跌停,1月19日停牌至今),而逾期的资管计划,是由大同证券管理的“同吉3号集合资产管理计划”。

这个资管计划于2016年10月26日设立,投资人数107个,规模约1.3亿元(其中约7000万由陆金所代销)。

根据东方金钰公告,目前公司经营管理正常,并已与相关机构达成和解,正在积极解冻相关银行账户,该产品涉及陆金所60位投资人,代销金额共7793万。

陆金所表示,作为代销机构,会持续积极跟进,要求管理人督促东方金钰及时付息,并第一时间向投资者说明最新情况。

这不是陆金所第一次代销资管计划踩雷了,但大概率问题不大。

NP叫兽在去年陆金所逾期时写了一篇文章,分析得挺好的,大家可以看一下:陆金所逾期了?背后的真相竟然是....

这3个平台,都是体量不小的大平台,几乎在同一个时段都出现了逾期事件,其中原因,跟投君今天不得不深入给大家讲讲。

『02』

从最近陆金所资管计划踩雷,道口贷去刚兑,牛板金逾期等事件,我们很明显看出:这已经不是单独某个平台的问题,也不仅是P2P行业的问题,而是整个金融体系出现了极大波动性。

我们不妨跳出P2P这个圈子,我们可以发现在A股,外汇,债券,黄金等等金融属性强的行业,在最近1-2个月,都出现了极大波动。

-A股千股跌停,现在逼近2700点,阶段性新低一个接一个出....

-离岸人民币再次跌破6.67关口,央行发声力挺,依然无济于事....

-债券市场同样不好过,今年共有22只债券出现违约,涉及债券余额202.6亿元,发债主体15家,其中包括4家上市公司。

有债券的专业人士都表示,“2017年前AA债券还是可以发出来的,但今年AA+都违约了,更别提AA级了”。

-黄金走势在6月份更是诡异,美国参考加息之后,金价一直跌,根本不回头,表现非常反常,被戏称“迷失了自我”。

进入到6月份后,整个金融行业遭受到空前的外部和内部的压力,用跟投君在银行的朋友一句话总结:大家都在找救命钱。

再回过头来看看P2P行业,6月接连不断的暴雷,投资人信心严重不足,资金加速向一线平台和圈外流出,同时资产端受到大环境的影响,特别是企业贷,违约率上升,P2P平台资金不足,难以再像之前那样先垫付再催收,最后只剩下三条路:(1)主动去刚兑(2)被动逾期(3)跑路暴雷。

违约率上升,真的全是因为风控不到位,催收不力造成的吗?

在市场环境恶化的情况下,平台风控需要快速做出应对,但金融的风险永远是滞后,市场环境恶化之前放出去的钱,已经无法改变,只能靠加强贷后跟踪和催收,以应对变化的市场环境。

图腾贷和道口贷走的就是第一条路——去刚兑,不再对逾期的借款进行垫付,同时加强贷后管理和催收工作,以免大面积的逾期集中暴发。

这早已经不是单独某个平台或行业的问题,而是整个金融环境出现了流动性风险。

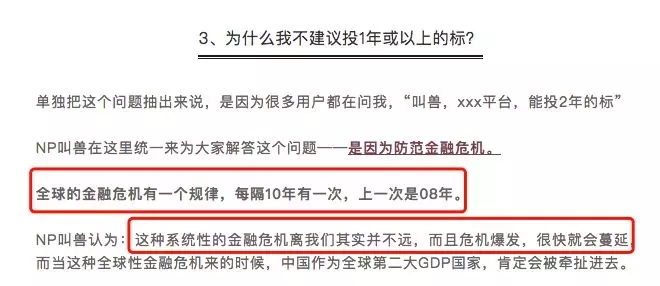

还记得去年,NP叫兽在开课时候说过的:为什么不建议投1年以上的标?

(跟投专家在去年大课提出的看法)

当时,跟投专家提出:“系统性的金融危机其实离我们其实并不远”

“对于投资理财产品的特性而言,P2P这种投资产品的抗风险能力其实是很弱的。

一旦金融危机来临时,我建议大家尽快撤离P2P投资,转向安全性更高的金融产品。 如果不幸投超过1年的标,我担心撤不出来。”

现在,已经有那么一丝丝味道。

『03』

在沃时贷文章当中,NP叫兽曾经提到这个问题:“跟投会不会踩雷?”

跟投君知道很多一直相信跟投的粉丝看到这里就会犯嘀咕:“我就是因为相信跟投才按照跟投的投资建议去投,跟投说的轻仓就是可投的,我重仓也是可以的吧!”

跟投君明白,作为一个有发言权的自媒体,一个小V,跟投的言论都在牵动着投资者的心。

每一次平台库的推出仿佛都让大家吃了一颗定心丸,也是在网贷投资上的一份重要指南。

每一次预警名单的推送都会让大家敲醒警钟,不要盲目地追求收益。

跟投专家组清楚肩负的责任,于是谨慎,对风险永远抱着敬畏之心,是我们的底线。

平台库其实一份给大家辨别风险的手册,风险是必然存在,这就是金融的特点。

我们无法违背常理消除风险,只能把风险降到最低,并将风险出现时候带来的损失降到最低。

我们现在最担心的就是:有投友把轻仓当重仓或全仓投,完全忽视其中风险。

跟投专家组一直以来希望为大家带来的是一种风险认知,以及全面,多维度判断平台靠谱与否的技能。

在这个动荡不安的市场环境中,大家切记,一定要综合自己的风险承受能力进行考虑,并且结合正确的投资策略进行投资。

现在我们遇到的最大问题不是某某平台能不能投,而是应该怎么投才能把风险控制住。

鉴于这次动荡带来的影响,跟投君给出自己的建议:

① 重仓是首选。

注意,这里说的首选,是撇开轻仓平台的首选。很多投友都会在后台询问XXX平台怎么样,更夸张的还有一些朋友打算重仓那些连跟投君都没听过的平台。

其实跟投君能够理解。这是一个信息不对称的行业,参考收益率是最直观的评判标准。

只是这是一个动荡的时期,尽可能选择有实力的大平台吧,就算收益低一点,也比你多赚一两个点,却要承受成倍的风险要强吧?

在内有结构性震荡,外有***的影响当中,所有人都无法独善其身,保住本金才是最重要的投资策略。

小心点,总是没错的。

② 重新调整投资比例。

在以前跟投专家层给出重中轻仓的投资比例。

建议把投资金额分成4份,分别是40%投重仓平台,30%投中仓平台,20%投轻仓平台,10%投收益高的平台。

如今,这个敏感时期里面,跟投君建议风险承受能力较低的投友将轻仓和收益高的平台的比例都调整到头部平台当中。

而那些有经验的老司机,或者是承受能力较高的投友,也建议只留小部分的比例在轻仓平台当中。

另外,关于轻仓平台的问题,跟投君会给大家汇总一些争议较大的轻仓平台提示风险,部分轻仓平台在现今一个大风大浪的阶段,投资风险已经变得更大。

具体的汇总,明天会发出,大家可以关注一下。

③ 不要传播恐慌,也不要轻视风险。

最近P2P的确过得不会太好,很多平台都处于一个资金净流出的状态。

其实有部分原因就是此前暴雷的平台让投资者的信心丧失,纷纷选择退出保平安。

不断地挤兑放大风险,不断带来的连锁反应实在是无法想象。

跟投君也明白投资者的顾虑,总是有平台在做好事的,面对传出来的负面,大家应该首先客观地去判别,不要以讹传讹。

平台不断退出,本质上是企业优胜劣汰的必然结果,也是行业新陈代谢的正常过程。

决定行业长期走向的,不在于正在走下坡路的旧平台能不能托得住,而是能不能有新人迎头赶上。

跟投君相信,P2P向前发展的趋向不可逆转,未来会是一片光明。

在光明到来之际,希望你我还能在一起,把酒言欢,谈古论今,诉说那些峥嵘岁月。

本文首发【互金跟投】微信公众号平台(ID:hjgentou)。

互金跟投