跑路、清盘、半年失联近200家……中国私募的至暗时刻

【摘要】半年失联近200家,这无疑给中国PE基金致命一击。虽然资产规模已突破了7万亿大关,可抵不住连环暴雷的P2P背后牵扯出的一大批关联PE黑名单。监管风暴来临,阵痛之下,私募股权行业且行且珍惜。

金评媒(http://www.jpm.cn)编者按:半年失联近200家,这无疑给中国PE基金致命一击。虽然资产规模已突破了7万亿大关,可抵不住连环暴雷的P2P背后牵扯出的一大批关联PE黑名单。监管风暴来临,阵痛之下,私募股权行业且行且珍惜。

监管大幕拉起,PE行业大洗牌正在进行时。

2018年上半年,随着《资管新规》等各项规范性文件从年初接踵而至,行业整顿力度不断加码,似乎都没给私募机构留下任何喘息的机会。

一时间,私募行业风声鹤唳,草木皆兵。“失联”、“跑路”、“清盘”、“兑付危机”不绝于耳。

就在昨晚,中国基金业协会披露了第二十三批拟失联私募机构名单,又有7家私募机构新鲜上榜。

这只是冰山一角。

根据中基协数据显示,自今年开展自律核查工作以来,合计有161家私募机构的状态显示为失联,其中股权类、创业基金类私募失联数量为118家,占全部失联私募家数的73.29%。而截至今日,一共有482家机构列入失联公告名单,135家机构已被注销登记!

触目惊心的数字背后,是投资人的本金收益在瞬间化为乌有。

中国基金报援引《金融头条》称,据不完全统计,此次新公布的私募失联机构中,亚洲掘金投资公司已造成受害人数超过5000人,诈骗金额高达150亿,人均亏损300万,公司也因涉嫌集资诈骗案在7月中旬被正式立案侦查。

在经历了过去十年爆发式和野式的成长后,PE市场陷入了良莠不齐的尴尬处境。曾经“私募股权”这个高大上的词,也在杂草丛生的乱象中黯然失色。

中国的PE市场亟待一剂猛药来治愈近十年来留下来的“疑难杂症”,让整个市场焕然一新健康发展。

好风凭借力 送我上青云

过去十年,是中国私募行业爆发式增长的十年,也是野蛮式生长的十年。

2006-2017年中国私募股权投资基金募集情况(包括早期投资、VC、PE)

(数据来源:私募通)

回顾私募基金的十年发展里程,在经历了2006年到2012年1.0的萌芽发展以及2.0的野蛮生长后,从2012年开始,募集数量和资产规模均成指数级的增长状态。随着2014年2月《私募投资基金管理人登记和基金备案办法》的公布实施,PE基金迎来了3.0时代,进入了更具规范化和规模化发展的关键时期。

不曾想见,2007年到2017年的十年间,私募股权基金的规模已经翻了将近6倍!

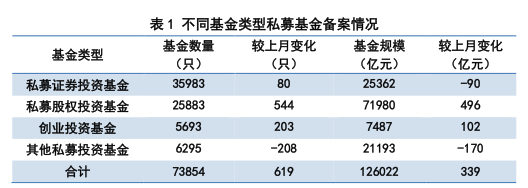

从分布上看,根据基金业协会6月份数据显示,私募股权基金资产管理规模已经达到7.19万亿,占比57%,遥遥领先于其他所有类型,成为私募基金领域的绝对主流。

(数据来源:中国证券投资基金业协会2018年6月份备案数据)

这十年,经济快速发展,居民财富不断积累,我国高净值人群的数量也在快速上升。新兴产业快速发力,使得高净值群体更趋年富力强。

而私募股权投资因其较好的风险收益比和较高的专业化管理,受到高净值人群的普遍青睐,在近两年整体资产配置中增幅领先。据不完全统计,有7.8%的高净值人士最私募股权的配置比例甚至超过50%。

从更宏观的层面鸟瞰,私募股权投资之所以热力不减,一方面是因为它迎合了实体经济发展的需要,另一方面则是它能快速助力企业发展壮大,获得超额回报。

在这个过程中,企业自身首先会凤凰涅槃,华丽蜕变。而规模化的资本运作会助力企业在已经完成的原始积累上获得更快的外延成长性,通过IPO、并购、产业整合等方式让企业的价值成指数倍的提升。

而这片价值沃土,也培养出了像红杉资本、IDG资本、金沙江创投等一大批在不同领域战绩显著的私募股权投资机构,投出了像携程、滴滴、哔哩哔哩等早已名声在外或已经上市的成功企业。

这,就是资本运作的力量!

乱象频发 连环暴雷

或许是这十年间的疯狂扩张和野蛮生长,又或许是监管层都无法预料到私募规模会成长成今天这番紧逼公募的局面,当前的资本市场还是陷入了一片乱象丛生的艰难处境。

6月26日,某资产达350亿元的私募机构实控人跑路事件在私募圈炸开了锅。风暴中央的集团负责人突然集体失联,位于高档写字楼里的办公地点也已经人去楼空。

为什么能把正规的私募基金做成一个巨大的庞氏骗局?无外乎其周密的布局。

背靠着集团公司旗下既有金融又有实业的复杂业务种类,且集聚了大量的子公司,这家私募基金用自己开设的基金公司为自己其他项目公司输血。这就是典型的自融行为和关联交易。

相较于证券投资,股权投资普遍存在流动性差、信息披露不充分及场外交易的劣势,这些劣势更容易引发管理人的道德风险。而非法集资、合规漏洞、关联交易、利益输送等问题的集中爆发,都成为PE机构“一千个失联的理由”。

而现在玩失联的私募机构越来越多。

根据基金业协会公告称,自今年实施私募基金管理人失联公示制度以来,失联私募机构的名单从单批20多家剧增至100多家,尤以股权类私募机构最多。

网贷平台近期来频频“爆雷”,加之私募失联跑路的机构也增多,让人不得不把两者联系在一起,是不是P2P“爆雷”引起了私募平台本身风险的爆发?

事实上,部分“爆雷”的P2P平台背后确实是出现了私募股权的身影。无论是善林财富旗下的高通盛融、中晋集团旗下的中晋股权投资基金,还是上海快鹿投资旗下的火柴快鹿股权投资基金,都是血淋淋的代表案例。

牵一发而动全身。

P2P平台频现暴雷潮,背后的股权投资平台自然也脱不了干系。4月17日,高通盛融公司价值3.589亿元股权遭警方冻结,冻结期限为2年。这极有可能是受日前被定性为庞氏骗局的善林金融案牵连。而像善林金融这样前有P2P做“门面”,后有私募股权做“靠山”的情况,绝不在少数。

无疑,股市低迷是也是另一个引爆雷点的导火索。

今年以来,A股表现持续萎靡,而随着贸易摩擦升级,使得全行业都腹背承压。大幅下跌的交易行使得IPO速度放缓,让PE基金给予希望的IPO退出通道更显艰难。而在惨淡行情之下,上市公司股权质押也频频靠近平仓线,“没钱回购”让很多快到期的股权产品不得不陷入无法兑付的尴尬局面。而这,也成为压死很多中小私募的最后一根稻草。

哀鸿遍野后,改革是必须的,阵痛是难免的。

监管层:重锤之下,从严管理

野蛮生长只是一时,回归理性才是常态。

随着中国股权投资第一个十年落下帷幕,私募股权投资的估值体系、法律要求、资金成本和期限要求等都发生了巨大的变化。

私募排排网合规部副总监温志飞此前就曾表示,投资私募股权相较于投资私募证券,具有流动性差、信息披露不充分及场外交易的劣势,这些劣势容易造成道德风险的发生。其次在托管机制上,股权类私募也存在缺陷,即托管人无法有效地监控资金的投向及使用情况。

鉴于先前的一系列棘手问题,监管层决心从严管理。

根据搜狐新闻报道,4月20日,证监会披露了10起私募基金的违法违规案件,分别涉及违规经营、利益输送、操纵市场、老鼠仓四类违法行为。另外,5月2日,深圳证监局发布的2017年度稽查执法工作综述显示,查办了私募基金违法违规2件,将6家私募基金公司及某证券公司投行人员涉嫌违法犯罪线索移送深圳公安机关。

而相关法律条文对以上现存的私募行业乱象也进行了更为细致的制约。

根据2018年初陆续出台的《私募投资基金备案须知》和《资管新规》,净值管理、打破刚兑、消除多层嵌套和通道、严格进行第三方独立托管等将是以后私募股权投资基金必须恪守的游戏规则。

《资管新规》对合格投资者门槛的提高庭金融净资产不低于300万元,这可能会直接减少合格投资者数量,但从长远来看,通过分类让合适的人买进合适的产品无疑对保护投资者和规范私募机构募集行为都是百利而无一害的。

由于多层嵌套的消除,曾经的"银行理财/保险资管/非金融机构+私募基金"等模式都将被禁止。未来大量上市公司再进行杠杆收购或者并购将举步维艰,私募机构不得不绞尽脑汁在交易结构和交易模式上推陈出新。

而向下穿透了底层资产,私募股权基金资金池运作也被禁止。此前银行理财等资金通过资管计划投资私募股权基金时通常采取的滚动发行、期限错配、分离定价等操作均被一刀切掉。这在很大程度上让私募股权避免了暗箱操作和自融风险,也有效的切断了像前文提到的样P2P的背后是与私募股权的隐形深度捆绑危害。

往后余生,风雪是你,荣华也是你

2018年下半年,在防控金融风险的持续引导下,私募股权行业将会加速规范化管理。

在历经过去十年的繁荣发展后,爆发的快感终究还是要被理性所取代。

强监管的重压之下,整个行业都将在很长一段时间内面临艰难的阵痛期。

对新进入者的资质审核更加严格,对新产品备案穿透审查的力度加大,对定期信息披露的内容和规则更加细致,曾经那些所谓“来钱快”的通道业务黯然退场,以及不断提高的募集管理成本等,这些,都将是阵痛期不可避免的问题。

无论是6月以来P2P暴雷引起了私募股权行业的连带反应,还是行业本身现存的发展桎梏,提高风险意识,严格遵守合规和风控指标,是这场监管风暴留给行业和投资人最大的教训!

资管新规在大刀阔斧砍去了那些隐患之后,相关产业基金或将走上大规模发展的新航道。

新规鼓励金融机构通过发行资管产品募集资金支持经济结构转型,投向符合国家战略和产业政策要求以及供给侧结构性改革政策要求的领域。

这将给私募股权基金投向产业升级领域发出明显的信号。

国家战略性新兴产业与近两年PE机构投重点投资领域和行业不谋而合,势必将对PE机构IPO退出带来新的发展机遇。

反观上半年独角兽企业的“IPO绿色通道” 、国家鼓励CDR的发行,使得真正经得起考验的好企业发行和退出渠道更优。这也从侧面让私募股权可以乘上国家政策上给予利好和扶持的东风,重点布局相关行业,无论是在以后退出机制还是流动性的选择上,都更趋主动。

此外,私募股权基金份额转让也成为资管新规以后一个重要的发展风向标,它让投资者可以从已经存在的有限合伙人或者GP手中购买相应的私募股权权益或部分投资组合。

根据PreQin数据显示,从实际的投资收益上看,私募股权二手份额基金回报倍数与其他PE股权投资基金相比,同样毫不逊色甚至更高。而相关私募股权机构早已从前两年开始布局这一领域,避开了相对拥挤的主流退出渠道,从侧面超车获取高额收益。

在经历了此轮洗礼式的改革后,中国PE以后的发展之路还是会披荆斩棘,但终究,大浪淘沙,剩者为王。

(编辑:杨少康)

来源: 华尔街见闻 周明明

莉莉财经

- 情报 | 魅族确认吉利收购股权;罗永浩宣布今起退出社交平台;美股或迎15年最大改革

- 情报 | 红岭创投周世平等18人被立案移送深圳中院;商汤收缩智慧城市事业群;腾讯音乐将以介绍方式于港交所上市

- 情报 | 开课吧被申请破产审查;腾讯音乐以介绍上市方式登陆港股市场;京东快递将推全新保价服务

- 情报 | 小红书福利社店铺宣布将停售;启明创投回应“信息套取”;2024款小鹏G9定档9月19日上市

- 情报 | 苹果AR眼镜或将推迟上市;币安将收购竞争对手FTX;美国科技公司10月裁员近万人

- 情报 | 新东方在线回应东方甄选APP投入使用;慧聪网已有员工陆续离职;证监会强制执行乐视网2.4亿罚款

- 情报 | 搜狗科学百科11月11日正式停运;特斯拉中国宣布降价;飞利浦宣布裁员4000人;无忧筹回应加收3元打赏费

- 情报 | 罗永浩退出锤子科技集团公司法人;零跑汽车明日挂牌上市;恒大地产再被强制执行13亿

- 情报 | 张飞出行被曝押金难退;小音咖拖欠课时费超9亿元;抖音将推独立种草App“可颂”

- 情报 | B站被爆年底裁员;中公教育现2.92亿元折价大宗交易;中国银行元宇宙支付专利公布