五洋造假重组遭揭穿,贱卖15亿资产透露违约信号

【摘要】五洋建设提出重组并非首次,而之前的都未正式公开。作为一家有特级总包资质的企业,五洋建设可能希望以此来获得重组方对其债务的支持。“这起事件不仅体现五洋建设实控人合法合规意识淡薄,更反映其可能面临来自债务人和监管层超预期的压力”。

金评媒(https://www.jpm.cn)编者按:五洋建设提出重组并非首次,而之前的都未正式公开。作为一家有特级总包资质的企业,五洋建设可能希望以此来获得重组方对其债务的支持。“这起事件不仅体现五洋建设实控人合法合规意识淡薄,更反映其可能面临来自债务人和监管层超预期的压力”。

“五洋债违约”至今已有半个月之久,主角五洋建设集团股份有限公司(下简称:五洋建设)披露的重组方案也在日前遭所谓重组方否认。东吴证券今天对蓝鲸银行频道表示,五洋建设最早可识别的风险信号出现在2016年半年报中,贱卖重要资产也凸显其现金流紧张。

另一位业内分析师向蓝鲸银行频道坦言,此番“乌龙”不仅体现五洋建设实控人合法合规意识淡薄,更反映其可能面临来自债务人和监管层超预期的压力。

“五洋建设提出重组并非首次,而之前的都未正式公开。作为一家有特级总包资质的企业,五洋建设可能希望以此来获得重组方对其债务的支持”。

五洋建设披露重组方案遭“打脸”

8月29日晚间,五洋建设公告称,该集团8月25日与中科际控股集团签订合作框架协议约定,中科际集团将通过股权托管、股权转让及增资扩股的方式对五洋建设进行战略重组。合作成功以后,中科际集团将作为担保方,委托投资基金公司发行募集规模为20-30亿元的并购基金,用于五洋债券本息偿付及进行银行贷款结构调整。

8月30日午间,中科际控股集团在自己官网发表声明,否认存在上述协议。五洋建设方面疑似公布虚假重组协议,试图误导投资者。

中科际集团在声明中表示,“从未与五洋建设接触过,也未有高管与其公司洽谈”、“提供20亿元-30亿元担保,募集并购基金,此内容也是子虚乌有”。

前述业内人士向蓝鲸银行频道坦言,五洋建设提出重组并非首次,而之前的都未正式公开。作为一家有特级总包资质的企业,五洋建设可能希望以此来获得重组方对其债务的支持。“这起事件不仅体现五洋建设实控人合法合规意识淡薄,更反映其可能面临来自债务人和监管层超预期的压力”。

贱卖地产凸显现金流紧张

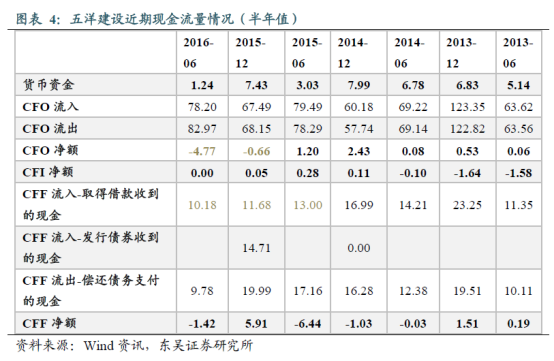

值得注意的是,五洋建设至今仍未披露2016年年报。而对于近期发生的债务违约,东吴证券表示,五洋债最早可识别的风险信号,出现在该集团2016年半年报中所反映出的经营回款效率降低、筹资现金流滚动接续状况不佳、贱卖资产等经营与财务风险。

在2016年半年报中,五洋建设报告期末货币资金较上年末锐减83%,同比减少59%,导致货币比率(非受限货币/短期刚性负债)低至0.07,远低于同业民企0.7 的水平。

对此,五洋建设给出的解释是,货币资金出现大幅缩减因春节期间大量支付劳务工资款和材料款,以及上半年新开工增加的工程垫资款。该集团预计,随着下半年工程款结算高峰期来临,货币资金状况将如上年同期(2015年上半年)那样改善。

然而,东吴证券对蓝鲸银行频道分析称,五洋建设2013年以来经营变现效率持续降低,并在这项指标未有明显改善下,筹资现金流不足,再融资环境恶化导致风险最终暴露。

数据显示,2013年6月至2015年6月,五洋建设经营活动产生的现金流量净额(CFO净额)始终为正,而在2015年年报中由正转负。截至2016年6月末,该项数据继续恶化,未有明显改善。

而在经营变现效率未得到明显改善下,五洋建设筹资现金流也每况愈下。数据显示,2014年以前,五洋建设融资活动的现金流入(CFF流入)未出现显著趋势,但在2014年12月以后转为连续下滑。

2015年下半年,五洋建设发行三单公司债(“15五洋债”、“15五洋02”和“15五建债”)弥补现金流失,使2015年末货币资金水平有所恢复,但2016年仅发行了2.5亿元,发行利率高达8.5%的“16五洋01”,不足以对接前期续发的PPN和短融的余额,银行间的发债亦未实现滚动,而2015年新增的公司债则分别在16年底和17年面临到期或回售。

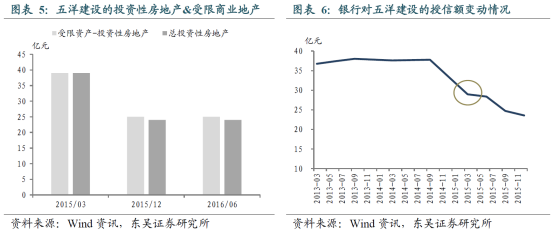

与此同时,银行借款始终乏力,未能弥补发债金额上的不足。从银行授信情况来看,在五洋总资产、净资产规模没有太大变化的情况下,银行对五洋的授信额度在2015年出现较大幅度的下降。

东吴证券研报进一步指出,银行授信额度减少一方面与银行层面对五洋建设实际控制人风险的了解有关,另一方面,与五洋建设投资性房地产的减少在时间和金额上也基本吻合。

五洋建设主要增信物——投资性房地产因出售而减少后,银行授信同步减少。该集团年报披露,所出售的投资性房地产五洲商业广场1号楼买卖合同价仅7亿元,而其以公允价值持续计量的账面价值约为15亿元,这导致五洋一方面得到的银行支持减少,另一方面也没有从出售资产中获得对应补偿。

值得注意的是,如此“贱卖”重要资产,也可看出五洋建设资金的紧缺程度,是其现金流紧张的风险信号之一。

中金公司也在研报中提到,五洋建设违约暴露的主要问题在于流动性压力高且受各种负面事件影响再融资不畅。除上述财务方面的困境外,发行人还涉及两项负面事件:

一是截至8 月14 日,全国执法信息公开网共有16 条五洋建设有履行能力而拒不履行生效法律文书确定义务的信息,立案时间跨度从2015 年11 月17 日至2017 年6 月29 日,除未披露的案件外,涉及金额合计2977 万元。

二是五洋建设将更换审计师,而目前新审计师中兴财光尚未完成五洋建设2016 年年报审计工作。后续审计工作进展、审计结果及审计报告出具时间等均存在较大不确定性。

中金公司表示,这两项事件一方面反映出五洋建设治理存在明显问题,另一方面多次进入失信名单以及更换审计师可能导致公司再融资难度进一步增加。

五洋建设8月不安宁

8月对于五洋建设来说并不安宁,评级下调、证监会立案和债券违约事件接踵而至为该集团的未来蒙上一层阴影。

8月14日晚间,“15五洋债”及“15五洋02”两只小公募债券的受托管理人德邦证券发布公告。公告指出,“15五洋债”回售部分债券本金和第二年利息的兑付日和付息日为2017年8月14日,截至8月14日,发行人五洋建设未能完成相应回售资金、付息资金的发放,构成违约。

而根据“15五洋02”《募集说明书》,两只债券之间存在交叉违约和加速清偿条款,“15五洋债”的实质性违约也导致了“15五洋02”构成违约。

而在8月11日,五洋建设发布公告称,收到中国证监会调查通知书。通知书显示,因五洋建设涉嫌违反证券法律法规,证监会决定进行立案调查。

据《第一财经》报道,证监会调查可能与五洋建设募集资金使用和审计违规有关。而为五洋建设进行审计的会计师事务所也于前不久收到了证监会的警示函。

就在证监会立案前两天,五洋建设也遭遇了今年以来第四次主体和债项的评级下调。

8月9日,大公国际发布公告称,将五洋建设主体评级从BB+降为CCC,评级展望为负面。大公表示,由于8月14日为“15五洋债”回售支付日,而截至公告出具日,五洋建设融资渠道受限,管理及财务风险较大等情况仍未见改善,且偿债措施仍未有实质性推进,通过自有资金偿还“15五洋债”回售债务本息难度极高,信用风险进一步加大。

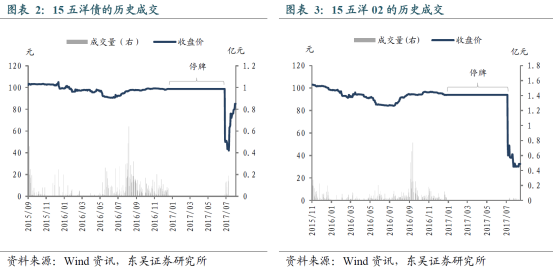

对于上述两支违约的债券,上交所从17年1月6日起,将两支公募五洋债停牌。15五洋债和15五洋02于7月7日复牌,价格大幅下跌。由于复牌后仅合格机构投资者可以认购,因此成交较少且价格呈持续下跌趋势:15五洋债7月7日复牌后由69元下跌至52元,此后又陆续下跌至40元左右,24日以来价格大幅反弹,但日成交均不足10手;15五洋02复牌当日也由70元跌至50元,此后一路下跌至30元左右。

“这两只债券在6月停牌期间举行过一次债权人会议,当时五洋的高管就表示8亿规模的 15五洋债可能无法还本付息,8月14日是这只债券的到期登记日,公司只筹集了5亿资金来偿还个人投资者的资金,而对于机构投资者没有兑付计划。”上海一位五洋债机构投资者王杰(化名)对《华夏时报》表示。

按照计划,2017年第二次“15五洋债”、“15五洋02”债券持有人会议于8月30日15时至8月31日15时以网络投票形式召开。截至昨天,共计持有2475640张的“15五洋债”已回售债券持有人和1592700张的“15五洋02”债券持有人向主承销商及受托管理人德邦证券提交授权文件。德邦证券表示,将尽快以自己名义代表已授权德邦证券的债券持有人向仲裁机构申请仲裁和财产保全。

(编辑:杨少康)

来源: 蓝鲸财经 尹哲 陈婷婷

爱财经

- 光年速递 | Nature新发现:AI投喂AI就像近亲繁殖;OpenAI测试新AI搜索功能SearchGPT...

- 情报 | POS机套现百万将被立案;微软IE浏览器6月16日正式退役;恒大地产再被强制执行16.9亿

- 光年速递 | 扎克伯格看好智能眼镜;OpenAI向部分用户开放GPT-4o语音模式...

- 情报 | 字节跳动与摩根大通合作将进军支付领域;粉笔港股上市发售价每股9.9港元;恒驰5将推送首次OTA更新

- 情报 | 小红书福利社店铺宣布将停售;启明创投回应“信息套取”;2024款小鹏G9定档9月19日上市

- 情报 | 恒驰5将于7月开启预售;商汤科技暴跌超40%;B站小视频App“轻视频”今日正式停运

- 情报 | 百度将于3月公布ChatGPT产品;恒大地产再被执行超12亿;比亚迪诉汽车大V侵权案将开庭

- 情报 | 阿里巴巴2022年全年裁员1.9万人;2022年腾讯投资次数下跌近八成;近250家企业已用ChatGPT代替员工

- 光年速递 | X数据被用于训练Grok模型;SearchGPT官方演示闹出乌龙;生成式人工智能的给电网造成了沉重的负担

- 情报 | 恒大集团在美申请破产保护;字节跳动旗下时光相册宣布停运;马斯克称下周直播新版FSD自动驾驶