一周内26家出问题,P2P为什么倒下,凭什么生存?

【摘要】在打破刚兑的大环境下,网贷投资者不断受到负面消息影响产生不安,继而引发了对平台资金安全的担忧。

从6月中旬开始,网贷“大洗牌”已经开始加速,并且这股风潮似乎还在蔓延。

在打破刚兑的大环境下,网贷投资者不断受到负面消息影响产生不安,继而引发了对平台资金安全的担忧。

实际上,问题平台本身或存在一定的问题,而对于合规、小额分散定位的网贷平台根本无需恐慌,它们才是未来P2P发展的方向。

5天爆雷26家,它们都有什么特性?

从6月19日到6月27日,在一周时间内,全国有42家平台接连宣布歇业或被公安部门查处。轰动全国投资人的还有四大高返P2P平台全部"爆雷",即钱宝网、雅堂金融、唐小僧、联璧金融。

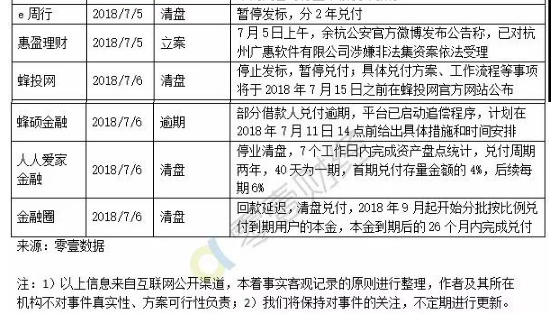

据零壹数据不完全统计,7月2日至7月8日期间,至少有26家P2P平台出现各种问题,其中7家宣布清盘,4家已被立案。这26家平台待还本金至少在150~200亿元以上,如果考虑到账户中未提现的部分,涉及资金更大。

三分之一的平台有集合标或活期理财,存在期限错配,涉嫌资金池。6月下旬以来,行业“雷”声滚滚,投资人普遍恐慌,投资到期不再续投,致使平台兑付压力巨大,最终选择清盘或跑路。

一时间,网贷快速洗牌带来的负面影响迅速扩散。据零壹财经·零壹智库7月2日发布《2018年P2P网贷行业半年报告》显示,截至2018年上半年末,P2P网贷行业累计交易额约为7.12万亿元,其中6月交易额为1535亿元,环比下降7.8%,同比下降34.9%。截至2018年6月末,P2P待还余额为9610亿元,同比下降16.8%,环比下降1.4%,已连续9个月呈下降趋势。由于缺乏鉴别平台的基本能力,又受到负面消息影响,普通投资者对网贷平台整体信心有所下降。

这加速网贷行业对于资金安全的忧虑。平台资金过硬成了重要的检验标准,尽可能地避免挤兑风险的发生。

网贷备案延期引起多方猜测

7月9日,央行副行长易纲已透露互金风险专项整治延期1到2年。

如今网贷备案延期已经成为事实,监管迟迟不出台明确的下一步工作要求。

一边是整改文件不断下发,另一边监管带来的焦虑变得更为突出。中央与地方政府对备案要求不同下的相互磨合。网贷行业由于限期整改难度太大,很多大平台借贷周期没有到期,与监管政策的博弈体现得越发明显。

6月28日,中国人民银行参事室副巡视员张韶华透露了信号:正在通过课题研究,推动一个统一的网贷备案标准出台。

但这个备案标准何时出台,仍没有最后的期限,市场也在焦急的等待中。

P2P们靠什么挺住?

合规、小额分散才是平台的生存之道

真正符合监管要求合规经营的平台,事实上爆雷可能性不大。严格定位在信息中介,而不设资金池,自融,虚假标的,才是真正的P2P平台。

合规的平台无需恐慌。基于信息中介的定位,合规的P2P平台一般拒绝扮演信用中介的角色,并对借款人和借款信息充分披露,提出风险提示,因此不需要承担借款人逾期风险。

出借人只能通过债权转让的方式实现提前退出,如果没有新的出借人受让债权,原出借人只能继续持有债权直到借款人偿还本息为止,发生集中挤兑的可能性被堵死。

从2016年以来“小额分散”成为了监管要求下被反复强调的经营模式。转型的领域包括:消费信贷、车抵贷、现金贷等。

借款限额成为合规性建设的一大门槛,小额的优质资产将成为未来几年各平台争抢的焦点。

小额分散的资产本身就具备了抗风险力。由于其注重前期风控,贷款集中度较低,受行业景气影响较弱,所以能够在较大程度上分散系统性风险。

来源: 零壹财经

企业新闻