P2P爆雷! VC也被割韭菜

【摘要】互联网金融、科技金融、新金融,每一次行业热词变换的背后,是互金平台大规模的洗牌。

导语:春晓资此次风波或许只是这场危机的一个样本。

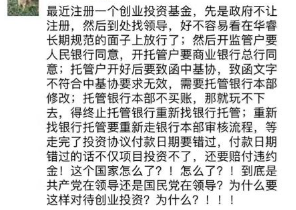

互联网金融、科技金融、新金融,每一次行业热词变换的背后,是互金平台大规模的洗牌。尤其自今年六月份以来,200多家P2P平台跑路、倒闭,涉及金额数万亿。这股风潮似乎也已经波及到了创投圈。“钱荒”时代,投资机构们也开始扯下虚假繁荣的面纱,解散的解散,清算的清算,跑路的跑路……

P2P行业的至暗时刻

“自从跟网贷大佬们学会了分散投资,鸡蛋不要装在一个篮子里,聪明的我把资金分散放到了不同平台,结果现在所有维权群里都能看到我的身影。”这是近期疯传互金圈的一个网络段子。

今年以来,P2P行业受到严重冲击。尤其6月以后,两个月的时间就出现了200多家P2P平台资金链断裂的问题。清盘、跑路、倒闭频频发生,主动宣布逾期、重组、清盘和退出的平台也在大幅增加,网贷平台“爆雷”愈演愈烈。

据业内分析观察,与以往倒闭潮不同的是,这次有很多规模较大、成立时间较久的平台出现问题甚至倒闭跑路。头部平台的遭遇也沉重打击了投资人的信心。

自2007年,我国第一家由工商部门批准、获得“金融信息服务”资质的互联网金融平台拍拍贷上线,网贷行业在中国的发展已经有11年的时间。据不完全统计,截至2018年6月30日,我国在运营P2P平台共2835家,满足了2500万左右借款人的需求,累计借款金额超过7万亿。

“其实早在2014年下半年,就可以明显感觉到市场秩序发生了一些变化,特别是一些并非真心想做长期经营的团队冲进来了。”在近期的一次行业峰会上,一位互金投资人胡先生如此感叹。

“有的公司很直白,直接说自己的策略就是放高息,给那些正常渠道借不到钱的人做贷款,就是所谓的次贷群体。不少借款人出来借钱是还其它平台的钱,拆东墙补西墙。当时算年化收益率,可以达到100%多,这意味着放出去的贷款,只要借款人出现1-2次逾期,就很难再翻本了。”

“在风控手段上,各个公司都会讲自己有独特的风控能力,但有的公司也不过是搭了一个架子,看起来是在用银行风控手段去做,但往往执行当中却没有严格遵循。还有一些公司做了些很花哨的东西,用所谓手机里抓取出来的APP安装和使用数据和一些社交属性数据,来做风控定价,这类数据与违约的关联关系,在统计上的可靠性还未充分验证的情况下,风控效果到底怎样很难让人信服。很多团队对估值期望很高,但风险意识薄弱。”

2014年下半年,整个市场热起来后,获客成本、经营成本、开始不断抬升,赚钱越来越难,整个行业环境开始发生恶化。从那时起,行业蓄积风险的步伐加快了。今年,随着整个去杠杆、资金面收紧的大环境到来后,确实对那些想赚快钱却没有核心能力的公司产生了巨大冲击。

金融是典型的“收入发生在先,风险曝露和成本发生在后”的行业,只追求速度和收入规模的话,很容易造成前面挣的钱后面都要再赔出去的结果,甚至可能还兜不住。所以,如果团队不能把短期利益和长期利益协调好,就很容易出事。

胡先生认为,“监管趋紧的大方向是对的,不重拳出击很难快速遏制不良平台进一步扩大受害面,但客观上也会给经营尚可维持的平台造成挤兑危机。毕竟资金在平台上放出去后,收回来有个时间,如果用户却纷纷要求提前兑付,压力之下也有可能把平台拖垮。”

投资圈也开始遭殃了

目前看来,P2P爆雷的影响似乎已经从个体散户扩散至企业乃至资本投资者。

8月27日晚,九有股份(600462)公告称,公司董事长兼总经理韩越,因涉嫌非法吸收公众存款罪被上海市公安局奉贤分局刑事拘留。

资料显示,韩越同时也是春晓资本的创始合伙人。春晓资本,成立于2015年,是一家创业型VC基金,目前管理着五期人民币子基金,累计资金管理规模近20亿,已投资超过50家中早期企业。公司主要关注TO B产业升级、消费升级和工业科技三大领域,投资阶段涵盖天使到B轮等多个轮次。

目前其LP包括多家政府引导基金、知名国企以及上市公司人士等。官网显示,其投资组合企业包括课栈网、零壹空间、象辑科技、笨土豆、卖家云、蚂蚁HR、翰都、棉庄、云农场、会唐网等。

过去两年,互联网金融为互联网投资的风口,春晓资本也进行了投资尝试。据报道,春晓资本投资的多家P2P平台已相继爆雷,这也是韩越被刑拘的直接原因。

7月份,春晓资本投资的P2P平台“君融贷”、“牛板金”、“聚财猫”纷纷发布逾期公告。同时,媒体爆料,已经爆雷的“石头理财”和“抓钱猫”可能也与春晓资本有关系。

有观点认为,春晓擅长投资B2B,但核心团队大多是金融背景出身,希望在投资B2B公司后布局供应链金融。春晓投资B2B公司是为了解决资产端问题,而投资P2P则可以解决资金端问题。

8月20日,春晓资本发表声明称,与相关合作方合作设立的春晓天泽基金等主体确曾参与P2P项目财务投资,但是并不参与被投资方日常经营管理,所投资的P2P项目和其他被投企业合作属于其之间的市场化行为,不存在所谓的自融情况。

此外,春晓资本还称,网贷平台投资在其60多个投资项目中仅占较小比例,投资损失对公司影响有限,且该等影响仅涉及春晓天泽基金等直接投资主体,对所管理的其他子基金不会造成影响。

但是,业内质疑的是:春晓一纸声明虽否认自融,却并未拿出真凭实据。“要证明没有涉嫌关联融资和自融,春晓应该拿出证据证明,君融贷平台的资产端、风控和资金流向等为何都是和春晓相关的关联方。”

VC们“下跪”的年代

有观点认为,此次春晓资本所投P2P平台爆雷,更多是因为P2P行业的整体性系统风险。而春晓资本自身呈现的危机,是肆虐创投圈“资本荒”的一个样本。

2018年4月,资管新规发布,在“去杠杆”宏观政策的调整下,股权投资资金端日趋紧张。很多基金面临募资期时,需要付出更大努力和更长时间。

“我自己觉得现在是我从业19年以来是最难的环境,真的是非常难。东方富海刚刚募完40亿,原来募资一般平均3个月,最长5个月,这次募资用了13个月,搞得我非常辛苦。”深圳一家老牌投资机构的董事长如此感叹。

数据显示,截至2018年上半年,PE市场可投资本量为1.69万亿元,为近5年来的首次下滑。此外,上半年PE市场募资2967.34亿元,同比下降58.2%。

投资方面,2018年上半年中国股权投资市场共发生投资案例数量5024起,涉及投资金额合计达到5795.02亿元,同比下滑10.7%。

退出方面,2018年上半年中国股权投资基金退出案例数量达到889笔,同比下降50.4%,其中,被投企业IPO数量332笔,占退出总数量的37.3%,受IPO审核趋严的影响,过会率下降至49.2%,被投企业IPO上市数量同比下降35.3%,机构退出压力增大。

据介绍,现在中国的私募加上阳光私募规模达到11万亿元,有2.2万个GP(General Partner:泛指股权投资基金的管理机构或自然人)。上世纪90年代,全国这个行业的机构共70家,注册资本金为200亿元。

11万亿元中,LP(Limited partner:即参与投资的企业或金融保险机构等机构投资人和个人投资人)的80%-90%是民营企业和个人。现在很多LP不玩了,因为所有的有钱人、民营企业,都被GP忽悠过,很多人到现在都没有把成本收回来。

据一位行业分析师的观察:在2014年,大约有400多家一线机构的合伙人出来创业,有一万多家投资机构在最近四、五年诞生,资本市场收紧,没有业绩、未投到爆发性项目、或是缺少稳健的内部管理和风控机制的公司,面临着优胜劣汰的过程。

“这个行业LP乱、GP也乱,谁都想当GP管别人钱。家里面房地产卖了改行做的GP,律师不干了也做了GP,会计师不干了做了GP,现在有一些90后也进入这个行业。美国基金有20万亿美金,比中国大很多倍,只有4000GP。这些人把价格炒得比房子还贵,所以现在投资比较难。”上述董事长称。

据说,一些所谓由“大佬”管理的基金,实际上,只是“大佬”将自己的个人品牌进行“出租”,而不是由他本人进行实际经营管理的,“大佬”只是挂个名而已。有的“大佬”管理的基金竟然超过50个。

“这个行业有很多骗子,打着做基金名义骗了很多钱,所以那几个老鼠害了一锅汤,监管变得非常严格。”

现在,VC们特别怕的,还有税收。“全世界对这个行业资本利得是轻税,但是中国是税收特别重。流转税、营业税过去是缓交,现在改成增值税必须交。我们只有所得哪有增值,因为投资只有变现,没有营业收入,增值税没有抵扣,几乎按照变现额来收,是收6%。我们这个行业的所得税税率,在美国是5-15%,香港是17%,我们是5%,但月利润两万块钱以上缴纳35%,所以我们行业税收是35%。”

“身处投资行业里才能感受这一年来各种监管、税收政策密集出台,资管新规、一级市场退出堰塞湖,感觉要摧毁中国的股权投资行业,苛政懒政猛于特朗普!”

来源: 金评媒 小丫

财经互金新媒体

财经互金新媒体 专注网贷、区块链、第三方支付报道的互金系媒体。