盘根错节!揭秘34家问题P2P背后的国资股权(图)

【摘要】34家问题“国资系”平台大起底。

P2P网贷平台的生存与发展,离不开其自我包装的标签化形象。

标签包括但不仅限于背景实力、业务类型、高管履历等。其中,以背景实力最为各界所看重。但背景实力与投资安全性并不能完全等同,尤其一些通过买卖交易获得的“背景”,其含金量大打折扣,“国资系”也因此成为最易碎的一个背景标签。

在过去几个月时间的行业洗牌期,一些问题“国资”平台相继落马。作为前车之鉴,麻袋研究院选取了2018年6月雷潮以来至2018年9月底已出现问题的“国资”P2P平台,其问题类型包括但不限于经侦介入、提现困难等,共计样本34家。本文对这34家平台的国资股权开展研究分析,归纳总结其特征以供参考。

一、“国资”股权成分的界定

目前,在P2P网贷研究领域,尚未出现官方对于“国资”平台的准确定义。为明确统计标准,本文将P2P网贷平台的“国资”股权成分定义为:

经股权穿透后,最后一级实际控制人为全民所有制、事业单位、基金会、行政机关等主体。

实际控制人,根据网贷行业监管要求,应一致追溯到最后的自然人、国资控股企业或集体企业、上市公司、受国外金融监管部门监管的境外机构。在本篇报告中,经最终穿透后发现有100%国有资产的,即符合“国资”标准。

在“国资”的有效期限方面,理论上国资成分退出后,该P2P网贷平台应不再归属于“国资系”平台。但由于本文是就国资历史情况作出分析,因而曾经位于“国资”行列,后又退出的,亦涵盖于研究范围之内。

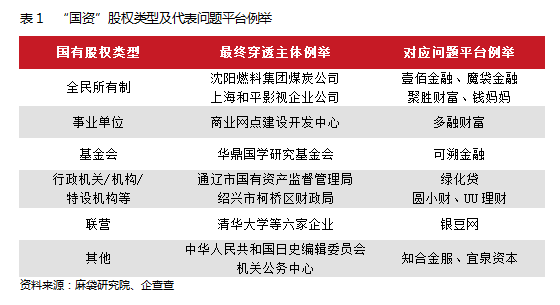

“国资”股权类型未能在定义中穷尽的,由以下表格进行总结归纳:

在本文统计的问题平台中,占比最多的国有股权类型为全民所有制,比例达38.2%,典型如上海和平影视企业公司及沈阳燃料集团煤炭公司;其次为行政机关/机构/特设机构等类别,占比为35.3%,该类别包括各级国有资产监督管理委员会/局、财政局等;另有事业单位、基金会类型,已在上表中列示。

二、问题“国资系”平台的股权相关统计

对于有股权变更记录的,还原为变更前最近一期的“国资系”样貌。麻袋研究院分别从股东层级、持股比例和入股 /退股时间角度解析如下:

1.股东层级

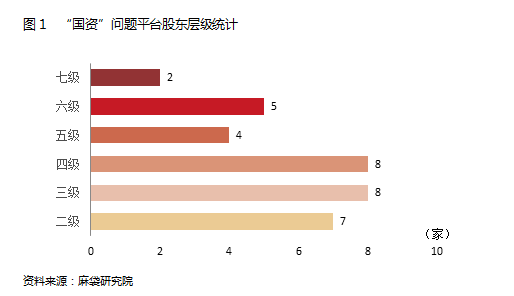

股东层级,指穿透后的最终国资主体与平台运营主体之间的层级数目,以“钱妈妈”为例,平台由上海和平影视企业公司直接持股,比例为100%,该层级即为二级。经统计,样本平台最低股东层级为二级,最高为七级,整理后见图1:

据麻袋研究院统计,持有层级为三级和四级的最多,各有8家;持有层级为二级的亦达到了7家。过半数平台位于四级及以上区间,这意味着多数问题“国资”平台的成分都是“曾爷爷”辈以上。

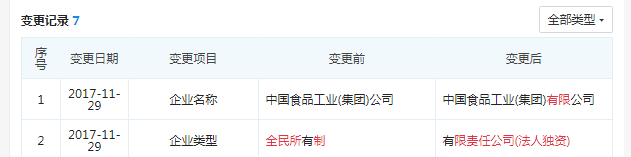

在某些情况下,股东层级也可能发生变化。例如广东平台“礼德财富”,由中食兆业(北京)食品发展有限公司持股5%比例,再向上一级的股东为中国食品工业(集团)有限公司。彼时,中国食品工业(集团)的企业类型为全民所有制,在2017年年底变更类型后,礼德财富的层级由三级随之变为了五级:

2.持股比例

国资持股比例,体现了国资股东对P2P平台的控制程度,计算依据为国资主体通过各条路径对P2P平台直接或间接持有的股权总和。在实际案例中,有部分国资股东通过单一路径控制P2P运营主体,例如股东层级为二级的卓金金服,其直接股东为全民所有制的国粮(北京)储备库,对平台实施了100%控制;另有一种类型为国资主体通过多条路径参股P2P平台,例如招财猫理财,由浙江大学控股集团有限公司分别通过浙江大学科技创业投资有限公司、浙江浙大友创投资管理有限公司等对平台间接参股。

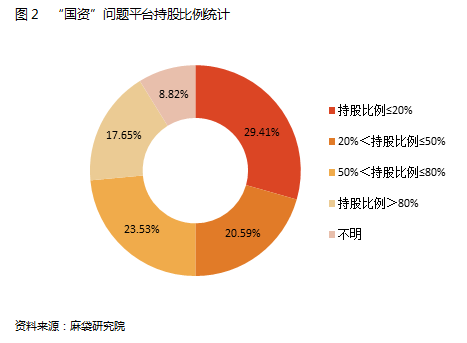

麻袋研究院统计了样本平台 “国资”持股比例,分布如图2所示:

样本平台中,占比最多的持股20%以下,接近三成。其次为持股比例在50%到80%区间的。另有3家平台持股情况不明确,无法计算持股比例。由此可见,半数“国资”平台并没有达到“国资控股”地位,而是以参股为主。

3.入股 /退股时间

入股 /退股时间分别以平台成立时间/问题发生时间为基准进行计算。一些平台“血统纯正”,含着金钥匙出生,成立之际就已有“国资”成分,而部分平台则是在随后的经营过程中引入的国资股东。

麻袋研究院经过统计发现,在国资入股时间方面,样本平台中仅有3家平台在成立时由“国资”股权成分作为发起人,换言之,超90%的平台是由“国资”中途入股。而在退出时间方面,截至2018年10月,样本问题平台中已有8家平台的“国资”股东退出。

一些问题P2P平台国资股东的进入退出时间颇为“精巧”,例如圆小财与UU理财这两家平台拥有共同股东:浙江云慧水资源处理科技有限公司,穿透后的最终持股主体为绍兴市柯桥区财政局。浙江云慧水资源分别于2018年4月和5月入股两家平台,入股半年不到两家平台均于2018年8月出现问题; 再如多融财富的股东:中商沪深产业投资有限公司在平台出现问题当天办理了股权退出。除此以外,还有部分平台“国资”股东选择了事后默默退出,例如壹佰金融有一家持股比例为18%的股东:中燃物流有限公司,中燃物流的股东沈阳燃料集团煤炭公司(全民所有制)在2018年9月20日办理了股权退出变更手续,自此,壹佰金融的“国资”成分终结。

三、“国资系”问题平台的股权特征解析

部分“国资系”平台拥有共同的国资股权,在经营过程中过于注重背景光环,因而在股权记录上体现出一定的共性,归纳如下:

1.“国资”变更频繁

纵观当前运营较为平稳的强实力P2P网贷平台,其股权变更频率处于较低范围。而一些“傍干爹”的问题平台,则将背景标签的交易买卖视若家常便饭,若是某“国资”干爹因故离开,便以迅雷不及掩耳之势找到下一任干爹。此类平台多疏于对自身运营、风控能力的培养管理,而将干爹的存在当作平台经营存续的强心剂。

以成立于2015年4月的P2P网贷平台金储宝为例,3年内竟更换了3任“国资干爹”——变更速度令人咋舌。梳理其历任国资股权如下所示:

第一任:杭州水木泽华创业投资合伙企业(有限合伙),于2017年10月退出。

第二任:在水木泽华停留期间,上海和平影视出现在金储宝的股权变更记录中,从2016年11月底至2017年6月初,仅存在半年多时间。

第三任:2018年1月,背靠中国健康产业投资基金管理股份有限公司(2018年9月17日退出)的中健国金控股有限公司进入,8月平台事发后仍然存续。

2.多重“光环”傍身

相比于前者的“干爹不间断”,此类问题平台则是注重各类背景标签的叠加,诸如“国资系”、“上市系”双背景,甚至“国资系”、“上市系”、“风投系”三背景,为营造声势不惜下血本,以便于其后在网站宣传上迅速吸引投资者。

以位于雷潮开端事发的P2P平台钱满仓为例,其“国资”因子来源于中丝国金(北京)资产管理有限公司,新增和退出时间分别为2016年3月与2018年3月,事发前三个月顺利退出;其“风投”消息为金额未知的战略投资;其上市关联股东——持股15%的天马轴承集团股份有限公司,则早已变成“*ST天马”,截至目前,多位股民已先后向其发起索赔。

四、“国资系”问题平台启示录

近期,P2P网贷行业的发展开始企稳,但此次雷潮,无论对投资人还是对行业来说,产生的影响不言而喻。立足于对P2P“国资系” 问题平台的分析,本文总结了如下三点启示:

1.“唯背景论”不可取

P2P网贷平台在发展过程中,必然伴随着一些“标签”的存在。背景标签固然重要,但并不能代表P2P平台实力的全部。过往对背景的过度追捧,容易导致背景标签的商业化,从而带来相应的买卖、炒作空间,浮华过后一地鸡毛。

P2P网贷平台能否持续经营的首要前提,在于其是否能够正确认识自身定位,本本分分做好借贷双方的撮合工作。从“国资系”问题平台的案例中可以看出,不少问题平台背后往往伴随着自融假标,早已脱离了P2P信息中介的本质,而是走向了违法犯罪的道路。事发后,这些问题P2P平台的资金流向追查困难,或是被实际控制人挥霍一空,留下难以填补的巨额窟窿。

2.“广告宣传”须辨别

本文以“国资系”问题平台作为研究对象,但在网贷行业,还存在一些“伪国资”,其股权无任何国资成分,穿透后最终为自然人所控制,对外仍以“国资系”相称。面对此类拙劣的宣传,在正式投资前查阅其最新工商信息是最好的应对方式。

除却“伪国资”平台的存在,国资股权本身的含金量也千差万别,相关衡量指标如第二章阐述。较为典型的一个例子,是上周实际控制人投案的草根投资。该平台号称自己拥有“国资系”背景,但其上一级股东广州汇垠沃丰投资合伙企业的国资含金量堪忧,向上追溯时股权占比仅有0.0010%:

这里再引用表1中“其他”类型对应的国资主体——日史编辑委员会机关公务中心。该机构目前并无官方介绍,根据公开资料显示,该委员会在组织机构代码证书上展示的所属机构类型为机关法人,但地址仅注明某某镇,由某县质量技术监督局颁发,其含金量可见一斑。

3.“动态眼光”看待P2P

P2P网贷平台是动态发展的,这种动态不仅仅体现在交易数据方面,也包括平台背景、主要人员等。P2P平台通过“买卖”,从某个时点开始加入了“国资系”行列,但由于“合作时间”届至等原因,其后国资股东便会到期或提前退出。另有一些 “买来的干爹”在平台事发前夕精准脱身。这些都能够表明股权并非一成不变,故应当根据不同的时点动态跟踪和评价平台。

此外,从问题平台的复盘中可以发现,一些平台负责人原本在各自的领域已有不俗业绩和光鲜身份,在P2P平台成立初期也能够本分经营,但由于外界诱惑或是一念之差,开始伸手在原先发布的真实项目中慢慢“掺假”、逐步渗透,直至整个平台铺满假标。从人中翘楚沦为犯罪分子,其转折着实令人痛心。

当前,P2P网贷行业的合规检查工作正紧锣密鼓地开展着,各方对年底前即将完成的检查结果均翘首以待。但我们应当清醒地认识到,通过合规检查并非终点,而是P2P网贷平台获得备案资格的发展新起点。在合规发展的稳定阶段,平台应当继续坚守信息中介的底线审慎经营,同时我们也期待,未来在大数据、云计算等手段的动态监测下,P2P网贷的潜在风险能够被尽早识别以防止扩大化,使P2P网贷行业的发展尽快进入到透明、合规的良性轨道。

麻袋研究院

用极客的双眸,看穿互金的世界