小赢科技上市首份成绩单难及格 净利润环比下跌34%

【摘要】主打信用卡代偿的小赢科技发布了在纽交所上市后的首份“成绩单”。

主打信用卡代偿的小赢科技发布了在纽交所上市后的首份“成绩单”。

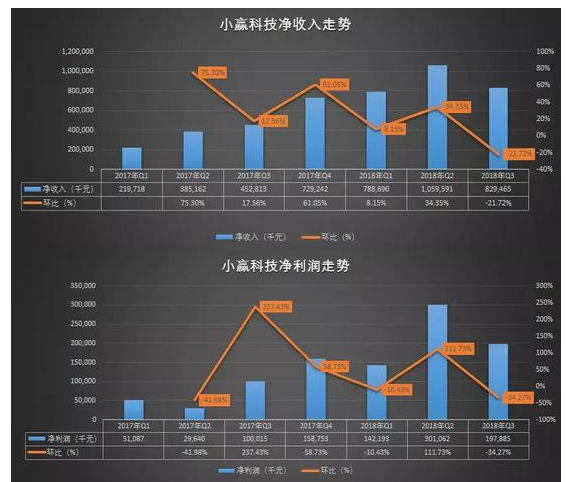

美国东部时间11月19日,小赢科技(NYSE:XYF)发布未经审计的三季报。财报显示,按美国通用会计准则(GAAP),小赢科技三季度净利润1.98亿元人民币,同比增长97%,但环比大幅下滑34.2%。

净利润环比下跌34% 撮合贷款总额与活跃投资者明显缩水

如果仅从同比数据来看,小赢科技的Q3财报可谓十分亮眼:第三季度净收入为8.29亿元,同比增长83%;净利润 1.97亿元,同比增长97%;非美国通用会计准则(Non-GAAP)下净利润2.48亿元,同比飙涨120%;活跃的个人投资者12.17万人,同比增长23.8%。

“消费金融市场正处于风口期,每个阶段变化都非常大。如果拿当下的数据跟一年前对比,市场环境其实已发生了巨变,所以同比的意义就很有限。跟上个季度环比分析,反而更能说明近期平台的业务经营情况。”苏宁金融研究院互联网金融中心主任薛洪言分析指出。

如果环比来看,小赢科技指标可谓是“节节溃败”。三季度净收入8.295亿元,较今年二季度环比下跌21.72%;三季度净利润1.98亿元,较今年二季度环比下跌34.2%。

(新浪财经汇总)

而从撮合贷款总额、撮合贷款笔数和活跃个人投资者来看,这三项指标更是环比全线缩水,环比跌幅均超20%。

三季报显示,小赢科技在三季度撮合贷款总额为75.6亿元,较去年同期的86.96亿元同比下跌13.1%,较今年二季度的111.86亿元环比大跌32.4%;在贷款笔数方面,三季度单季度贷款笔数为80.58万笔,较2017年同期的124.70万笔下降35.4%,较今年二季度的102.04万笔环比下跌21%。

更为重要的是,小赢科技三季度的活跃个人投资者为12.18万人,较二季度的15.7万人环比下降22.44%。众所周知,活跃的出借人和借款人是网贷平台的根基。

“活跃出借人和贷款发放量的下降,即行业爆雷潮下规模的萎缩,这是平台面临的更大的挑战。”薛洪言指出。

细分来看,小赢科技的贷款业务与收入主要来源于旗下信用卡代偿平台“小赢卡贷”,但该平台也呈现环比收缩趋势。小赢卡贷三季度撮合贷款总额为57.2亿元,同比增长45.7%,但较今年二季度的75.62亿元则环比下降24.4%。

资产质量下降逾期率攀升 平台加大拨备力度

一方面是借贷业务的规模缩水,另一方面更值得关注的是,贷款质量的下滑和逾期率的攀升。

截止到2018年三季度,小赢科技31-90天逾期率及91-180天逾期率分别为3.51%和3.36%,而在二季度末分别为1.98%和3.26%,去年同期则是0.93%和0.66%。这意味着,无论同比还是环比来看,小赢科技的不良率均在持续攀升。

“逾期率的上升属于网贷平台在三季度面临的普遍问题。”薛洪言分析指出,一是受行业爆雷因素影响,部分借款人恶意逃废债,信用环境恶化;二是在出借人纷纷抽回资金的压力下,平台普遍放缓了放贷节奏。贷款余额下降,逾期率的分母变小,导致逾期率指标恶化。

截至今年三季度末,小赢科技贷款余额为207.89亿元,今年二季度末为221.14亿元,去年同期为163.71亿元。“短期内,经济前景仍然不甚明朗,信贷环境继续面临挑战。”小赢科技总裁成少勇表示。

事实上,为了应对信用环境的挑战,小赢科技也在三季度加大了拨备力度。

财报显示,小赢科技第三季度担保准备金拨备为3360万元,而上年同期为0元。此外,由于三季度收入较去年同比大增和预期坏账率的变化,小赢科技第三季度的应收账款准备金为1.157亿元,较上年同期的6010万元增长93%。

随着监管不断收紧从严,网贷行业的合规也愈发重要。成少勇称,小赢科技是第一批提交自查报告的P2P平台,也将全力支持政府的治理举措,为个人金融业创造更健康,更可持续发展的环境。

在行业收缩与监管趋严的大环境下,小赢科技上市后交出的首份财报看似冲劲十足,但难掩全线下滑的环比增速。2018年财年即将结束,小赢科技能否交出令股东和投资者满意的四季度答卷,仍需时间考验。

来源: 新浪金融研究院

企业新闻