东南亚——互联网金融的下一个战场

【摘要】经过几年飞速发展,互联网金融行业走出“监管真空”,各类监管政策相继出台,力促行业规范化发展,同业竞争愈演愈烈,再加上监管趋严,不少平台纷纷谋求新市场。随着“一带一路”倡议的推进,国内互联网金融行业进驻东南亚市场成为趋势。

经过几年飞速发展,互联网金融行业走出“监管真空”,各类监管政策相继出台,力促行业规范化发展,同业竞争愈演愈烈,再加上监管趋严,不少平台纷纷谋求新市场。随着“一带一路”倡议的推进,国内互联网金融行业进驻东南亚市场成为趋势。

一、东南亚互联网金融发展驱动力

由于东南亚地区金融的覆盖率相对较低,与国内相比,互联网金融行业市场发展前景和潜力十分巨大,再加上与中国有着地缘优势,不少互联网金融企业陆续在东南亚国家拓展业务。总体来说,东南亚国家释放的人口、网络、经济和政策四大红利,让国内互联网金融行业嗅到新商机。

1. 人口红利

东南亚国家的人口红利,可以简要概括为基数大、增长快、年轻化三大特点。目前,东南亚人口众多,超过6.5亿人,且新兴群体占大多数,70%以上都是40岁以下的年轻人。这样一个以年轻人为主体的市场,对于新兴的经济事物会有更好的接受度,将成为互联网金融的潜在用户群体。

2. 网络红利

东南亚是全球移动通讯发展最快的地区之一,预计到2020年时,东南亚智能机用户将超过2.57亿人,智能手机的快速普及,为互联网金融打下了坚实的传输网络基础。

3. 经济红利

一方面,东南亚成为新兴世界工厂带来大量融资需求,这些中小企业必将催生旺盛的资金供给需求;另一方面,东南亚国家的金融服务网点稀少,传统金融覆盖不足,个人金融服务需求存在缺口,均有利于互联网金融企业在东南亚国家的业务开展。

4. 政策红利

“一带一路”官方文件《愿景与行动》提出,以政策沟通、设施联通、贸易畅通、资金融通、民心相通的“五通”为建设重点。在2017年5月召开的“一带一路”国际合作高峰论坛上,习近平主席发表主题演讲,坚持创新驱动发展,彰显了未来关于“一带一路”建设发展的政策支持。

二、东南亚部分国家具体国别分析

在东南亚的11个国家中,新加坡、印度尼西亚、印度、泰国、菲律宾、马来西亚、越南等7个国家颇受国内互联网金融机构青睐,本文主要从人口数量、GDP增速、人均GDP、人均收入、外汇管理制度、投资市场准入等方面对东南亚主要国家进行了对比,对于人均GDP较低的国家如印尼、越南等适合开展普惠金融业务,而新加坡人均国民收入较高,且监管政策相对宽松,适合开展财富管理业务。

1. 经济指标对比

图表1所示为东南亚部分国家2016年主要经济指标,印度、印尼、菲律宾、越南具有人口数量多,经济增速快,人均GDP低的共同特点。

图表1. 东南亚部分国家经济指标对比

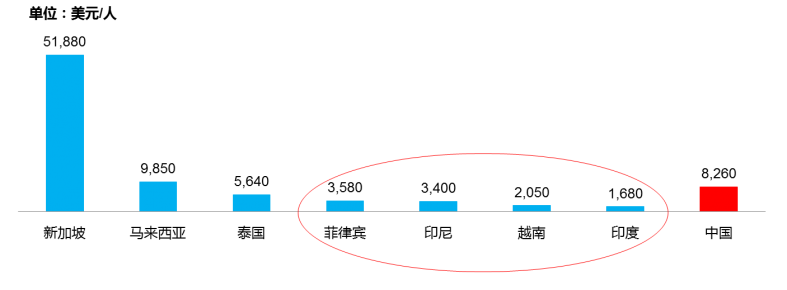

2. 人均收入对比

在人均国民收入方面,印尼、菲律宾、越南、印度等四国较低,蕴藏着较大的个人借款需求;而人均国民收入最高的新加坡,更适合发展财富管理业务。

图表2. 2016年东南亚部分国家人均国民总收入对比

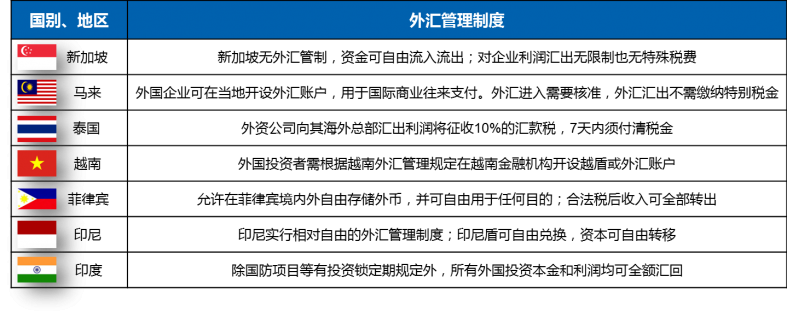

3. 外汇管理制度对比

在外汇管理制度方面,泰国较为严格,汇出利润需征收的10%的汇款税,并要求7天内付清税金,其他国家如新加坡、印尼等均可自由兑换,自由转移。

图表3. 2016年东南亚部分国家外汇管理制度对比

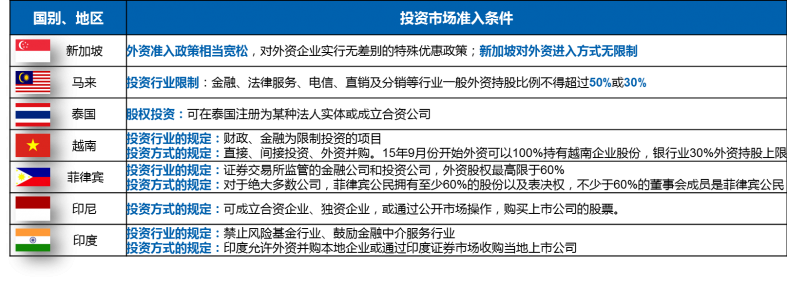

4. 投资市场准入条件对比

在投资市场准日条件方面,新加坡政策最为宽松,对外资企业实行无差别的特殊优惠政策且对外资进入方式无限制。其他国家如马来,规定在金融、法律服务、电信、直销及分销等行业外资持股比例不得超过50%或30%。越南、菲律宾等国也有相关限制,具体请参见图表4。

图表4. 东南亚部分国家投资市场准入条件对比

5. 综合指标对比

综合考虑经济规模、政治稳定、人口规模、人均收入、监管政策等因素,印尼、菲律宾、越南是普惠业务的潜在目标国度,新加坡为财富业务的目标国家,印度具有很强的市场吸引力,但必须慎重考虑地缘政治因素以及印度“敌国财产法”。

图表5. 东南亚部分国家综合指标对比

三、同业出海东南亚分析

中国互联网金融爆发式增长后,也在逐渐向国际环境渗透。从2016年开始,越来越多的中国互联网金融公司“出海”,而首站都不约而同地选在了东南亚地区。目前,阿里巴巴、腾讯等互联网巨头聚焦在移动支付领域,创业类的金融科技公司则聚焦在信贷服务、在线理财、技术输出等几大类服务。在选择出海国家和市场进入方式上,不同的互联网金融机构选择的国家和方式也不尽相同。

1. 潜在目标国家的选择

在支付业务方面,以蚂蚁金服为例,从泰国市场开始进入,进而辐射东南亚市场。2016年蚂蚁金服对泰国Ascend Money 展开战略投资建设,打造了泰国版"支付宝"。今年2月控股菲律宾版支付宝Mynt,为当地的消费者和小微企业提供普惠金融服务。4月合并东南亚支付平台helloPay,涵盖新加坡、马来西亚、印尼和菲律宾支付市场。

信贷业务方面,捷信消费金融公司在东南亚目前进入了越南、菲律宾和印尼三个国家。2005年,捷信在越南胡志明设代表处,进军消费金融,并在2009年在当地设立子公司;2012年,捷信并购了Rajshree汽车金融公司,之后在印度开展业务;2013年,捷信通过建立合资公司PT SL Trio的形式进入了印尼市场;同年捷信通过和当地企业建立合资公司的形式进入菲律宾市场,2017年6月已实现全资控股。

在线理财与金融科技输出方面,新加坡在金融监管方面采取了"监管沙盒"模式,在安全空间内,金融科技企业可以测试其创新的金融产品、服务、商业模式和营销方式,而不受到监管规则的约束,吸引了众多金融科技企业的关注和落地。如陆金所的国际业务平台陆国际金融资产交易所(新加坡)有限公司已于今年7月份上线,并获得了新加坡金融管理局原则性批准“资本市场服务牌照(Capital Market Securities License,简称CMS)”;PINTEC(品钛)集团宣布在新加坡成立金融科技公司PIVOT,面向东南亚地区推广数字化财富管理及智能投顾技术服务。

2. 市场进入方式的选择

目前我国互联网金融公司主要通过四种方式“登陆”东南亚:收购控股东南亚本土公司、设立合资公司、在东南亚设立分支机构以及引入海外资产。

采取收购方式的典型代表就是蚂蚁金服。蚂蚁金服先后投资了菲律宾数字金融公司Mynt、印度电子支付公司Paytm、泰国支付企业Ascend Money;今年4月更是宣布与Lazada旗下在线支付公司HelloPay合并,合并之后,所有东南亚国家运营的Hellopay都将采用“支付宝+国名”的方式命名。有业内人士指出,此方式的优势是可以迅速解决牌照、人才、文化冲突等问题。

设立合资公司这一方式也被不少互联网金融公司采用。如京东金融9月14日宣布与泰国尚泰集团成立合资公司,开始进入泰国市场。合资公司初期将以支付业务为核心,未来双方或将业务拓展至消费金融、供应链金融、保险、理财等多个领域。

设立分支机构的方式则更为常见,新联在线、宜信都在东南亚地区设立了分支机构。新联在线在新加坡、柬埔寨等地区设有分支机构,以新加坡为中心开展东南亚地区业务;宜信旗下财富管理业务品牌“宜信财富”在新加坡设立办公室,主要负责全球房地产金融投资业务,发行全球地产母基金系列产品。

引入海外资产这一方式的代表为点融网。2017年八月,点融网宣布公司完成2.2亿美元的D轮融资,投资方为知名主权基金新加坡政府投资公司(GIC)等,未来点融网将在东南亚有实质性项目正式落地。

四、出海东南亚的借鉴

互联网金融企业“走出去”要面临的最大挑战为监管环境的差异,目前东南亚十多个国家,每个国家国情不同、规定不同,因此国内的互联网金融企业进入后应根据不同国家的情况来进行本土化发展。

此外,除了简单将国内业务模式复制到海外,互联网金融企业出海要更加重视技术的应用,在技术致胜的基础上,加强自身能力输出,通过将在中国开展普惠金融的经验和技术输出给当地,帮助建立面向当地的金融基础设施,为当地的消费者和小微企业提供金融服务,实现当地经济和自身发展的协同。

(编辑:杨少康)

张灿

互联网金融从业者,关注行业趋势,共话互金发展