谷歌,迎来最坏的时刻?

【摘要】显然,除了亚太地区业务,谷歌Q3季度的环比增长率均低于Q2季度,说明谷歌短期经营营收势头呈现疲乏趋势。

近段时间,谷歌股价持续下跌。10月25日,谷歌发布第三季度财报,实现营业利润83.1亿美元,而总收入337.41亿美元,略低于预期的340.4亿美元。尽管财报数据处理较为亮眼,但是财报一经发布,Alphabet股价下跌55.46美元,至1048.13美元,跌幅为5.03%,而后才有所回升。

显然,看起来漂亮的财报数据并没有赢得投资者的信任,谷歌依然处在市值低迷期。或许,谷歌迎来史上最坏时刻。

欧盟巨额罚款后,市值、股价下行还只是开始

7月中旬,欧盟对谷歌处以43.4亿欧元的反垄断罚款,加之遭到各媒体的深度解读,谷歌的负面新闻频出,股价也开始起伏不定。

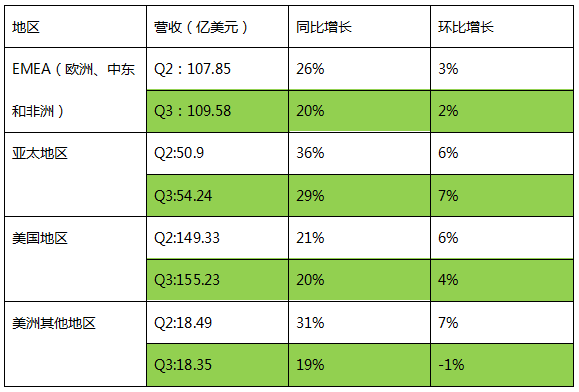

相较于Q2季度财务报表所呈现的“营收增速放缓、成本增加”的特征,Q3季度财报依然没有太多的改观。相对而言,环比增长率更能反映企业近期经营状况以及应对风险的水平。先看几个环比增长的核心数据:

(表:谷歌Q2季度和Q3季度各业务地区营收一览表)

显然,除了亚太地区业务,谷歌Q3季度的环比增长率均低于Q2季度,说明谷歌短期经营营收势头呈现疲乏趋势。再反看同比增长率,明显低于Q2季度数据。谷歌的营收增速再度放缓,甚至在美洲其他地区的业务营收还出现了下跌趋势,环比呈现负增长。

从表中数据来看,谷歌的业务主要来自于EMEA及美国,但美国本土的业务不及总营收的一半,仍然依赖于国际业务。如此一来,政策性风险成本势必会影响到净利润,而这种风险成本深入谷歌业务骨髓,难以更改。比如八年前谷歌退出中国市场,严重影响到亚太地区的营收;而今年欧盟的巨额罚单又使得Q2季度净利润下跌,事实上,谷歌由于这些政策风险其净利润增长趋势是不可控的。

2018年第三季度的营收来源主要是谷歌网页的收入(占公司收入比重为71.3%),包含网页搜索、Gmail、YouTube、地图等谷歌网页与服务,这服务的提供涉及到用户大量的日常隐私数据。前不久,出现谷歌员工反对谷歌与美国军方合作事件,后又有媒体传出负责AI事业的李飞飞因呼吁谷歌不与军方合作后,将于年底辞职,由新美国安全中心(CNAS)的人工智能特别工作组的联合主席安德鲁·摩尔接替,该组织背景与美国军方有着紧密的联系。

因此,谷歌后续动作并不明朗。而如果谷歌与美国军方进行合作,势必会进一步影响到其全球性业务。因为,美国本土的业务在谷歌营收上并不形成压倒性优势,谷歌的收入主要来自于全球各地的广告营收,如此一来,谷歌所面临的政策风险远远大于数据泄密的影响。

这或许,也是谷歌在爆出与“可能与军方合作”,以及“用户隐私数据泄密”等事件时,即便财报亮眼也依然未能挽救股市下跌的原因之一。

增长放缓,才是至暗时刻的原型?

从前文可以看出,谷歌虽总营收增加,但整体增速放缓。再来看看成本,第三季度总成本和支出为254.3亿美元,占总营收的比例为75.4%,若不计欧盟罚款,则仍高于第二季度的75.1%,即单位成本在增加。而三季度的运营利润率为25%,较去年同期的28%有所下降。

谷歌的增长放缓,是其尾大不掉的先兆。谷歌面临着一系列的具体经营风险,主要体现在以下几个方面:

第一,营收减速,红利不再。我们分析下占大头的广告业务模型,其中主要的付费点击指标由网站付费点击和网络付费点击两大部分组成。其中网站付费点击主要为自营网站,点击率呈持续上涨趋势,但是网站付费点击的环比增长率有所下跌(Q2季度分别是15%,58%,Q3季度分别为10%,62%)。但是,网络付费点击(即主要来自合作方)数字并不漂亮,环比和同比两大增长指标都成下跌趋势。

整体看来,网络付费点击增长率下降,以及网络付费成本却在不断攀升;网站付费点击增长,但网站付费点击成本也在攀升。加之当季的流量获取成本在增高,同比增长19.6%,比二季度也多出1.6亿美元,广告营收红利不再。

第二,收入来源太过单一,主要依靠广告收入。财报显示,主要收入分三大块:广告收入为289.54亿美元,“其他收入”类(包括云业务、硬件销售和Google Play应用商店等)为46.4亿美元,而“其他押注”类(如自动驾驶Waymo、医疗保健公司Verily、互联网服务供应商Fiber等)为1.46亿美元,广告收入占据整个营收的85.8%。

随欧盟罚款影响,三季度的EMEA营收环比增长只有2%,相较于上季度环比增速下降了1%,这只是国际业务过度依赖广告收入面临政策风险的冰山一角。而欧盟的裁决扰乱了安卓的免费供应模式和生态系统,如此一来势必影响到广告投放。而对安卓手机收费,就是广告营收巨大压力的表象,当年苹果在欧盟也授权收费。

第三,“觊觎”海外市场(中国、印度等),却又无可奈何。在过去三年里,谷歌母公司Alphabet在中国投资了五家公司,谷歌试图进驻中国市场的意图明显。但是目前而言,Alphabet在中国的投资依然只能计入成本,并没有为谷歌在中国市场的营收产生净利润,而且针对中国市场研发的新版搜索APP还处在研发阶段并没有投入市场。加之在印度市场上,谷歌地图曾遭遇印度官方拒绝,后又押注线下借贷公司,试图以新金融作为突破口。从这一系列的动作和布局,可以看出谷歌开始意识到自己的问题,在全球范围内寻找新的出海口。

系统性的风险,才是谷歌商业价值上最大的漏洞

单从总营收、净利润等经营业绩指标来上,谷歌的商业价值回报还算是可观。但是,完全依靠广告业务所带来的纯现金牛,新兴业务发展又不及预期,谷歌骨子里是没有安全感的。它所存在的问题绝不仅是业务结构上的问题,更是一种系统性的风险,这才是谷歌商业价值上最大的漏洞。

这种风险主要有以下几大表现:

1、盲目式创新和变现,就变成了冒进的标签。创新这个标签,前期给谷歌带来了很多红利,也提高了资本市场和民众对谷歌期待。像谷歌搜索、谷歌地图、YouTube、Gmail、安卓系统等,每一项创新都带来了用户体验式的变革,也赢得了市场的尊重。但是,谷歌后期在构建护城河的过程中,创新能力却让人大跌眼镜。像推出的谷歌IPAD、智能手机、电脑等电子产品销量均平平,只有智能音箱热销。而谷歌眼镜、Google Health、Google Answers、虚拟世界Lively、Google Play版Android手机等创新产品的连连失利,使得其创新反倒变成了“冒进”。

而一旦谷歌的王牌棋子“安卓系统”搭载的谷歌产品全面收费,谷歌就切切实实变成了一个冒进的疯子。而这种影响能给谷歌的主营业务带来多大的冲击,毕竟苹果已经培育了部分用户习惯,因此还需时间检验。

2、谷歌的核心优势壁垒逐渐消失,其在搜索业务、数据以及安卓系统方面,都遭受威胁。随着搜索引擎技术的发展,如今的市场已不像十年前那般,能轻易处于垄断地位,用户可选择的产品也越来越多。比如中国就有百度、360、搜狗、UC等浏览器,因此谷歌的搜索业务面临着来自四面八方的对手进行蚕食。

而数据优势,美国就有亚马逊、Facebook、Twitter等企业进行正面较量。当前股价下跌严重的另一大原因,就是投资者会考虑到亚马逊对谷歌的核心广告业务进行威胁。据市场预测,亚马逊的收入将以50%的速度在增长,而在美国统计的约有3500万台智能家居设备中,亚马逊的份额高达70%,谷歌只有23%。且云计算业务,谷歌也远远落后于亚马逊。5G时代到来后,智能端口又将引起新的市场格局的变化,而根据相关资料可以推断谷歌在这方面并没有占据太大的优势。

谷歌手中仅有的一张王牌是安卓系统,但其实安卓应用并不一定要绑定谷歌软件。而且,不论是欧盟、亚洲市场的中国、印度等,都需要国家安全保护,只要该国有相对替代的技术时,谷歌数据搜集优势就会受到限制。目前,谷歌还无法在中国安卓手机上获益。

3、不务正业,让自己陷入泥潭。社交娱乐一直是谷歌的黑洞,比如,《华尔街日报》曾揭露谷歌存在的一个漏洞,将会暴露约50万名Google+用户的个人数据,谷歌的数据优势也不是无坚不摧。前不久就有投资人起诉谷歌,称其没有披露Google+的隐私漏洞。而谷歌也计划在2019年8月关闭Google+社交网络,这就意味着谷歌在社交网络的尝试失败。

事实上,不仅仅是Google+失利,谷歌Google Buzz、Orkut、谷歌视频、谷歌NexusQ等产品的先后失败,也正在不断销蚀大众对谷歌的信心。

而这些系统性的风险,很难转化成利润,或者还会使得成本代价远远高于利润。谷歌仅靠广告业务并不能构筑强大的商业壁垒,而自身企图搭建的护城河又在被亚马逊等企业渐渐蚕食,谷歌其实是出于四面漏风的状态。

科技响铃说

(完) 曾响铃(微信ID:xiangling0815) 钛媒体、品途商业评论等2016年度十大作者。 AI新媒体“智能相对论”创始人。 作家:【移动互联网+ 新常态下的商业机会】、【趋势革命 重新定义未来四大商业机会】等畅销书作者。 《商界》《商界评论》《销售与市场》等近十家杂志撰稿人,近80家网络媒体专栏作者。 “脑艺人”(脑力手艺人)概念提出者,现演变为“自媒体”,成为一个行业。 现为“今日头条问答签约作者”、多家科技智能公司传播顾问。