“三降”持续高压,网贷转型四方向走投无路?

【摘要】

“三降”背景下,网贷备案不断延期,平台在等待中苦苦挣扎,纷纷尝试转型。

从全国互金整治办、网贷整治办近半年下发的各类文件看,网贷转型方向主要有助贷、互联网小贷、消费金融公司、导流等四条路可选,但现实是,各条路都异常艰难或者没有任何具体政策支持。

其中,助贷业务看似有转型成功的案例,但是监管态度却由鼓励变成不再提及;互联网小贷杠杆率太低,网传互联网小贷新政迟迟不能落地;消费金融公司门槛太高,转型犹如空中楼阁;导流业务不承担风险,合作机构要求较为严格,推荐成功概率太低,无法覆盖运营成本。

1、 助贷机构:由鼓励变成不再提及

财报显示,乐信机构资金占比在2018年第四季度提升至70%左右,2017年同期为46%;拍拍贷机构资金促成借款金额已从2018年第四季度的20.4%增至今年1月的35.1%。

品钛2018年3季报显示,机构客户(除了积木盒子)占比已经上升到34%。

据麻袋研究院了解,小赢科技大约三分之一的资金来自于机构,目标是半年后一半资金来自金融机构,其他头部平台或多或少有部分资金来自于金融机构。

众多网贷机构转型助贷且机构资金来源比重不断提高,看似转型接近成功。

但是,监管在175号文中鼓励的 “助贷”转型方向,到了《网络借贷信息中介机构有条件备案试点工作方案》(简称《备案试点方案》)中已不见踪影,又给市场泼了一瓢冷水。

具体来讲,备案试点方案对于网贷坚持疏堵并举,积极为其他网贷机构寻找出路,引导具备条件的网贷机构向网络小贷公司、消费金融公司等持牌机构转型或采取兼并重组等方式实现良性退出,但是不再鼓励转型为助贷机构。与此同时,助贷机构管理办法也迟迟没有下文。

2、 互联网小贷:暂停新批、杠杆低、出表难

(1)暂停审批

2017年12月出台的《关于规范整顿“现金贷”业务的通知》(141号文)明确要求:“监管部门暂停新批设网络(互联网)小额贷款公司;暂停新增批小额贷款公司跨省(区、市)开展小额贷款业务。已经批准筹建的,暂停批准开业。” 因此,网贷平台想通过申牌转型互联网小贷之路暂不可行。

(2)杠杆低且资产出表较难

据融360大数据研究院统计,目前有22家网贷平台的控股股东或者关联方获得互联网小贷牌照。

但是,对于已经获得互联网小贷牌照的平台也不容乐观,大规模开展业务的机构很少。

除了1-3倍的杠杆限制外, 主要还是141号文还要求加强小额贷款公司资金来源审慎管理,以信贷资产转让、资产证券化等名义融入的资金应与表内融资合并计算,合并后的融资总额与资本净额的比例暂按当地现行比例规定执行,各地不得进一步放宽或变相放宽小额贷款公司融入资金的比例规定。

资金来源受限、资产出表太难,导致互联网小贷公司展业困难重重。

此外,部分机构正在通过联合贷款与商业银行、消费金融公司等合作规避杠杆限制。但是,银行等合作方要求较高的出资比例以及对于联合贷款的规模限制,也导致此路难以大规模推进。

具体来讲,一般银行等出资方和互联网小贷等推荐方按照3:1的比例进行联合放贷,即100亿放贷规模的小贷公司需要出资25亿(自有资金),略高于小贷公司杠杆限制,很少有机构能拿得出如此规模的自有资金。此外,非官宣的《商业银行互联网贷款管理办法(征求意见稿)》(以下简称《办法》)对联合贷款要求更为严格:“联合贷款额度条款规定,单笔联合贷款中,作为客户推荐方的金融机构出资比例不得低于30%,接受推荐客户的银行出资比例不得高于70%。”

因此,按照目前的监管政策,转型互联网小贷公司,消化网贷存量业务对于诸多网贷平台积极性不高。

3、 消费金融公司:牌照申请门槛太高

根据2013年银监会(现称“银保监会”)颁布的《消费金融公司试点管理办法》要求,申请消费金融公司牌照门槛要求极高,其中,金融机构作为主要出资人要求最近1年年末总资产不低于600亿元人民币或等值的可自由兑换货币;非金融机构作为主要出资人,要求最近1年营业收入不低于300亿元人民币或等值的可自由兑换货币(合并会计报表口径)

这也导致目前的持牌消费金融公司主要股东是银行,全国仅有26张牌照,正式开业的只有23家,连蚂蚁金服、京东金融等互联网巨头至今都没有获得相关牌照,还没有一家持牌消费金融公司与网贷机构有直接关系。

看似是一条鼓励转型之路,事实却是空中楼阁,绝大部分网贷平台的股东或者关联方依然达不到消费金融公司申牌的要求。

4、 纯导流机构:成功推荐概率太低

据麻袋研究院了解,部分网贷平台曾尝试转型线下线上贷款超市,为传统金融机构推荐借款人,获取推荐服务费,风险完全由金融机构承担。

但是,这种模式下,金融机构要求较高,导流机构推荐借款人获得借款的成功概率太低,再加上自身流量来源有限,需要外部采购,包括人工成本、广告费、门面租金在内的运营成本居高不下,导致相关机构尝试以失败告终。

截至目前,类似的线下导流机构也没有公开的成功案例。

5、建议

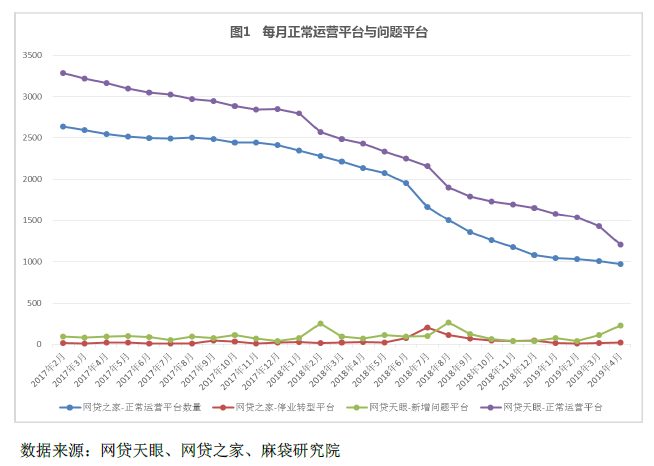

2017年至今,虽然每个月都有一些网贷平台爆雷、转型退出,但是网贷行业依然有1000家左右的平台在正常运营,数量依然庞大,市场风险依然没有完全出清。

麻袋研究院认为,目前的监管政策和风向,对于网贷平台从业者来说缺乏转型实操性,不利于疏解网贷风险。建议监管部门尽快出台具体的助贷、互联网贷款政策,重新开放互联网小贷牌照申请,放宽融资渠道及杠杆限制,引导网贷平台积极转型,降低行业整体风险,实现网贷行业的长治久安。

麻袋研究院

用极客的双眸,看穿互金的世界