经济学家眼里的数字货币之2: 币圈将无韭菜?(市场篇)

【摘要】韭菜鄙视链,融化在有效市场理论的火炉中。

【编者按】面对数字货币的全新挑战,经济学家分两类,一类嗤之以鼻,认为数字货币属于投机泡沫不值一提;另一类则谨慎接受,开始前沿的探索性研究。随着数字货币的发展壮大,越来越多的经济学家加入第二阵营。凯叔为此推出“经济学家眼中的数字货币”系列文章,这是目前最全的数字货币文献综述。在分类,市场,交易所,价格,风险,和监管6大方面,总结全球经济学家对数字货币的前沿性理论研究,为感兴趣的研究者提供一个有用的参考和借鉴。本文为该系列文章中第2篇市场篇,前一篇为经济学家眼中的数字货币-分类篇:灵魂无处安放,下一篇为交易所篇,敬请关注。

数字货币世界从比特币出现至今已经整整10年,也形成了极有独特魅力的数字货币交易市场。当然,在传统金融界眼里,10年只不过是白驹一隙,转瞬即过的短暂瞬间。数字货币还属于婴儿时期,自然也没有什么拿得出手、有说服力的数字货币经济学上的理论。

于是研究者开始用成熟的几十年市场检验过的传统的金融理论来检验数字货币,其中最有名的莫过于有效市场理论(Efficient Markets Hypothesis,EMH)。EMH是现代金融学的奠基石,有效市场假说是由尤金·法玛(Eugene Fama)于1970年深化并提出的,Fama也因此获得诺贝尔经济学奖。

有效市场理论和假说

EMH认为参与市场的投资者有足够的理性,并且能够迅速对所有市场信息作出合理反应。该理论认为,在法律健全、功能良好、透明度高、竞争充分的股票市场,一切有价值的信息已经及时、准确、充分地反映在股价走势当中,其中包括企业当前和未来的价值,除非存在市场操纵,否则投资者不可能通过分析以往价格获得高于市场平均水平的超额利润。

EMH是当前金融学术界有关金融资产定价和股票市场波动逻辑的代表性理论之一。EMH演化出的有效资本市场假说有三种形式:

一是,弱式有效市场假说(Weak - Form Market Efficiency)。该假说认为在弱式有效的情况下,市场价格已充分反映出所有过去历史中的证券价格信息,包括股票的成交价、成交量、卖空金额、融资金额等。得出的推论是:如果弱式有效市场假说成立,则股票价格的技术分析将失去作用,基本分析还可能帮助投资者获得超额利润。

二是,半强式有效市场假说(Semi-Strong-Form Market Efficiency)。该假说认为价格已充分反映出所有已公开的有关公司营运前景的信息。这些信息有成交价、成交量、盈利资料、盈利预测值、公司管理状况及其他公开披露的财务信息等。假如投资者能迅速获得这些信息,股价应迅速作出反应。得出如下推论:如果半强式有效假说成立,在市场中利用基本面分析则失去作用,内幕消息可能获得超额利润。

三是,强式有效市场假说(Strong-Form Market Efficiency)。强式有效市场假说认为价格已充分地反映了所有关于公司营运的信息,这些信息包括已公开的或内部未公开的信息。得出如下推论:在强式有效市场中,没有任何方法能帮助投资者获得超额利润,即使基金和有内幕消息者也一样。也就是说,市场完美地体现所有内外部信息,庄家根本无法通过任何手段去赚取信息不对称所带来的超额利润。

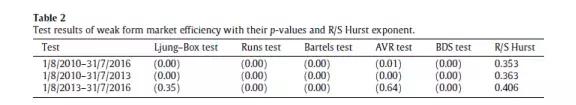

最常见的弱式有效市场假说已经在所有大类金融资产上被深度检验和讨论过,于是学术界开始想用弱式有效市场假说检验数字货币市场到底是否是有效市场。

主流数字货币市场弱势有效吗?

第一类经济学家认为,数字货币中的主流币市场是弱势有效或者逐渐变得弱势有效。

Urquhart(2016)基于2013-2016年比特币的回报率,用几种计量统计方法得出比特币市场非常无效,但却发现如果把样本分时间段,则比特币市场变得越来越有效,甚至在数据样本后期出现有效市场,因此得出比特币市场在变得更加有效。

Wei(2018)在Urquhart的基础上,做出更多的改进:把数据时期范围拓展到最新的2017年;研究的对象从比特币拓展到400多个其他数字货币;研究流动性liquidity和市场有效性的关系。Wei的研究结果表明,Urquhart的预测“比特币市场越来越有效”是可以得到新数据支持的,绝大部分另类数字货币(Altcoin)不是有效的市场,流动性越高的主流币,其市场越有效,波动更小。Wei解释,这主要是因为进行无风险套利交易的结果。Tiwari(2018)用了更加高级的模型并采用Monte Carlo和可变时间窗口(Rolling Windows)的方法,也证明在大部分时间里,比特币市场是弱势有效的。

Bariviera(2017)用滑动时间窗口(Sliding Windows)的方法来动态研究市场有效性。他认为,这样能更好地反映比特币市场有效性随着时间推进,随着市场的发展,持续提高。通过滑动时间窗口这种办法,Bariviera还研究了比特币价格每日波动(Daily Volatility)和回报是否具有长期的记忆惯性(Long Term Memory)。他发现比特币价格每日波动相对每日回报并不是随机的,而是呈现出较强的趋势效应。

以上观点至少认为数字货币市场在某种程度上有效。但是第二类经济学家持有反对观点。

Chu & Nadarajah(2017)在研究2010-2017年特定的两个市场BTC/USD和BTC/CNY后却认为,市场大部分时候都是无效的,特别是在价格泡沫上涨和泡沫下跌时,都是无效的,只有在价格平稳阶段显示出有效性。

Cheah et al.(2018)研究比特币市场在监管变动或者其他市场外因素冲击后的适应性表现(Adaptive Capability),得出比特币市场并不是纯粹随机的,而是有一定的记忆惯性,呈现出自回归性。这表明,监管或者外部市场因素的巨变,会对比特币价格产生长期且深远的影响。他因此得出,因为比特币市场不是有效市场,呈现有很强的记忆惯性,所以才使得各个国家比特币市场之间产生相互关联,也就是说,任何一个国家对本国的监管,都将通过市场的联动传导到全球,而且这些影响将是有记忆力的,即这些影响将会持续一定的时间。这有助于交易员判断如何进行跨境套利交易。Cheah用计量结果证明,比特币市场有很明显的系统记忆(System Memory)惯性,因此属于中高度的无效市场。

Khamis(2018)对比了比特币市场与股票、黄金和外汇市场在长期记忆(Long-Memory)和随时间变动的市场有效性上的区别。他用了市场无效衡量方法(Market Deficiency Measure,MDM)(Wang et al., 2009)得出比特币是最无效市场,而股票相对有效。无效的原因在于比特币市场缺乏监管。比特币市场的价格具有长期记忆惯性表明,投资者可以根据比特币的历史表现去预测未来的价格走势而从中获利。

韭菜的等级和消亡

研究数字货币市场是否有效有着重要的现实意义。

如果第一类经济学家的研究结论是对的,即比特币市场越来越有效,最终我们就不需要用技术手段去预测比特币的涨跌,最方便的投资方式就是直接购买比特币指数。

最近许多交易所开始推出数字货币指数基金,但是交易量并不是太大,市场似乎并不买账。当然,最不买账的是美国证监会SEC,它已经在3年内数次连续否决比特币ETF的申请,原因很简单:比特币市场不是一个有效市场,市场不透明,有被操控的可能。SEC要保护广大投资群众,以免通过ETF被当成韭菜给割了。

其实在有效市场里,韭菜是不存在的。

币圈流传一条有趣的“韭菜等级收割链条”:普通数字货币投资人被项目方当成韭菜割;项目方被交易所当韭菜割;交易所被大盘市场行情或者监管严厉的突发政策当韭菜割。在强有效市场,技术分析、基本分析、和内幕消息都失去效用,币圈都不存在韭菜了。

然而,股票市场都无法达到强有效市场,我们就不奢望数字货币能达到强有效市场阶段了。

另一类经济学家研究数字货币市场无效性的研究成果,对数字货币行业特别是做数字货币量化投资具有重要的指导意义。

比如市场的无效性导致跨市场间存在无风险套利机会。这种机会在2017年到2018年下半年大量出现,这期间套利操作频繁,业界叫“搬砖”的公司和团队如雨后春笋般涌现。随着市场越来越成熟,从2018年下半年开始,搬砖已经毫无利润,其中的原因是更多的交易员,特别是从传统对冲基金来的交易员,加入到数字货币套利交易市场,让整个数字市场更具流动性,套利空间被逐渐压缩。

又比如,有些学者认为数字货币特别是比特币有很强的记忆效应,也就是说,比特币的历史价格,对未来价格有很大影响力。因此量化数字货币投资策略中,趋势投资应该是最赚钱的策略之一。而学者对数字货币在经受政策打击下的市场有效性的研究,可以作为量化数字投资风险管理策略的重要参考。

当然,对数字货币市场的研究还在早期,有大量的未知领域值得经济学家进一步探索:

一是,市场有效假设在新的数据下的表现,值得进一步研究。特别是2018-2019年后数字货币市场处在熊市,波动性急剧下降,估计市场更加显示出弱式有效市场特征,甚至有可能变成无效市场。这些转变的原因在哪里?

二是,未来,数字货币市场是否有可能变得越来越有效?它的内在逻辑是什么?

三是,各国政策出台,特别是交易所合规合法后,会对数字货币的市场有效性产生什么样的影响?

四是,每个国家/交易所之间的市场有效性的区别,以及每个市场有效性和流动性之间的关系。

从理论上看,数字货币市场还远远达不到有效市场的最低标准。从行业现状来看,币圈目前还无法杜绝割韭菜的现象。

希望未来的研究者能提出更好的研究成果,帮助监管和业界,共同让数字货币市场变得越来越透明和有效。

行业越来越健康了,韭菜自然越来越少。

===参考文献:====

Urquhart, Andrew, (2016). The Inefficiency of Bitcoin (August 24, 2016). Available at SSRN: https://ssrn.com/abstract=2828745 or http://dx.doi.org/10.2139/ssrn.2828745

Wei, Wang Chun (2018). "Liquidity and market efficiency in cryptocurrencies," Economics Letters, Elsevier, vol. 168(C), pages 21-24.

Tiwari, Aviral Kumar & Jana, R.K. & Das, Debojyoti & Roubaud, David, (2018). "Informational efficiency of Bitcoin—An extension," Economics Letters, Elsevier, vol. 163(C), pages 106-109.

Bariviera, Aurelio F. (2017) The inefficiency of Bitcoin revisited: A dynamic approach. Economics Letters, Volume 161, 2017, Pages 1-4, ISSN 0165-1765, https://doi.org/10.1016/j.econlet.2017.09.013.

Jeffrey Chu, Saralees Nadarajah (2017) Statistical Analysis of the Exchange Rate of Bitcoin

Cheah, Eng-Tuck & Mishra, Tapas & Parhi, Mamata & Zhang, Zhuang. (2018). Long Memory Interdependency and Inefficiency in Bitcoin Markets, Economics Letters, Volume 167, 2018, Pages 18-25, ISSN 0165-1765, https://doi.org/10.1016/j.econlet.2018.02.010.

Al-Yahyaee, Khamis Hamed & Mensi, Walid & Yoon, Seong-Min, (2018). "Efficiency, multifractality, and the long-memory property of the Bitcoin market: A comparative analysis with stock, currency, and gold markets," Finance Research Letters, Elsevier, vol. 27(C), pages 228-234.

蔡凯龙

著名财经评论员,金融科技专家,中国人民大学金融科技研究所高级研究员、前火币集团首席战略官