官方发声!盛松成司长肯定网贷行业价值

【摘要】网贷利好消息

近日,中国互联网金融协会统计分析专业委员会主任委员、中欧国际工商学院教授盛松成就网贷发展现状进行了深入分析,进一步表明行业未来前景可期。

今天,就和小编一起来了解:

出清劣质平台 行业回归初心

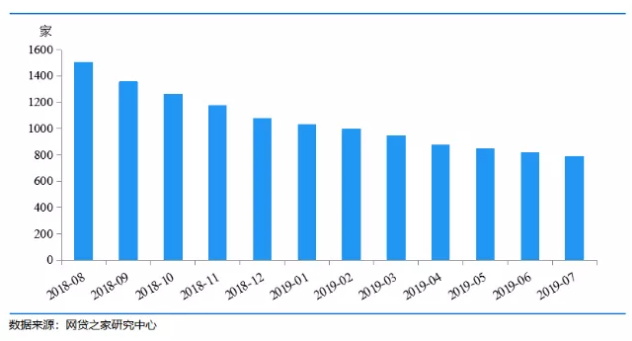

P2P行业发展至今,网贷平台已经从累计6000余家下滑至当前的约600家,从数量上和规模上仍显著高于市场容量和监管余力,但合规性等角度来看,曾经野蛮生长的网贷行业在监管下风险已经得到有效控制。在经过第三季度严格“三降”执行后,网贷行业的风险将会在年底进一步得到化解,“监管试点”的到来也不会遥远。

在盛教授看来,网贷作为一种补充金融,应当以实现包容普惠为重任,致力于服务信用白户、小微、三农等次级群体的短期融资需求;充分利用平台化、信息化和科技化的优势,坚持小额分散的撮合机制和轻资产的运营模式。然而,部分劣质平台却背向而行,只有这部分平台彻底市场出清,才能营造出更为健康的行业成长环境,以便网贷回归科创与普惠的本位。

保持初心 网贷前景可期

一段时期以来,金融科技和传统金融似乎互不相让。但实际上,他们可以相互补充,相互促进,共同进行价值创造,实现互惠互利。

盛教授表示,网贷应重视客户下沉和轻资产运营,其目标对象可据此拓展至现代服务业和智能制造业的各类小额短期贷款,为小微企业和个体商户的双创服务。借此,网贷也可从赚取个人过度消费、超前消费红利的负面形象,转向分享机构利润、促进服务业和制造业高质量发展的正面形象,符合宏观政策方针和监管导向。

当前,我国小微企业法人约2000万家,个体工商户6000余万户。仅商业银行发放的小微企业贷款余额超过35万亿元,其中普惠型贷款近10万亿元。但由于企业个体规模小,数量众多,营运资金压力任然较大,恰恰是网贷行业大有可为之地。

界定细分市场 促进网贷生态重构

盛教授表示,机构化和小微化后的网贷将如何继续前行,需要厘清其与传统贷款的差别,特别是市场定位和经营/风控模式,以便建立起符合现代金融科技监管标准的新业态。

具体而言,传统贷款业务主要针对大型客户长期融资需求,是一种典型的间接融资;商业银行从事传统贷款业务实行强监管,进行资质管理;作为银行的银行,央行是商业银行的最终贷款人,在危机发生时能够为其提供流动性支持,防止发生系统性风险。

而网贷市场本质上是一种直接融资,尽管与银行间货币市场和交易所资本市场有着相似之处,却有着自身的特殊性,需要重点针对信息披露完整性和准确性设计配套的监管规则,进而与银行业监管规则形成差异。

综合来看,只有建立起适合于小微客群短期直接融资需求特征和机构化转型方向的网贷监管新体系,网贷业务的创新发展才能更加规范有序,不至于继续野蛮生长,对金融系统稳定性造成冲击。

对于网贷企业而言,坚持合规透明发展才是平台生存发展的必然选择。一直以来,优投金服深知信息披露的重要性,所以不断完善着信披体系,这不但能保障投资人的知情权降低投资风险敞口,也能体现平台的合规性赢得投资人的信任。未来平台会继续紧跟监管步伐,坚持信息中介的定位,恪守底线,审慎经营,共同促进金融市场的稳定与健康。

优投金服

专注汽车金融的P2P投资服务平台,预期年化利率8.4%-12.6%,致力于为用户提供稳健、高效、个性化的互联网金融服务。掌上投资,就在优投。