央行副行长:警惕围绕支付业务大搞金融嵌套

【摘要】范一飞强调,人民银行将从严、从重打击无证机构,持续组织专项整治,对当前无证机构的发展势头加大精准打击力度。同时,规范创新,严控交叉风险,特别警惕围绕支付业务大搞金融产品嵌套,避免风险跨市场传染。此外,狠抓监管制度落实,避免持牌机构超范围和未经许可开展业务,切实落实好账户实名制要求等。

支付行业严监管常态化。

11月28日,中国人民银行副行长范一飞在第八届中国支付清算论坛上表示,支付产业高质量发展离不开“严监管”的保驾护航。目前,我国支付领域“严监管”常态化工作机制已基本确立,并取得显著成效。

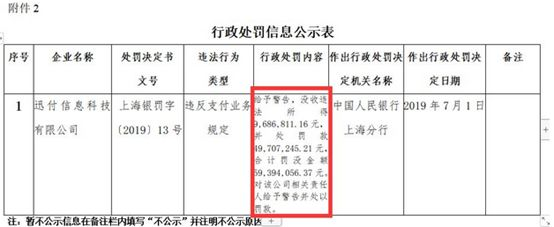

事实上,监管层一直在加强对第三方支付公司的监管。就下半年以来,已出现多张巨额罚单。

支付领域“严监管”常态化工作机制已基本确立

11月28日,央行副行长范一飞在第八届中国支付清算论坛上表示,目前,我国支付领域“严监管”常态化工作机制已基本确立,并取得显著成效。

范一飞称,2015年以来,面对支付服务市场的各种乱象,人民银行从监管体制入手转变监管理念,加大检查力度,疏通市场退出通道,让“严监管”常态化为支付服务产业保驾护航。目前,我国存量支付机构已经减少至236家,其中,有18家支付机构被调整了业务范围。

范一飞介绍,通过支付机构备付金全额缴存人民银行、实施网联平台集中清算、加大违规机构整改力度等措施,持牌机构不敢违规、不想违规的意识明显增强,支付市场乱象得到有效整治,防范化解风险取得重大进展。

央行重申支付严监管常态化

下阶段重点打击无证经营

尽管“严监管”成效显著,但范一飞同时表示支付领域仍有一些老问题没有完全消除,新问题层出不穷。近年来,无证经营屡禁不止,严重扰乱市场秩序;部分商户审核不严,伪造、编造交易问题仍存;受理终端管理不严密,一机多码现象频发;账户实名制落实不到位,虚假商户和终端为网络赌博、黑灰产业等非法活动提供支付渠道……

对此,范一飞强调,人民银行将从严、从重打击无证机构,持续组织专项整治,对当前无证机构的发展势头加大精准打击力度。同时,规范创新,严控交叉风险,特别警惕围绕支付业务大搞金融产品嵌套,避免风险跨市场传染。此外,狠抓监管制度落实,避免持牌机构超范围和未经许可开展业务,切实落实好账户实名制要求等。

1. 从严、从重打击无证机构

据证券时报网报道,范一飞表示,支付业务属于金融业务,必须持牌经营接受监管。当前无证经营成为市场乱象的重要推手。尽管2016年央行联合多部门开展无证经营支付业务的整治并已取得不少成效,但这一问题依然没有得到根治。

范一飞举例称,有些机构不熟悉监管政策,就要盲目上项目,开展支付业务;有的机构受到利益驱动明知故犯,特别是持牌机构无视监管,以身试法,希望这些机构负责人自觉自律,切实慎思慎行。无证经营还出现一些新动向,比如一些新型的平台主体不断涌现,还有一些境外机构或者平台从事支付业务无证经营,给查处工作增加了不小的难度。

范一飞称,无证经营是影响支付产业健康发展的顽疾,要把严厉打击无证机构作为当前和今后一个时期严监管常态化的一项工作。相应的,工作机制、打击方法、力量调配都要着眼于持久战。要坚持系统治理,改变“铁路警察各段一段”的治理模式,从支付业务全流程、全链条的角度探索打击方法,实时在线监测无证机构,使所有的机构都在监管视野之内。加强监管信息归集共享和关联整合,推行以远程监管、移动监管、预警防控为特征的非现场监管。坚持协同监管,在相关网站和媒体实时公布无证机构名单,发挥震慑作用。

范一飞透露,未来央行将持续组织专项整治,根据当前无证机构的发展势头,加大精准打击力度。探索推动跨行支付清算数据的综合利用和支付行为的监测分析,加快对收单外包机构的直接备案管理,多管齐下,综合治理收单市场。

2.规范创新,严控交叉风险

对依托支付账户开展的线上信用支付方式创新,各方要进一步加大调查力度。

范一飞强调,特别要警惕围绕支付业务大搞金融产品的嵌套,避免杠杆率持续攀升,风险跨市场传染,底层资产无法穿透,资金流向无人知晓,风险资产规模无法统计,风险因素持续累计等重大风险隐患。

“持牌机构要认真落实2017年全国金融工作会议精神,把风险防控和业务合规放在首要位置,禁止通过各类所谓创新违规新业务转化为本代本交易,扰乱市场秩序,回归支付业务本源,规范与其他金融机构合作行为,避免放大交叉性金融风险。下一阶段将重点检查银行卡收单情况和开立使用情况,并会同监管部门完善交叉性金融产品的监管规则。”

3. 着力狠抓监管制度落实

范一飞称,作为当前贯彻监管制度的重中之重,落实实名制,是从事金融业务的机构必须履行的义务,必须不折不扣的执行,央行对银行和支付机构的这一监管要求是一致的。特别是随着B端客户规模的不断扩大,亟待加强客户识别,运用好已有的个人身份信息、企业信息联网核查系统等核验渠道,不断探索完善客户识别手段和机制。

他表示,“大家都说收单市场很乱,就是忘了根本,无视监管规定,缺少起码的制度敬畏和职业操守,为违法经营活动提供收单服务,找不准经营发展方向。缺什么就要补什么,持牌机构要敬畏监管机构,要将监管规定落实纳入公司经营规划和战略扎实进行。”

4.要切实防范电子结算风险

有关机构要围绕“了解你的客户”,控制结算风险,防止资金挪用的问题,发现问题务必整改到位,切实防止新增问题,严禁通过虚构交易、虚构商户等形式开展业务挪用资金。对于性质恶劣、主观故意挪用款项的支付机构,将严惩不贷。持牌机构坚决避免超范围和未经许可开展业务,已经开展的务必令行禁止。

5.全力保障清算系统运行

范一飞指出,要对照国际先进金融市场原则,检查自身发展和清算系统存在的不足。

各运营机构要清晰的认识到零售支付系统在整个批发支付系统的互联结点位置和双向潜在影响,夯实各项安全应对措施。网联要按照金融标准加快自身机房建设,完善安全生产责任体系,加大突发事件应急演练力度,及时排查风险隐患。银联和网联要围绕自身的清算定位和信息转结主业,不断提升能力,合理制定标准,既要满足可持续发展的要求,也要兼顾市场公平竞争要求。

支付清算行业巨额罚单频出

事实上,针对支付清算领域的严监管已经成为规范行业发展的有效手段。

11月以来,已至少有4家支付公司收到了外汇局北京外汇管理部的罚单。其中,京东旗下的网银在线被罚2943.26万元。

因涉嫌违规将境内外汇转移境外,京东旗下支付公司网银在线领近3000万元巨额罚单。此次罚单或将是网银在线自成立以收到最大的罚单,这也是外管局有史以来针对跨境支付开出的最大一张罚单。

与此同时,因旗下考拉征信涉嫌侵犯个人信息而处于风口浪尖上的拉卡拉再遭外管局处罚,因超限额购付汇被处罚金80余万元。另一家支付机构——易宝支付也因存在超限额购付汇的违法行为被处罚36.06万元。

11月6日,央行宁波市中心支行发布新罚单,现代支付因未按规定建立有关制度办法和风险管理措施被处罚款3万元。

早在今年8月,央行罕见一次性处罚15家支付机构。

而在8月6日,央行呼和浩特中心支行连发15张罚单,付临门、中汇支付、海科融通、盛付通等15家支付机构合计被罚27万元。罚单显示,10家机构被罚款,6家被警告,其中,钱宝科技被处于警告并罚款2万元。

此前一个月,央行上海分行于7月12日发布的信息显示,环迅支付科技有限公司(以下简称“环迅支付”)因违反支付业务规定,被给予警告处分,并合计罚没近6000万元。在刷新支付行业罚单金额的同时,这也是央行开出的今年首张千万支付罚单。事实上,环迅支付曾多次收到央行罚单,去年底还曾卷入投资诈骗事件。

来源: 中国基金报

胖次超人