趣头条首份季报10亿巨亏背后:高管股权激励超过7亿

【摘要】趣头条2018年Q3实现营收9.77亿,同比520%。净亏损10.33亿。公司展望2018Q4收入区间12.0-12.5亿,略微低于预期。

趣头条(NASDAQ:QTT)发布2018年Q3财报,财报显示公司实现营收9.77亿,同比520%。净亏损10.33亿。公司展望2018Q4收入区间12.0-12.5亿,略微低于预期。

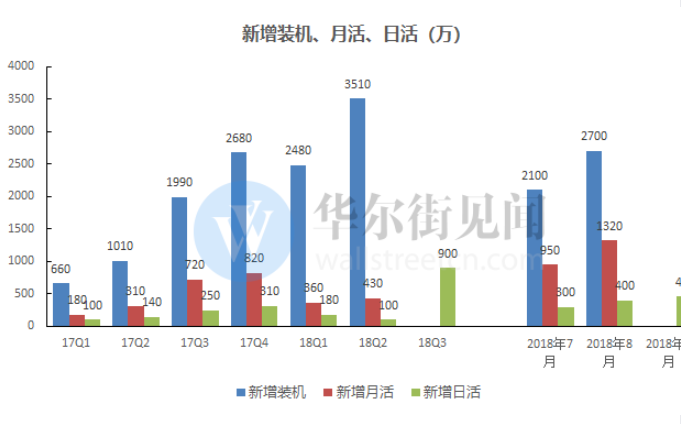

2018年三季度日活为2130万,较18Q2增长900万。装机数据、月活数据不再公布。

截至发稿时,趣头条盘前跌6%至5.60美元。

趣头条今年9月在纳斯达克上市,从16年二月上线到上市仅耗时两年。根据趣头条披露的数字,公司的月活和日活用户数量在国内内容聚合APP中排名第二,仅次于今日头条。截至上周末,公司股价5.96美元,跌破发行价15%。对于这家与拼多多理念有些相似的公司,市场并不买账。

信息披露减少

趣头条Q3财报披露数据减少,与招股书中的数据相比。用户方面,缺少了装机量和月活情况。销售费用方面,不再详细披露忠诚系统的维护和获客支出。

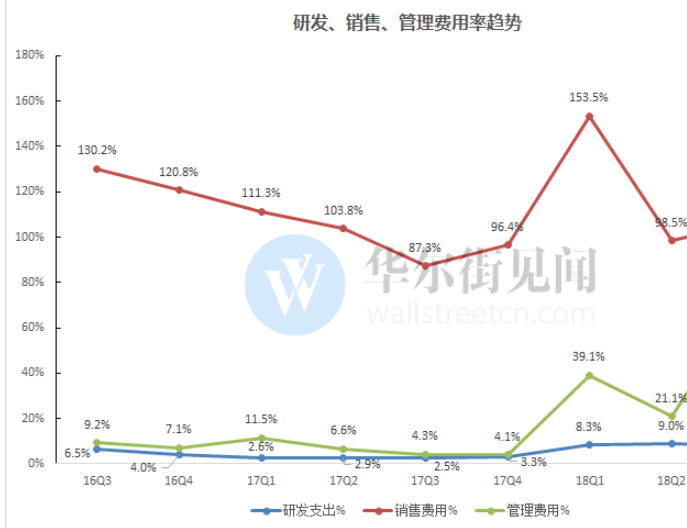

股权激励导致管理费用增长,获客与维护成本增长趋势难止

趣头条18Q3亏损扩大的最主要原因是管理费用大幅增长至7.42亿,管理费用率达到75.9%,较18Q2的21.1%上升约55个百分点。其中因上市对高管的股权激励费用为7.18亿,扣除之后实际管理费用0.24亿,实际管理费用率为2.5%。

18Q3研发费用率8.2%,较Q2下降0.8%,较去年同期上升5.7%。

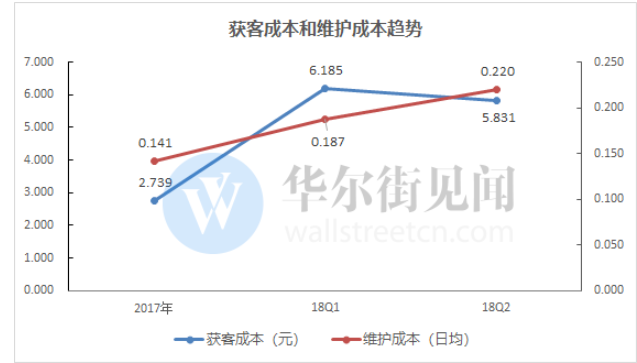

18Q3销售费用率为106.9%,较Q2的98.5%增长了8.4个百分点,再次回升至100%以上。由于公司不再披露忠诚系统的支出,但销售费用率的上升很明显的指向公司获客成本和维护成本正在上升。用户红利期接近尾声,未来将面对行业更激烈的竞争。由于公司缺少定价权,公司难以控制成本的缺点正在暴露。

数据来源:公司财报、见智整理

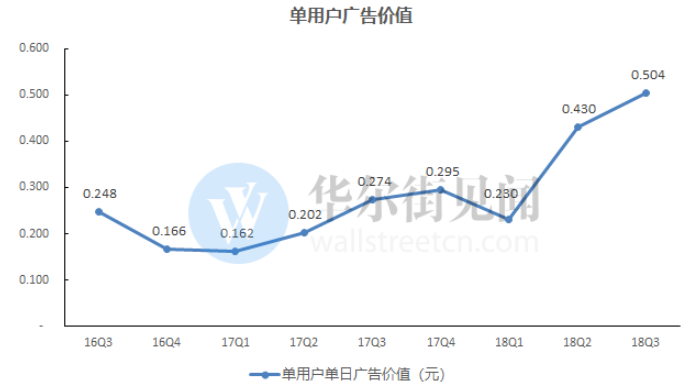

单用户广告价值趋势良好,但长期盈利空间难以看清

采用公司对于用户价值的计算方法,趣头条18Q3的单用户广告价值为0.504元,环比上升17.2%,继续增长,保持较好态势。

趣头条的长期盈利空间来源于单用户广告价值和维护成本的差额,再乘以用户数量。拉新的支出属于一次性支出,长期来看不影响盈利,公司不会增加拉新补贴,那么销售费用的增长可能主要来源于维护成本的上升。维护成本的上升将显著影响公司的盈利空间,公司不再详细披露数据让人不得不担心长期的前景。

数据来源:公司财报、见智整理

收入展望低于预期,核心用户增长已现疲态

趣头条不再公布装机和月活数据,仅公布了日活数据。2018Q3新增日活900万,达到2130万,其中9月新增日活为460万,环比8月上升15%,三季度的日活增长趋势仍好。

数据来源:公司财报、见智整理

但是公司展望18Q4的收入区间为12-12.5亿,小幅低于见智的预期。根据见智的模型如果采用0.504的单用户广告价值预测,那么收入应该达到13亿以上。因此判断下季度的DAU绝对增量在570万左右,较三季度的900下降330万,用户增速大幅回落。

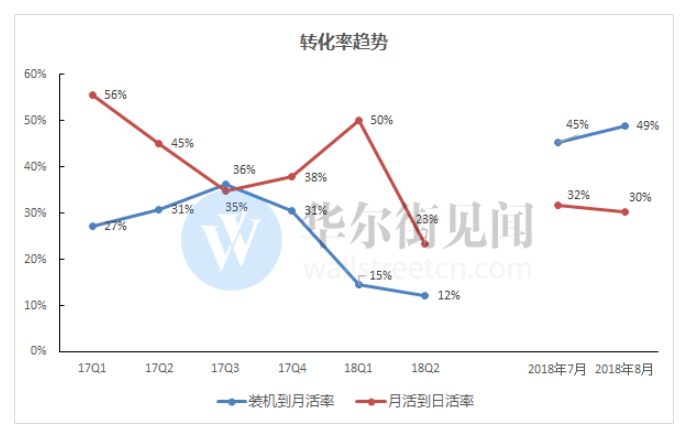

根据公司IPO公布的数据,18年7月与8月的转化率数字出现了非常明显的上升,趣头条没有具体解释出现这个现象的原因。三季报中由于缺失数据也无法得知公司9月的转化率情况。但从艾瑞的移动APP的数据来看,趣头条9月的月独立设备数为5556万台,环比8月仅增长0.5%,增长已经出现疲态。加上销售费率的上升更是印证了维持用户数据的漂亮增长已经比较困难。

数据来源:公司财报、见智整理

按此趋势判断,预计可以达到的日活用户极限约在4000万左右,价值单用户广告价值还能增长10%,那么对应的年收入规模极限约为80亿。如果公司无法控制维护成本的上升,那么始终将难以盈利。如果公司可以维持目前的维护成本不变,或许可以实现5%左右的净利率,对应约4个亿的净利润。

来源: 全天候科技

企业新闻