不管日子多么难,2019年这笔钱你千万不能省!

【摘要】保险的规划原则很简单,就是从保障需求本身出发,认清自己现阶段的风险缺口,找到保障对应风险的保险,就对了。

在看到2019年第一波现象级刷屏潮《啥是佩奇》时,菜导就在想,小猪要佩奇,保险也要配齐才行。

菜导近期在回复咨询大家的过程中发现,很多人对保险配置缺乏清晰的整体认知。

所以菜导才在前两周接连写了30岁人群、50岁人群的保险配置,但保险科普之路仍然漫漫而长远啊……

在农历春节到来之前,菜导再和大家唠嗑唠嗑:2019年,你的保险要怎么配齐,才能在新的一年里确保你马力十足,扬帆起航!

1

市面上的保险太多,一般人根本无从下手,是很多朋友规划保险时的困惑所在。

其实,保险的规划原则很简单,就是从保障需求本身出发,认清自己现阶段的风险缺口,找到保障对应风险的保险,就对了。

一般来说,我们主要担心的风险有:

1)家人或自己得了大病没钱治疗,因病返贫;

2)发生意外,没法工作,断了收入;

3)不幸早逝,留下没有工作能力的一家老小面对一屁股的车贷房贷;

4)养老金空转,养儿防老不靠谱,将来老无所依。

针对风险缺口,我们需要着重关注的是意外险、重疾险、定期寿险和医疗险四大险种,此外,考虑到近期全民热议的养老金缺口,菜导建议各位也需要开始重点关注了。

老规矩,先上图一睹为快:

2

为啥需要配齐上图的四大险种呢,我们一个一个来分析:

1)意外险

意外险保障的是突发的、外来的、非本意的事件导致的人身伤害,主要分为综合意外险和专项意外险。

前者的保障范围比较广,很多意外事故都在理赔范围之内;后者的保障比较单一,比如只针对某一交通工具,或者某一项运动。

意外是最无法预料的,而意外给个人和家庭带来的伤害有可能是毁灭性的,所以菜导认为全家人都有必要配置意外险。

几百块保费就能撬动上百万的杠杆,投保容易,保费一般不受年龄和理赔历史影响。而且买一年期的消费型综合意外险就好,下一年会有更优秀的新产品。

在意外险上,我们主要关注意外医疗保额、报销比例、免赔额以及意外伤残保障范围。

高医疗保额、高报销比例、低免赔额、按定级赔付伤残而非只赔付全残的产品,是我们优选的方向。

2)重疾险

重疾险,是一旦患了合同上指定的病种,保险公司就会按照约定保额给你赔钱的一种保险。

如果保额足够,可以覆盖治疗费用,补偿治病期间的收入损失,让你在大病面前,多几分底气,不至于一夜之间因病返贫。

现代人生活压力大,节奏快,患重大疾病的几率也比以前高,所以菜导建议全家都要配置重疾险——但老人除外,因为老人买重疾险容易出现保费倒挂的情况。

在重疾险上,很多人追求大而全,以为保障病种越多越好。

市面上的商业重疾险,一般以25种行业统一规定的高发重大疾病为保障核心,在此基础上添加一些其他病种。

而这25种重大疾病在重疾险理赔中比例高达95%,也就是说,发病率最高的重疾基本都在那25种里面了,保险公司掺加的其他重大病种,一般都是发病率很低的。

保险保障的病种,重点不应该在于多,而应该在于精准,因此没必要一味贪多而付出不必要的高额保费。

重疾险的保额,主要考虑治疗费用、康复费用,以及1到3年无法工作导致的收入损失。

3)定期寿险

定期寿险,是无论疾病还是意外,只要被保险人身亡,就能获得赔偿的一种保险。

最需要配置寿险的,是家庭里面的经济支柱。

人到中年,自己就活成了家人依赖的屋檐,再也找不到地方躲雨,最怕自己不幸身故,留下一家老小面对没还清的车贷房贷,而定期寿险就是为了解决这个后顾之忧的。

在保障期限上,菜导建议选择定期,而非终身,期限一般选择房贷车贷还完,子女学业完成了和不需要赡养父母,总的来说,是自己的家庭责任减少的时候。

终身寿险保费昂贵,几十年交下来是一笔很大的数目,从杠杆比的角度来看不划算,而且这样得牺牲这笔钱在几十年内流动性。

而定期寿险只保障一段时间,所以保费比较低,可以用较少的保费,撬动很高的保额。

我们用较少的保费去配置定期寿险,节省下来的保费,就可以进行理财获取收益,这样手头的经济压力也没那么大。

在选择寿险产品时,要特别注意是否有全残保障。

身故给家庭财务带来的打击固然很大,但因为全残无法工作,导致失去收入,还需要家庭照顾,同样是很严重的。

寿险的保额上,主要考虑车贷房贷、子女抚养费和教育费以及赡养父母三个方面的费用。

4)医疗险

医疗险是针对某些具体医疗费用进行补偿的一种保险,主要报销大额的医疗费用支出,具体的保障内容,要看具体的产品合同规定。

很多人以为有医保就可以不用买商业险了。其实医保只是最基础的保障,在起付线、封顶线和报销范围等方面都是有局限性的。

医疗险就是为了填补医保的不足,进一步查漏补缺的。

谁家还没点病痛呢?所以如果条件允许,菜导建议给全家人都配置上医疗险。

在保额上,不能说越高越好,因为医疗险属于报销型,在保额范围内用多少就报销多少。一般来说,买个一百万就够了。

那些500万、800万的医疗险,更多是制造营销噱头,实际意义不大。

现在市面上主流的百万医疗险,一般都是一年期的,续保是一个需要着重考虑的问题。

医疗险比较复杂,涵盖门诊、住院天数、手术、外购药等多方面,在医疗险的选择上,我们要结合自己的实际需求,优先选择免赔额低、报销比例高、报销不限医保目录、续保条件好、有增值服务的产品。

3

了解了四大险种的基本知识后,大家最关心的环节要来了,到底要怎么给一家人配置保险呢?

在家庭保险配置上,菜导建议,先大人后小孩,优先为家庭支柱做足保障配置。

因为家庭经济支柱收入最高,责任最大,如果有什么疾病或者意外,对家庭的影响也是最大的;

而小孩如果发生疾病或者意外,虽然家庭经济会受到影响,但不至于断了家庭经济来源。

因此,先大人后小孩,从某种层面来说,也是对小孩的一种保障。

在这里,我们主要以年龄为群体区分标签,给一家老小分别做不同的保险配置。

首先讲一下正值壮年的家庭经济支柱怎么配置保险。

承担主要经济责任的家庭成员,发生任何风险,对家庭的影响和打击都是致命的,因此,需要完整配备意外险、重疾险、定期寿险和医疗险四大险种。

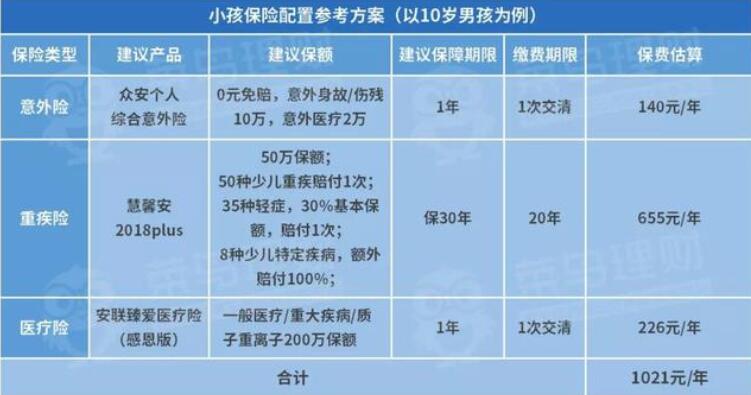

接着就是给小孩配置保险了,菜导先说小孩的保险配置思路:意外险是最核心的,其次是重疾险,医疗险可以作为补充。

有相关数据显示,意外伤害已经成为我国14岁以下儿童的第一死因。小孩比较爱动,也缺乏自我保护意识,意外险是刚需。

至于重疾险和医疗险的必要性,菜导前面已经说了;而小孩并不承担家庭经济责任,没有必要配置定期寿险。

在给家庭支柱和小孩配置好保险之后,接着就是给父母配置保险了。

把老人的保险配置放到最后,不是说老人不重要,而是因为老人在保险上的选择实在不多,杠杆比很低,不能很好地起到以小博大的作用,甚至可能会出现保费倒挂。

父母的保险配置,主要就是意外险、医疗险和防癌险,具体细节菜导在50岁保险配置的文章里已经详细说过,这里就不再重复,直接上方案了:

上面的这些搭配方案,基本上可以把一个家庭中一家老小主要存在的风险缺口都给补上了,做足保障,就有安全感开启新的一年了。

如果经济条件允许,能给一家人都做足保障当然最好,如果经济条件不是很好,还是那句话,先大人后小孩,优先给家庭支柱做足保障。

最后叮嘱一句,家庭保险配置固然重要,但也要适当控制保费,把保费控制在合理范围之内,一般来说,保费支出在年收入10%-20%左右,就是合理的。

菜鸟理财菜导

人称菜导,互联网理财意见领袖,普惠金融忠实践行者。现为第三方理财服务平台菜鸟理财创始人、CEO。