融资担保公司能否解决网贷机构转型困境?

【摘要】

近日,360金融(Nasdaq:QFIN)成立融资担保公司,让融资担保牌照再次受到行业内的广泛关注,除360金融外,多家美股上市的网贷平台都已经拿到了融资担保牌照。如拍拍贷(NYSE:PPDF)、乐信(NASDAQ:LX)、小赢科技(NYSE:XYF)和趣店集团(NYSE:QD)等。

网贷平台为何如此青睐融资担保牌照?根据2017年12月1日下发的《关于规范整顿“现金贷”业务的通知》(以下简称“141号文”)指出:“银行业金融机构不得接受无担保资质的第三方机构提供增信服务以及兜底承诺等变相增信服务,应要求并保证第三方合作机构不得向借款人收取息费”,使得具有增信资质的融资担保牌照成了各大公司纷纷争抢的“香饽饽”,正在转型助贷的网贷机构,也因为有融资担保公司等增信牌照的加持,银行等资金方会更愿意与之合作。

在监管环境趋严、网贷业务受限的背景下,如何运用融资担保牌照来改善当前的业务模式?下面将从融资担保的监管政策、实践运用等方面来分析融资担保牌照如何参与网贷市场。

1. 融资担保公司可参与贷款业务各环节

根据2017年8月21日发布的《融资担保公司监督管理条例》(以下简称“管理条例”),融资担保公司可以经营的业务包括:1)借款担保、发行债券担保等融资担保业务;2)投标担保、工程履约担保、诉讼保全担保等非融资担保业务;3)与担保业务有关的咨询等服务业务。

其中,借款类担保是指担保人为被担保人贷款、互联网借贷、融资租赁、商业保理、票据承兑、信用证等债务融资提供担保的行为。

互联网借贷也是此次管理条例新增加的内容,所以融资担保可以运用于互联网借贷产品中,并参与到借贷服务的贷前、贷中、贷后各环节:贷前借款融资担保咨询服务;接入央行征信进行客户资质审核;进行贷后催收,发起诉讼或仲裁,并向央行征信中心报送数据等。

2. 融资担保牌照可改善助贷机构收费模式

根据141号文:银行不得将核心业务外包给第三方机构;无担保资质的第三方不能提供增信服务;第三方机构不得向借款人收取息费,以上三条将助贷机构原先的收费渠道几乎全部堵住,助贷机构盈利模式受到挑战。

根据融资担保公司的经营范围,融资担保牌照可以让助贷机构在贷款模式中收取担保费及融资担保相关的咨询费。

3. 融资担保公司经营杠杆最高可至15倍

根据管理条例,融资担保公司的担保责任余额不得超过其净资产的10倍,对小微企业和农户融资担保业务在保余额占比50%以上且户数占比80%以上的融资担保公司,杠杆倍数上限可以提高至15倍。

其中,小微企业指单户在保余额500万元人民币的小微企业客户,农户指单户在保余额200万元人民币以下且被担保人为农户客户。

融资担保公司的业务规模受到了经营杠杆的限制,对于担保责任余额比较大的公司,麻袋研究院建议可以选择再担保模式、与其他担保公司或信保公司共同担保的模式缓解杠杆压力。

4. 融资担保公司可跨区域经营

根据管理条例,融资担保公司跨省、自治区、直辖市开展业务的,应当按季度向住所地监督管理部门和业务发生地监督管理部门报告业务开展情况。

所以根据以上规定,融资担保公司可以通过互联网全国经营,但必须按季度向注册地及业务发生地的监管部门报告业务情况。

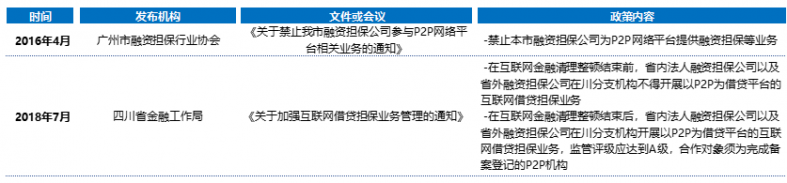

5. 融资担保公司与P2P的合作受限

在P2P网络平台多次发生非法集资的情况后,多地监管发布了禁止融资担保公司与P2P合作的通知,如广州、四川等地区,所以麻袋研究院建议各互金公司在成立融资担保公司及开展融资担保业务时,应提前调研当地政策,避免监管及经营风险。

麻袋研究院

用极客的双眸,看穿互金的世界