新增乏力、贷后存忧:三大指标揭示信用卡发展后势

【摘要】日前,央行发布了《2019年第四季度支付体系运行总体情况》、《2019年支付体系运行总体情况》两份重磅文件,信用卡的最新年度、季度指标数据随之出炉。

日前,央行发布了《2019年第四季度支付体系运行总体情况》、《2019年支付体系运行总体情况》两份重磅文件,信用卡的最新年度、季度指标数据随之出炉。

这篇文章,麻袋研究院从在用发卡量、信贷规模、逾期率等重点指标入手,就2017年以来信用卡发展进行简评,并就2020年的发展提出预测。

一、在用发卡量

近年来,部分商业银行,例如招商银行、平安银行等通过使用“流通卡数”指标来代替累计发卡数量,以体现区间段信用卡的实际使用情况。在央行的支付报告中,同样也采用了“在用发卡量”这一指标来衡量行业现时用卡情况,包括全国范围内的信用卡与借贷合一卡两类,下表统计了2017年以来的各项数据:

由上表可知,2017、2018年两年间,在用发卡数量季度环比仍处于一个相对可观的增长范围内,基本稳定在4%-6%区间;而进入至2019年,季度环比逐步下降,最新一期的2019年四季度环比达到了1.63%的低点。

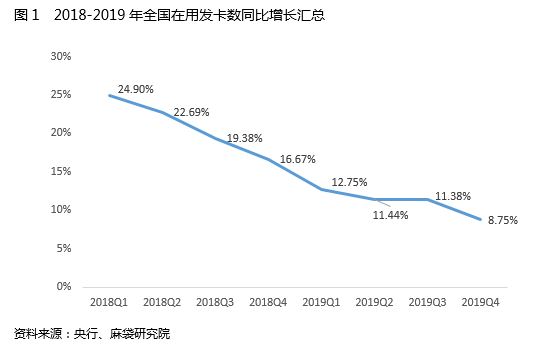

如果排除季节影响,观察每季同比数据,那么结果又会如何?

结合表1可知,目前行业在用卡数量存在以下特征:

1.总量增长。观测期间,在用发卡数呈现出一种持续增长的态势。

2.新增放缓。图1的季度同比数据体现出,在用卡数的增长正不断放缓,这一方面是因为行业高速增长的时代已然过去,另一方面则是由于发卡机构在贷后承受压力,在贷前端主动收缩了风控策略。

二、应偿信贷余额

应偿信贷余额,反映了在银行授信额度范围内,持卡用户实际使用信用卡额度或关联信贷的情况。表2列示出2017年以来全国银行卡应偿信贷余额季度数据统计情况:

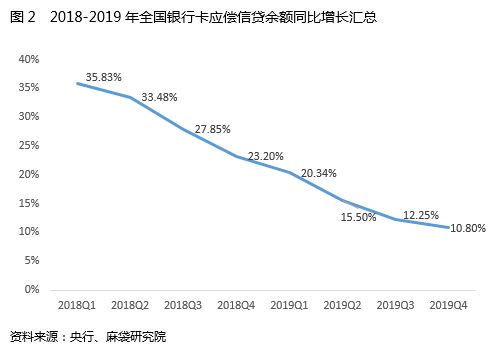

同在用发卡数量指标相似,全国银行卡应偿信贷余额同样在绝对数量上体现出不断增长的趋势,但在季度环比方面却是稳中有降,继续观察同比:

季度同比指标上,应偿信贷余额的同比增速从2018年第一季度的35.83%下降到最近一期的10.8%,预计在2020年第一季度亦将延续下降趋势。

三、逾期未偿信贷金额

逾期数据是衡量信贷资产质量的重要指标,具体逾期率由银行各自公布,而央行仅统计全国逾期未偿信贷金额,期限为半年。此外还有一项指标为半年未偿占应偿比例,意思是全国范围内的信用卡半年未偿信贷总额,占全国信用卡应偿信贷总额的比例。

结合图3不难看出,在贷后数据方面,信用卡行业半年逾期未偿规模虽在2019年第三季度创下919.16亿元的历史新高,但在银行贷前加速收缩、贷后主动采取降额甚至封卡的策略之下,逾期未偿的增长已有所缓解,与此对应的是其占比的下降。2019年年末的转折,可以理解为在贷后的严峻环境下,银行为自保而主动采取的自我调整。

麻袋研究院分析认为,尽管2020年第一季度尚未结束,但疫情带来的宏观影响不容小觑,半年逾期未偿指标预计将会扭转上一季度的环比下降之势,应偿占比这一指标预计也将有所上升。

四、简评:危与机并存的后势发展

根据以上数据,对目前信用卡行业发展的特征总结如下:

一是新增放缓。无论是发卡量还是信贷规模指标,均能够体现出这一特点。信用卡行业在前两年经历了激进式发展(详见麻袋研究院此前报告《交易额狂增、不良率飙升:信用卡激进扩张现隐忧?》),目前已放慢业务扩张的步伐。放缓由多方因素构成,外因有用户增长红利逐渐见顶,内因包括信用卡机构主动采取收缩策略等。

二是贷后吃紧。贷后的问题在2018年年末就开始逐步显现出来,而在贷后全面收紧的2019年,伴随着“暴力催收”、“大数据风控公司”等一系列导火索引起的贷后洗牌,再叠加客群下沉、用户资质恶化的压力,信用卡逾期率已在短期内呈现出较快的上升趋势。

2020年开年即遭遇疫情“黑天鹅”,信用卡业绩数据又会如何?

毫无疑问,新增放缓、贷后吃紧这两项特征依旧会在2020年得以体现,大环境对行业造成的剧烈影响在所难免。疫情期间,信用卡线下展业受阻,面签受限;贷后又由于《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》等文件要求,允许符合条件的个人合理延后还款期限,疫情背景下的共克时艰,将会在客观层面推升信用卡逾期数据。

从目前各家动作来看,不少信用卡中心已采取种类各异的自救措施,包括但不限于:

1.增加外送业务。多家信用卡在年前就已发力外卖合作,以浦发、交行、广发等为代表的信用卡先后在其APP内构建外卖生态,疫情期间更是强化了外送产品宣传;

2.提供预售方式。例如招行信用卡专门推出了预售饭票五折起的活动,鼓励C端用户在疫情缓和后发力线下消费;

3.扩大线上合作。例如中信信用卡主打云经济,推出影音娱乐、线上教育等7大行业在线消费权益。

麻袋研究院认为,即便剔除疫情带来的宏观影响,信用卡行业的增速放缓也是一个既定的发展趋势。而疫情促生的“宅家”经济,亦为信用卡展业的线上途径提供思路。存量比拼时代,危与机并存。只有注重特色化产品发展,汇聚与整合更多B端及C端资源,才能够在未来的激烈竞争中占据一席之地。

文/麻袋研究院 苏筱芮

麻袋研究院

用极客的双眸,看穿互金的世界