独家观察 | 风险大于回报时,获利了结

【摘要】随着过去一周市场慢慢“泄密”,一个“卖出”信号正在逼近。

来源 | 公众号:CapitalWatch

让我们回顾一下 “市场爆发”是怎么开始的。

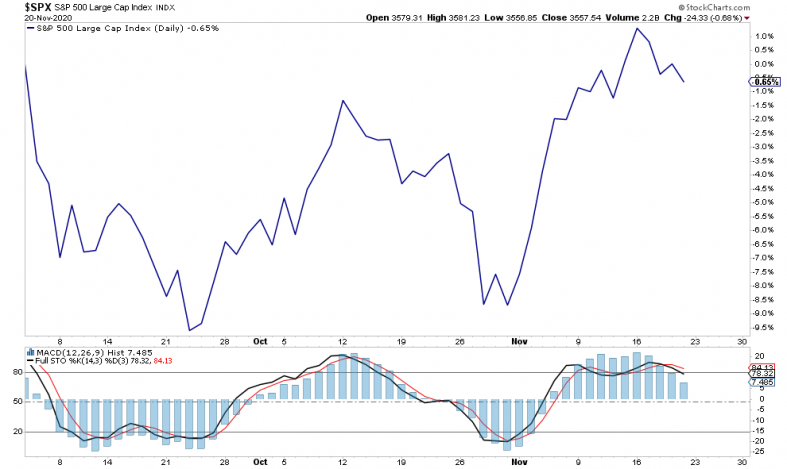

“如果你喜欢波动性,那么过去的一周是为你准备的。周一,辉瑞的声明让市场尖叫着走高。随后,市场淡入尾声。自9月高点以来,今日市场仅上涨0.50%。就像我说的,如果你喜欢波动,你已经得到了很好的剂量。

我可以快速重复这个星期一。

“如果你喜欢波动性,那么过去的一周是你的选择。周一,Moderna的声明让市场尖叫着走高。随后,市场淡入尾声。自9月高点以来,今天的市场下跌了-0.65%。就像我说的,如果你喜欢波动,你已经得到了很好的剂量。

重要的是,仅仅因为市场处于超买、超买和偏离长期平均水平的情况下,并不一定意味着立即回调。这需要催化剂。超买状况为修正提供了燃料。在下面的“投资组合”中我们讨论一下潜在定位。

然而,随着市场在过去一周里慢慢“泄密”,一个“卖出”信号正在逼近。在过去的几个月里,在这一点上更加谨慎是值得的。

随着过去一周市场慢慢“泄密”,一个“卖出”信号正在逼近。

正如我们在《多头走投无路,是时候控制风险了》一文中所写,尽管病毒病例不断上升、停产回归以及缺乏刺激措施,但在选举后,看涨情绪依然高涨。

与此同时,投资者蜂拥而至;内部人士正在“抛售”。

基于这些原因,我们继续建议通过积极的投资组合风险管理保持一定的谨慎,直到一些过度行为得到扭转。

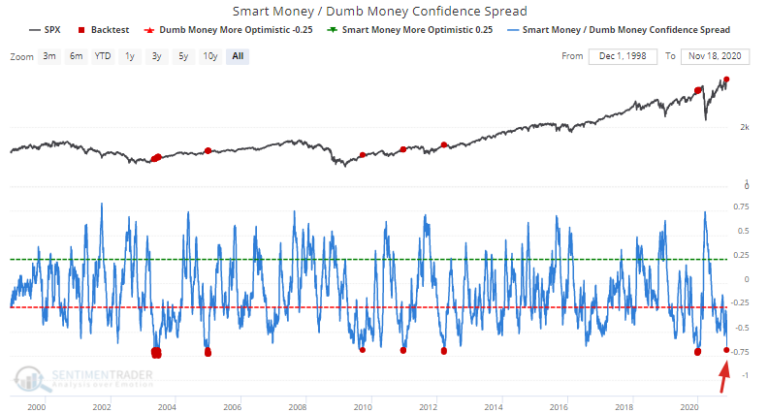

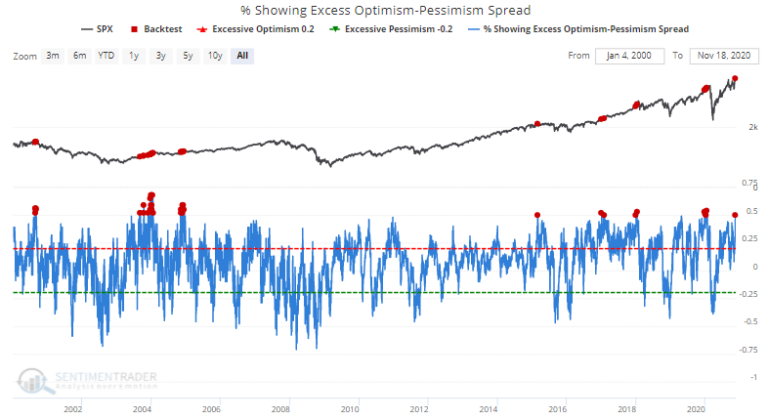

情绪越来越高涨

如前所述,只是国内的“情绪”并没有扩大。感伤者显示,在全球范围内,情绪也已飙升至极端。也就是说:

“自3月份以来,股市基本上只朝着一个方向发展:上涨。由于一路走来的各种回调都是非常肤浅的,极度乐观的情绪从来没有机会得到适当的冲淡。因此,目前全世界的情绪都处于极高水平。例如,我们的聪明钱/傻钱信心价差为-0.69,是有史以来最低的数据之一。”

中期乐观指数为83。

重要的是,正如我们周二讨论的那样,有多个指标同时显示出乐观情绪的爆发。

谣言时买入 新闻时卖出

Jeffrey Marcus在周一早间给RIA Pro用户的帖子中很好地总结了我们的想法。

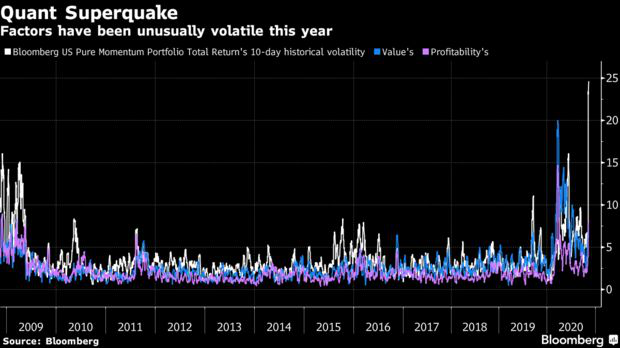

“最近的上涨是由先前的失败者推动的,这种表现大部分发生在PFES11/9公布非常积极的疫苗数据之后。11/9事件以来的变化如此引人注目,以至于摧毁了许多统计模型。

管理着38亿美元资产的乔恩·奎格利(Jon Quigley)写信给客户说,统计上发生的事件不应该发生。从统计上讲,这种情况大约每发生一次:

‘594450531290566000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000天(Bloomberg 11/13/20)。'

到底多长时间?大致相当于

● 每1.629 x 10^76年1次,或

● 1.2 x 10^66宇宙的年龄。

“在一个部分由模型、机器和日内交易者组成的市场中,这可能并不令人意外。Aegea资本管理有限责任公司(Aegea Capital Management LLC)创始人塞姆

这些不是你父亲的股票市场。

杰夫最后问了两个问题。

● 目前的相对绩效模式是否可持续?

● 我们现在应该期待更多的肥尾事件吗?

他的回答过于简单:

● 也许不是;而且,

● 一定地。

你是说“崩溃”要来了?

不,这不是我说的,暗示的,甚至不是暗示的。

由于某些原因,市场已经变得更具两党性,而非政治性,“‘多头’和‘熊市’都尽可能地‘社会疏远’”。——Real Investment Show

说到投资,要么“看涨”要么“看跌”,都不利于你的长期回报。把自己限制在一个或另一个“阵营”中会阻止你评估可能与你的观点相反的数据。在行为金融学中,这被称为“确认偏差”。

要想成为一个成功的长期投资者,你必须对数据进行评估,即使数据与主流观点背道而驰,也要做出决策。

数据告诉我们,目前的市场走势在短期内遥遥领先。从历史上看,当“乐观”水平达到更极端的水平时,市场至少经历过短期到中期的调整,有时甚至更多。

值得重复一下我上周的结论:

“当人们承担‘一点点风险’并得到回报时,他们就会被鼓励去‘多冒一点险’。正如我的同事维克托·阿代尔(Victor Adair)所说,‘人群’中的人并不欣赏他们所冒的风险,因为他们周围都是相信市场会继续上涨的人。”

目前情况就是这样。现在每个人都坚信,市场不会因为美联储的干预而下跌。

也许他们是对的?也许这次不一样?

不幸的是,通常正是“人群”对意外结果发生过度乐观的时候。

正如鲍勃·法雷尔曾经打趣道:

“当所有专家都同意时,通常会发生其他事情。”

估值与动力

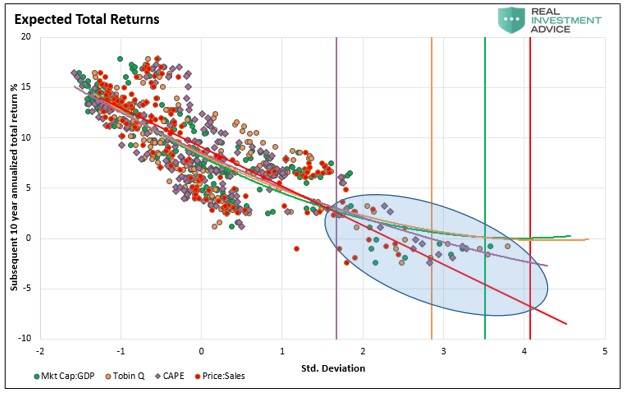

我的合伙人迈克尔·勒博维茨(Michael Lebowitz)本周写了一篇关于估值和长期回报的精彩文章。我强烈建议你通读整篇文章,但这里是关键点。

“不管经济环境如何,承担重大风险,接受可怜的预期回报都是个坏主意。四个指标的10年期预期收益率平均为-0.75%。当美联储退出时,无论是出于其设计,还是由于通胀、经济增长放缓或巨额债务管理,丰富的估值都将至关重要。”

“纽约证交所是世界上唯一一个当标牌上写着‘每日高价’时,每个人都会感到兴奋的地方。如果沃尔玛也有同样的招牌,而不是“天天低价”,就不会有人出现了– Peter Boockvar

与牛群一起奔跑

正如我们所说,“估值”是一个糟糕的“市场时机”指标。然而,估值告诉你需要知道的关于未来回报的一切。在短期内,它更多的是关于“情绪”和“从众心理”。

正如我的同事道格卡斯(Doug Kass)周四在他的《真钱日记》(Real Money journal)中观察到的:

一次又一次,交易者和投资者机械地、经常是情绪化地跟随价格,忽视了一个简单的概念,即高股价是理性买家的敌人,而低价是理性买家的盟友。

当股票价格上涨时,投资者往往会欢呼,并通常忽略了以较高的入市价格买入的后果。

而且,当股价下跌时,投资者往往会惊慌失措,通常会忽视以低而低迷的出厂价抛售的后果。

由于市场结构的变化,积极投资被被动投资压倒,人们的心态发生了变化。这也有助于解释交易所交易基金(ETF)、定量策略和产品在价格动能祭坛上的流行和扩散。从本质上讲,买家的生活水平更高,卖家的生活水平更低

可以说,在历史上,对于交易所交易基金的价格和市场价值的所有信息,投资者都一无所知。”

问题是波动性已经成为一个“邪恶的主人”。正如我们在3月份看到的,“电梯下降”可能会很快到来。随着投资者涌入ETF,以及算法量化策略追逐动力,市场将更容易受到未来剧烈波动的影响。当投资者和机器人试图同时“退出剧场”时,下跌的速度会很快而几乎不会引起注意。

投资组合定位更新

上周一,就在Moderna宣布疫苗的消息后,我在推特上写道:

我们的工作是在“风险/回报”状况变得不平衡时调整分配,以获取利润并保护资本。周一,我们通过上周三增持债券和周一提高现金水平来减少敞口。这就是我周二在“3分钟”视频中提出的观点。

衰落的催化剂

当市场异常繁荣和扩张时,引发短期矫正过程所需的只是一个“催化剂”。

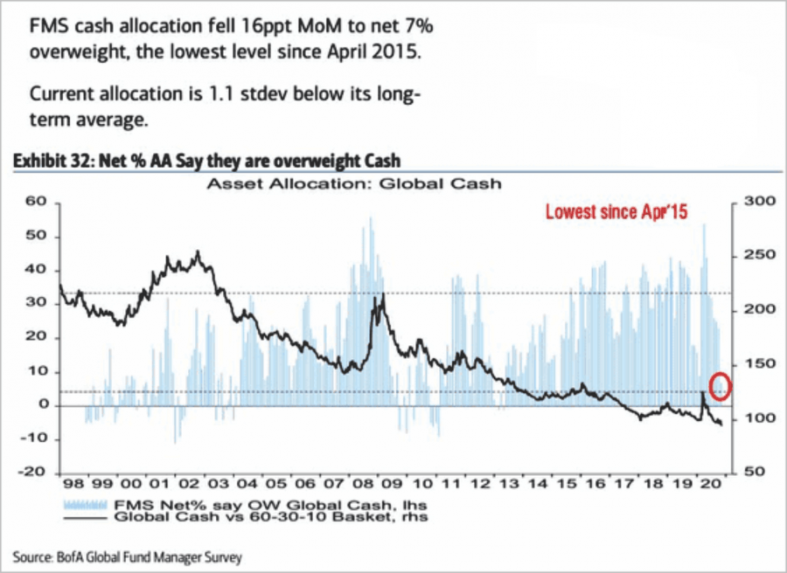

感恩节过后到12月的前两周,共同基金必须分配今年的资本收益和利息。如下图所示,基金经理的现金余额是有史以来最低的;我们可以看到进行分配的抛售压力。

我们玩概率

虽然很多人会把这篇文章解读为“看跌”,但事实并非如此。

作为投资组合经理,我们根据潜在的回报来管理资本损失的风险。换言之,“我们为各种可能性做好了准备,但仍留有调整的余地。”

没有人确切地知道未来会发生什么,这就是为什么我们必须相应地管理投资组合风险,并准备在情况发生变化时作出反应。

我既不看涨也不看跌。我遵循一组简单明了的规则,这些规则是我们项目组合管理哲学的核心。我们专注于资本保值和长期“风险调整”回报。重要的是,没有一种纪律是完美的。没有什么是“一直”有效的。

然而,任何纪律或策略都比“根本没有策略”更有效。

来源: 公众号ID:CapitalWatch

金评媒JPM

JPM责任编辑