独家观察|研究揭示12月份可通过VIX获利

【摘要】使用BBT算法交易VIX相关证券的研究发现了一个巨大的上涨机会。

利用BBT算法进行VIX相关证券交易的研究发现了一个巨大的上行机会。这两支股票的价格都模仿波动率指数,波动率指数是芝加哥期权交易所(CBOE)波动率指数的象征。

芝加哥期权交易所的VIX(波动率指数)的实时报价是基于未兑现的看涨期权和看跌期权的比率。当看涨期权与看跌期权的比率增加时,波动率指数下降。反之亦然,当看跌期权与看涨期权的比率增加时,VIX就增加了。下表描述了截至2012年11月27日12个月的波动率指数(VIX)以及VXX(短期期货恐慌指数ET)和UVXY(恐慌指数1.5倍做多)股票。

推动VXX和UVXY股价的波动率指数不是股票。因此,它不因供求关系而增减。波动率指数100%取决于投资者和交易员购买的看跌期权与看涨期权的比率。因此,当标普500指数下跌时,波动率开始迅速上升。相反地,当标普500指数上升时,波动率就会飙升。波动率指数是市场顶部和底部的领先指标。

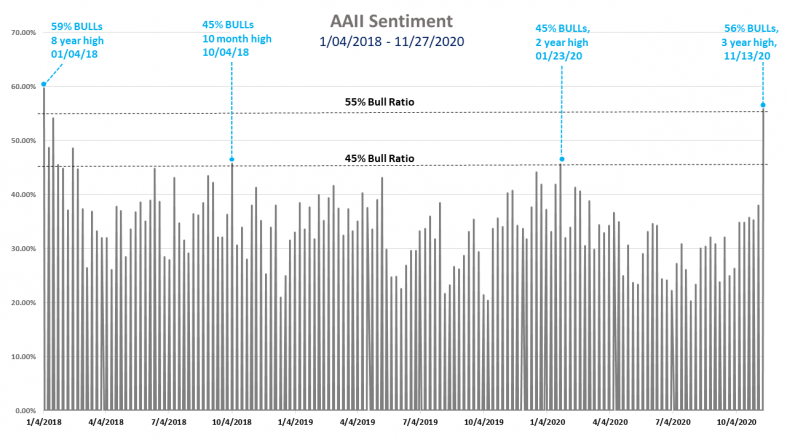

下面的图表描述了从2018年1月到2020年11月,AAII每周投资者情绪调查读数从低于45%到高于45%的看涨峰值。AAII投资者情绪调查数据则恰恰相反。45%及以上的看涨比率预示着股市已见顶。理由是,当绝大多数AAII投资者认为市场正在走高时,他们已经完全投入了资金。因此,推动市场走高的燃料数量有限。

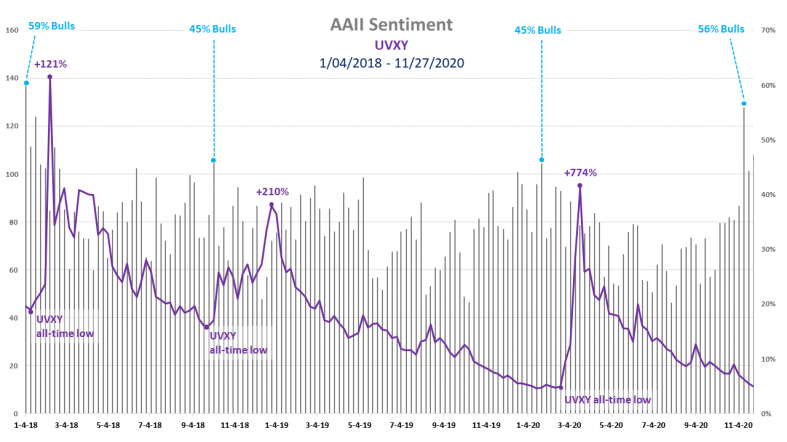

下表覆盖了上表同期AAII投资者情绪指数的UVXY。请注意,UVXY指数的每一个新的历史低点都与看涨的投资者情绪指数的峰值一致。注意。VXX不包括在内,因为其股票直到2018年1月22日才开始交易。

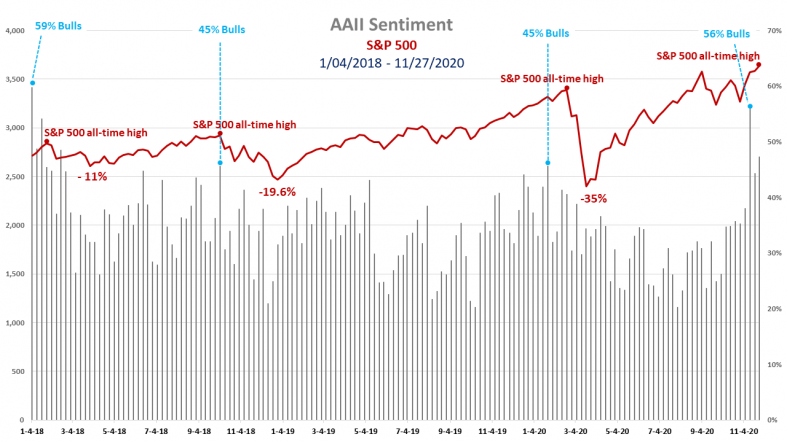

下表覆盖了同期标准普尔500指数的AAII投资者情绪指数图表。图表中所描绘的历史高点与AAII调查牛市情绪高点一致。下面和上面的图表将描绘出UVXY历史低点和标准普尔500指数历史高点之间的反向关系。

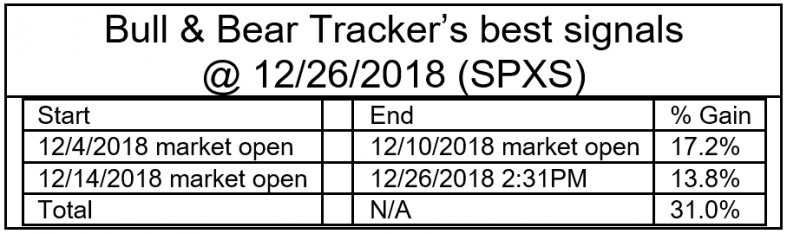

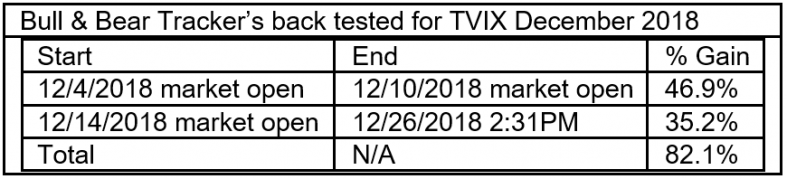

熊市交易者使用VXX和UVXY的理由是,对高杠杆率的TVIX股票进行了回溯测试,该股票也模拟了2019年初的波动率指数。2018年12月,牛市和熊市跟踪机构发布了两个交易标普500指数三倍杠杆反向ETF的信号。当时的这两个信号是“牛熊追踪者”自成立以来表现最好的两个信号。

2018年12月,SPXS(每日标普500指数三倍做空)从两个信号中获得31%的收益,因此有必要对TVIX(恐慌指数两倍做多)进行反向测试。TVIX实现了苹果与苹果的比较。TVIX采用的杠杆程度与SPXS相似。下表中两个日期的TVIX表现几乎是标普指数的三倍,累计涨幅为82.1%。

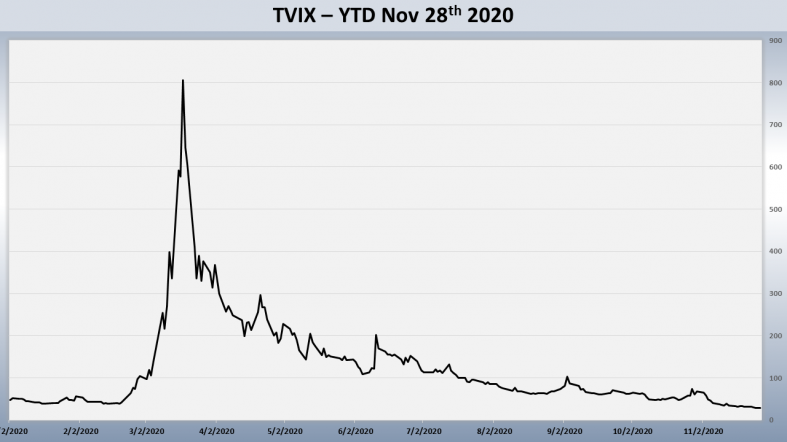

2019年TVIX回溯测试的结果非常清楚。在高波动期间,牛市和熊市跟踪者/熊市交易员可以推荐TVIX和其他VIX相关股票,而不是SPXS和SH(标普500反向ETF)。然而,首先必须解决的问题是如何确定或衡量一个极端波动的时期何时已经或将要开始。模拟波动率指数的波动率指数(VIX)和TVIX的股票等波动性很大。从2020年2月的最高点53.500美元上升到2020年3月的53.8美元。下图显示,TVIX在2020年3月18日的交易价格高达806.36美元。

注意,由于TVIX已于2020年6月从纳斯达克退市,并被归入公告栏,我强烈建议不要交易这些股票,因为它们现在流动性极低。

11月9日,熊市交易员推荐VIX的UVXY和VXX股票,原因如下:

● 2019年TVIX回溯测试

●标普500指数接近历史高点

● VXX和UVXY接近2020年的低点

2020年11月12日,一个突破性的进展。AAII投资者情绪调查指数飙升至55.84%的受访投资者看涨,上周为37.96%。

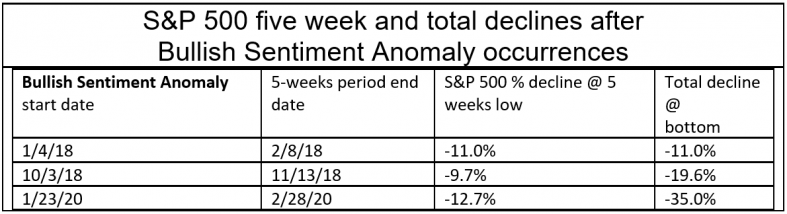

AAII情绪的飙升导致了一个重复模式的识别,这揭示了看涨情绪的异常。这种异常现象本来可以用来预测最后三个市场的最高点和随后出现的极端市场波动期。在异常发生后的五周时间里,标普500指数从最高点到低点都至少下跌了9.7%。在下表所示的三个时期中,有两个时期的总峰谷比五周的跌幅大100%。

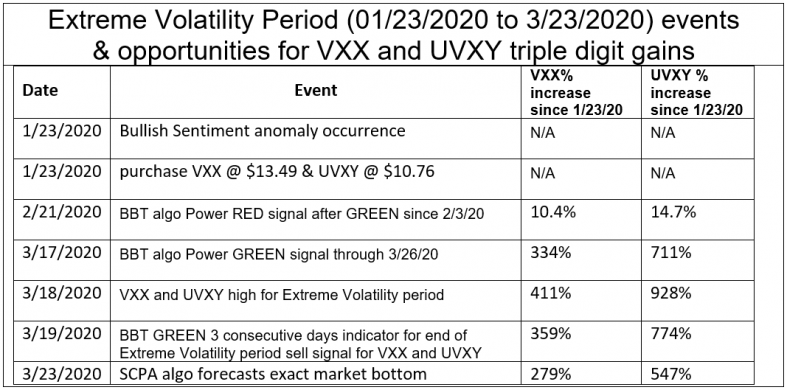

发现指标来确定极端波动期的开始是非常重要的。这是因为多头和空头的两种算法已经证明了它们预测极端波动期结束和主要市场底部(发生在2020年3月17日至3月23日)的准确性。

在3月17日开市时,BBT算法的信号从红色变为绿色,该算法支持熊市交易者和牛市跟踪者。当时连续7天保持绿色的信号非常乐观。

从2月21日到3月16日,标普500指数和BBT指数的信号波动极大。期间:

● 绿色信号连续两天没有生效。

● 有20个短(红)长(绿)信号变化

● 3月16日,BBT信号从红色变为绿色,再变为红色。

BBT算法从02/21/20到3/23/20的经验数据现在被用来开发BULL-VIX算法。牛市波动率指数将被用来在标普500指数历史高点买入波动率指数相关证券,从而获得三位数的利润。BBT的专有经验数据,可以说是整个市场历史上最动荡的时期之一,提高了它预测主要市场底部的能力和可靠性。

SCPA算法预测市场已经在3/23/20的底部触底。参见2020年3月23日,“市场处于中期底部的概率为87%”。

结合使用的两种算法可以使交易者在3月17日至3月23日退出VXX和UVXY头寸。下表列出了2020年1月23日的事件,当时牛市情绪异常出现在2020年3月23日的主要底部。该表还显示,在1/23/20购买VXX和UVXY并将其持有至3/23/20的最低收益分别为279%至547%。

BBT算法有几种红色和绿色信号。最强大和最稀有的是动力红(POWERRED)和动力绿(POWER GREEN)。BBT曾在历史高点发布动力红色信号,在主要市场底部发布动力绿色信号。BBT的信号在2018年10月4日的早上变成了一个动力红色,在标准普尔500指数以历史最高点收盘后,直到19年4月23日才会黯然失色。2018年12月26日,它的动力绿是在2018年圣诞节前夕市场见底的第二天。在20年2月21日股市开盘前,这一信号变成了动力红色,两天前,标普500指数收于历史高点。

虽然波动率指数(VIX)可能很快上涨的可能性非常大,但它可能首先大幅走低。VIX指数于2020年11月27日收于20.84点,远高于1929年1月29日12.10点的低点。这两种模拟波动率指数的证券已接近2020年的低点。VXX的近期价格为17.51美元,接近2020年1月16日13.29美元的底部。最近11.44美元的UVXY指数是三个指数中最接近2020年1月16日10.58美元底部的。

尚未这样做的投资者和交易者应该以当前市场价格在VXX或UVXY中建立一小部分初始头寸,并准备利用熊市交易员的警报平均下跌。

来源: 公众号ID:CapitalWatch

金评媒JPM

JPM责任编辑