消费金融牌照优势凸显 ,“编外”部队分庭抗礼

【摘要】截至2017年1月底,银监会批筹或开业的消费金融公司达到22家。自2010年第一家消费金融公司成立以来,虽已历经八年多的发展,但这些“编内”持牌机构直到2015年才逐渐崛起。与此同时,越来越多的消费金融细分领域不断迸发,以BATJ为首的互联网公司,依托电商和社交场景深耕金融,这些“编外”部队与“编内”机构已形成分庭抗礼之势,强大的“编外”部队也在觊觎消费金融公司牌照。

截至2017年1月底,银监会批筹或开业的消费金融公司达到22家。自2010年第一家消费金融公司成立以来,虽已历经八年多的发展,但这些“编内”持牌机构直到2015年才逐渐崛起。与此同时,越来越多的消费金融细分领域不断迸发,以BATJ为首的互联网公司,依托电商和社交场景深耕金融,这些“编外”部队与“编内”机构已形成分庭抗礼之势,强大的“编外”部队也在觊觎消费金融公司牌照。

银监会数据显示,2015年9月末,消费金融行业资产总额510多亿元,贷款余额460亿元。截至2016年三季度末,行业资产总额1077.23亿元,累计发放贷款2084.36亿元,贷款余额970.29亿元。短短一年,贷款余额增长一倍。

消费金融公司业务模式呈现多样化

从主要出资人机构属性看,目前持牌消费金融公司可分为银行系、产业系和电商系三类。早期成立的消费金融公司以银行系和产业系为主,依赖线下网点开展业务。随着互联网的发展和应用程度的提高,各消费金融公司结合自身特点,开始尝试利用互联网开展业务,消费金融公司业务模式也呈多元化发展。

1.注重线下布局的业务模式——捷信消费金融公司

捷信消费金融公司于2010年在天津成立,是首批四家消费金融试点公司之一。捷信消费金融深耕“驻店式”贷款,将销售点设在合作商户门店内,通过遍布各地销售网点的销售代表进行运行和维护。根据捷信中国官网数据显示,截止2016年底,其在国内的业务覆盖了29个省和直辖市,超过300个城市,与迪信通、苏宁等零售商有合作关系,通过14万个贷款服务网点,服务客户超过2500万人次。

捷信消费金融的目标客户是中低收入人群,尤其是二三线城市外来务工人员及农村地区人员。捷信消费金融的主要产品是商品贷和现金贷。其中商品贷针对的是蓝领客群或中低收入人群,加上给商户的返点,捷信消费金融这款产品利润较薄。而现金贷则是优选“商品贷”还款良好客户,无中间环节,利润空间较大。

捷信消费金融这种线下运营模式,与场景衔接,风控更有保证。但此类模式也存在弊端,对线下商户依赖性强,随着互联网分期公司加入战团,商户高比例返点加剧成本。同时,线下设点亦增加运营成本,2016年底,捷信消费金融拥有员工达6.3万人。

2. “线上引流、线下体验”的O2O模式——苏宁消费金融

苏宁消费金融是首家大型零售商发起的消费金融公司,成立于2015年5月。依托苏宁易购电商平台和实体门店,采取“线上引流、线下体验”的O2O消费金融模式。依托苏宁线上线下近3亿会员和1600多家门店资源,苏宁消费金融主打产品“任性付”,提供分期和直接贷款服务,通过消费场景增强客户使用黏性,将金融与场景融合,最终形成“消费-支付-信贷”的闭环。截至2016年11月末,公司累计发放消费贷款数量超过1000万笔,累计投放贷款超过110亿元,平均单笔贷款1100元,服务客户人数超过200万。

这种有赖于线下门店的O2O模式将大型零售平台的流量直接变现,解决了对线下商户的过度依赖,增加客户粘性,并对用户数据深度挖掘,获得风控所需的优质数据。这种模式并不是所有消费金融公司能复制的,具有较高的进入“壁垒”。同时,这种模式的不足在于金融业务是基于平台自身,有明显的天花板。

3.后来者居上的纯线上模式——招联消费金融公司

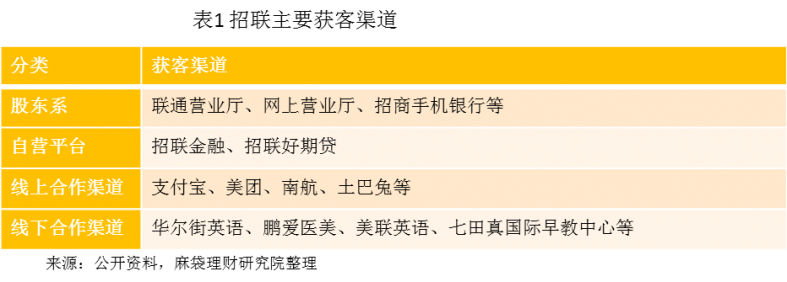

招联消费金融公司是2015年3月,由招商银行和中国联通共同出资20亿元组建运营。与前两种依赖线下网点开展业务的消费金融公司最大的不同是,招联通过互联网开展业务。招联有两款主要产品,一款是为现金借贷产品“好期贷”,另一款为信用支付产品“信用付”。目前,招联借款余额从2015年末的20亿元到2016年底的200亿元,经过一年多的发展,贷款余额已超越布局多年的捷信消费金融,成为行业第一。招联的纯线上经营模式取得成功的重要因素之一是其掌握的多类获客渠道,且以纯线上为主。这类渠道的获客成本远低于自营渠道。

低成本的融资优势将大力推动消费金融公司发展

目前,市场上从事消费金融业务的公司至少几百家,而获得消费金融牌照的公司只有二十几家。根据《消费金融公司试点管理办法》,消费金融公司可通过同业拆借、发行金融债券、股东借款、资产证券化等多渠道筹集资金。目前,同业拆借仍然是主要融资方式,以捷信消费金融为例,其2015年的总负债是138.15亿元,其中124.64亿元来自同业借款,占比高达90%。可见,消费金融公司资金渠道多样化的优势并未充分发挥。

截至目前,捷信和中银通过ABS和非银金融债券的方式进行融资,融资成本5%以下,远低于P2P的资金成本。目前,大量非持牌消费金融企业的资金很大部分来源P2P,但随着网贷监管细则的出台,政策收紧制约网贷行业的发展,资金渠道收缩。消费金融公司多元融资渠道优势凸显,从资金成本来看仍然领先于“编外”部队。

非持牌机构发展迅猛 牌照加持后“如虎添翼”

2016年对消费金融行业来说是爆发的一年,越来越多的消费金融细分领域不断迸发。非持牌机构的消费金融业务开展地也是“如火如荼”,其主要是通过两种方式从事消费金融业务,一种是个人无抵押消费贷款,如中腾信;另一类是分期付款,如分期乐。这两种类消费金融公司的发展也得到了资本市场的高度认可,2015年均在交易所发行了资产证券化产品。其中,中腾信两次在交易所发行资产证券化产品,并通过与京东金融合作,完成了首期京东中腾信ABS的募集与发行,2016年资产证券化规模合计超过10亿元,并实现了资产证券化产品的常规化发行。

当然,金融创新产品的边界是不能触碰监管底线。非持牌机构的发展创新容易突破已有监管边界,暴露一些问题,监管层也比较注重风险提示。近期,网传央行金融市场司发布《互联网金融风险专项整治工作领导小组办公室文件》,其中涉及京东金融的整治函件:京东金融涉嫌承销未经核准擅自公开发行证券、涉嫌误导欺诈、涉嫌商品交易误导宣传、中融信托涉嫌违规。从文件来看,监管层密切关注消费金融产品创新及产生的风险。

随着监管趋严,消费金融牌照的合规优势也得以体现,未来会有一波重量级企业成为“编内”的消费金融公司。据了解,去年京东就在积极布局申请消费金融牌照。对于目前有一定规模、市场口碑的非持牌机构来说,牌照的加持无异于是“如虎添翼”。

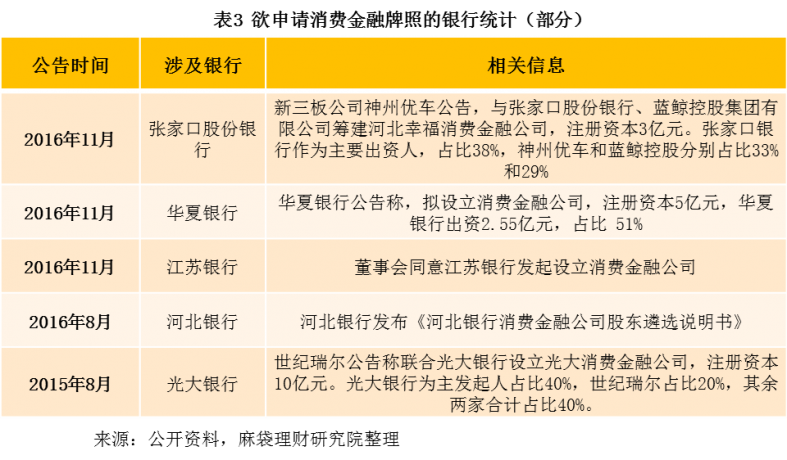

消费金融牌照已成为银行布局消费金融的“标配”

在已颁发的消费金融牌照中,银行占据了近八成。作为消费金融“正规军”的中坚力量,区域性银行业也在跑步入场。仅2016年,至少有4家银行对外宣传要建立消费金融公司,牌照已成为银行布局消费金融的标准配置。

地方政府对区域内设立消费金融公司积极性颇高

地方政府也将设立消费金融公司纳入地方发展规划,加强区域金融牌照布局。2015年11月,贵州省金融办会同贵州一行三局下发《贵州省金融业发展六项行动实施方案》,其中表明消费金融公司计划在未来3年挂牌成立。2017年2月,陕西省宝鸡市第十五届人民代表大会第一次会议作政府工作报告时提到,宝鸡将筹建消费金融公司,实现宝鸡农商银行、恒丰银行宝鸡分行开业运营。

随着消费金融行业不断成熟,牌照优势不断凸显。优先布局消费金融牌照的企业,将会有巨大的“先发优势”。符合主要出资人条件的可直接申请设立消费金融公司,不符合条件的,可以联合传统金融机构或大型企业,以期在消费金融公司的牌照优势中“分一杯羹”。

麻袋研究院

用极客的双眸,看穿互金的世界