独家观察|从技术上讲,所有叙事都计入价格了吗?

【摘要】在过去的几周里,投资者已经“全力以赴”,但现在他们该怎么办?

来源 | 公众号:CapitalWatch

所有的叙事都“计入价格”了吗?

正如过去几周所讨论的,投资者已经“全力以赴”。随着市场的极度膨胀,投资者现在该怎么办?

上周六,我讨论了我们即将进入分散季节的风险。

“鉴于目前市场的极端状况,这种失衡表明目前对投资组合的态度更为谨慎。因此,我们继续减少股票风险,调整债券持有量,并提高现金水平。

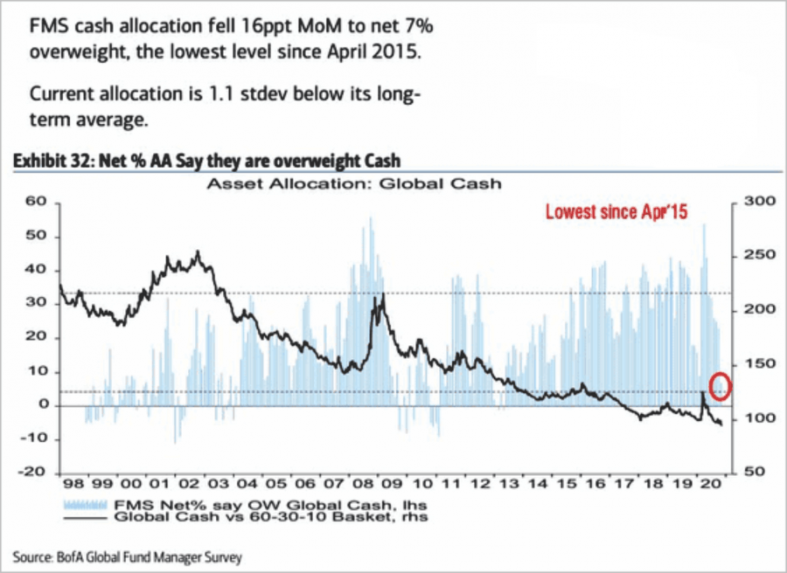

如下图所示,由于基金经理的现金余额为历史最低水平,我们可以看到进行分配的抛售压力。”

然而,尽管短期内由于分配的原因,我们无疑会经历波动率的回升,但从长期来看,市场往往是“前瞻性的”。理论上讲,市场是一种“贴现机制”,并开始根据预期结果进行调整。

过于乐观

在这种情况下,市场应该将经济增长和收益的复苏“计入价格”,因为“疫苗”开始减少疫情造成的阻力。然而,在市场处于历史高点的情况下,投资者已经将“完美”定价,给“失望”留下了空间。

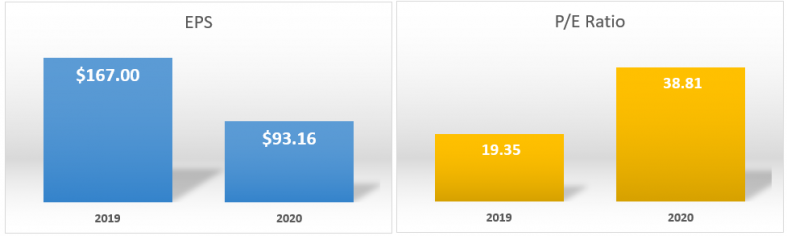

例如,在2019年第四季度,标准普尔500指数全年收于3230.78点,全年上涨27.6%。股市上涨的基础是一项贸易协议(从未发生过)、减税和大规模的股票回购。当时,分析师估计,2020财年的报告收益大约为167美元/股。由于低利率和预期强劲的经济增长,投资者有理由支付19.35倍的收益。

不幸的是,这并没有发生。相反,经济受到了疫情、经济衰退和失业率飙升的打击。尽管如此,由于政府的大规模干预,市场恢复到接近历史高点的水平,年内上涨超过11%。

然而,2020年的收益不会达到167美元/股,而是接近93美元/股。在这样的资产中,投资者的资产估值从原来的19倍翻了一番,达到了38倍。

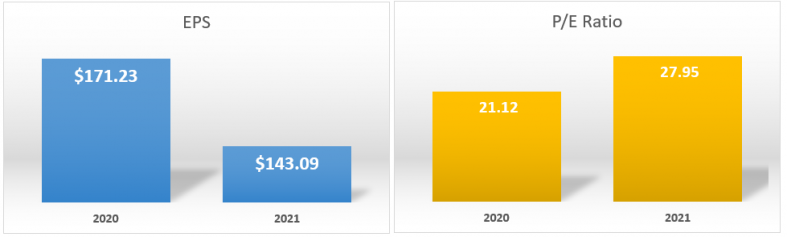

基于2021年盈利将升至143.09美元/股的预期,投资者目前正再次涌入估值过高的资产。问题是,虽然投资者追涨,但2021年的估值下跌了约30美元/股。

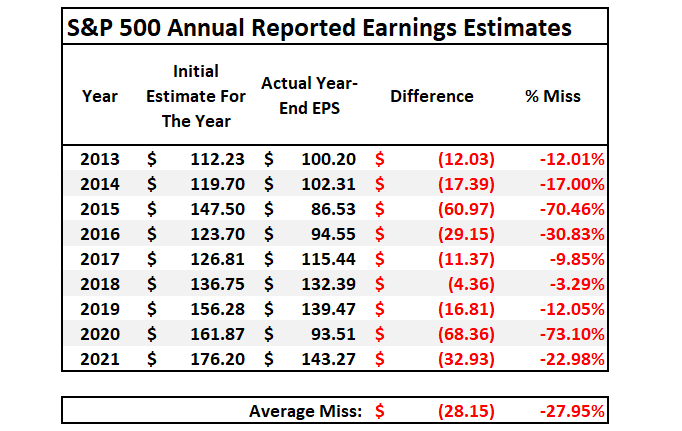

投资者面临的问题是,从历史上看,分析师对未来过于乐观的比例约为30%。

极度乐观

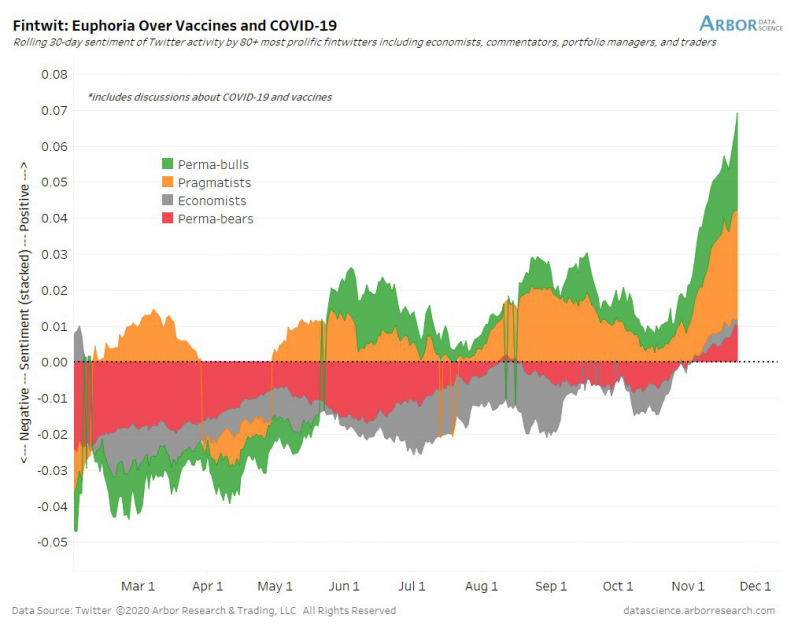

但过度乐观的不仅仅是分析师。在短期内,投资者坚持“基本面无关紧要”的观点,这并非完全错误,因为“市场动力”是一件难以扼杀的事情。当“害怕错过”压倒了逻辑,市场就会做出非理性的举动。正如本周的时事通讯所述:

“你不得不想知道,即使是‘永久熊’现在也看涨了,到底还有多少‘汽油在油箱里’。”因此,我们应该问的问题是“如果每个人都在,谁还可以买?”

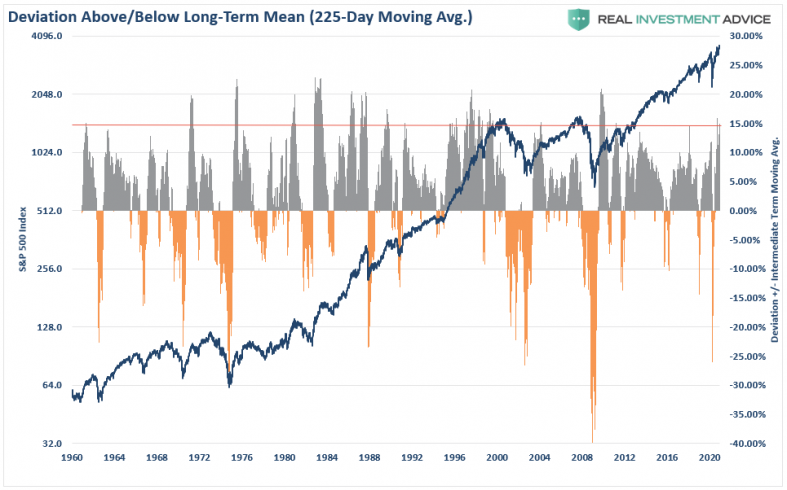

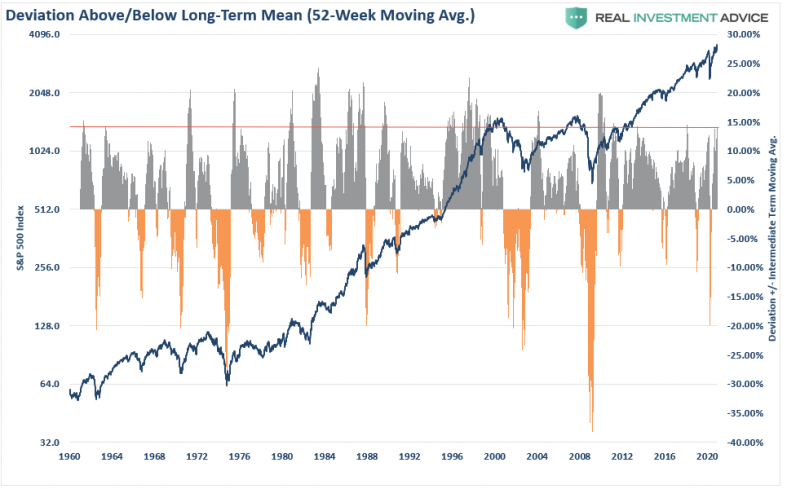

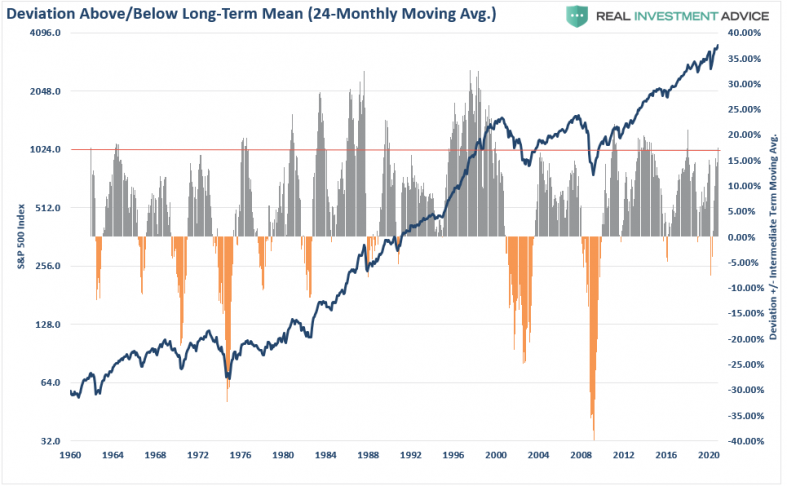

这种情绪已将市场投机推到了更极端的水平,这在历史上与中短期调整相吻合。如下图所示,从长期来看,这种偏离长期均值的做法对投资者来说收效甚微。

高于225天移动平均线的偏差目前为15%,这通常与至少短期市场峰值有关。(上次是在9月的高点)

52周移动平均偏差略低于15%。这在历史上与市场峰值有关。(上一次达到这一水平是在2018年1月,在2020年2月达到13.5%)

按月计算,偏差为24个月移动平均值的17.5%。虽然我们在历史上看到了更高的水平,但市场现在处于更有意义的市场调整领域。

虽然市场肯定可以从这里走高,但问题是,首先,如果没有调整或盘整,它们不太可能走高。

看涨情绪比比皆是

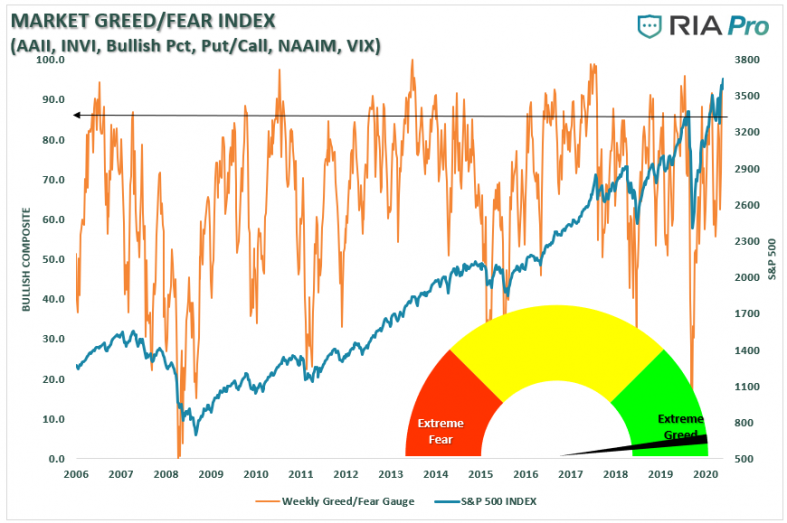

目前,投资者情绪正尽可能地“看涨”。我们每周为RIAPRO订户制作恐惧/贪婪指数(30天免费试用)

“恐惧/贪婪”衡量的是个人和专业投资者如何根据其股票敞口在市场中“定位”。从反向头寸来看,配置到股票的比例越高,市场就越有可能接近回调。(仪表使用周收盘数据。)

然而,就连CNN的恐惧/贪婪指数也在推高“看涨”水平。

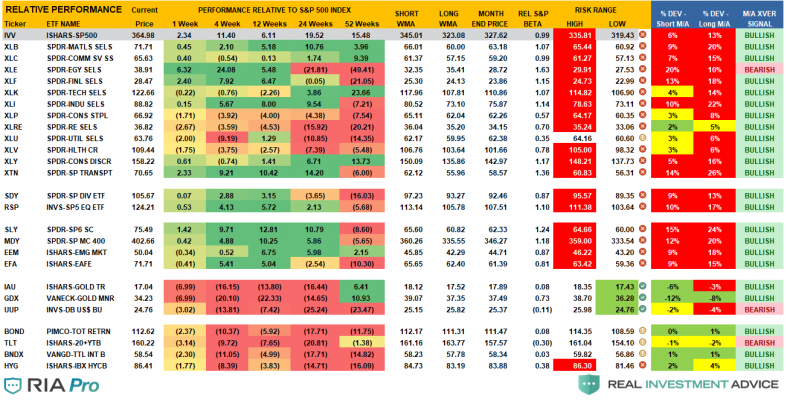

此外,我很少看到在公用事业之外,每个行业和市场的交易都高于其相对风险/回报范围的时期。同样,毫不奇怪,与长期平均值的偏差也处于更高的历史水平。

这些都不意味着必须进行修正。就像储存在油箱里的“汽油”,它需要“催化剂”来点燃它。

乐观的前景有很多风险

许多问题都可能引发这样的“火花”

● 无论我们近期可能看到的经济复苏,市场都已经完全消化了

● 有明显证据表明,经济数据疲弱,盈利增长放缓

● 投资者正指望一种“疫苗”能让经济完全恢复到以前的水平

● 市场已经排除了经济关闭的负面影响

● 市场参与者对维持经济增长和复苏的额外刺激措施的必要性大打折扣

● 美联储目前处于观望状态。如果不增发国债,美联储向市场提供额外流动性的能力就会减弱

● 虽然经济确实在复苏,同时就业也在复苏,但仍有可能远远低于疫情前的水平,这将抑制未来的收入增长和收入增长

● 投资者在盈利全面复苏的基础上支付了极高的估值,但情况不太可能如此。

这些只是一些宽泛的想法。然而,当所有人都是做多股票和杠杆的时候,这是一个意外的、外生的事件,它开始了匆忙退出交易的风潮。

催化剂到底是什么?没有人知道,就像没有人预料到3月份的疫情。

不管最终的催化剂是什么,人们通常会说“没人能预见到它的到来。”

这仍然是一次“卖出的反弹”

我们一直建议抛售这轮反弹行情的原因是,在格局发生变化之前,市场表现出“顶部过程”的所有特征

● 弱参与

● 长期阻力失效

● 极度看涨的猜测

● 相对强度的负偏差

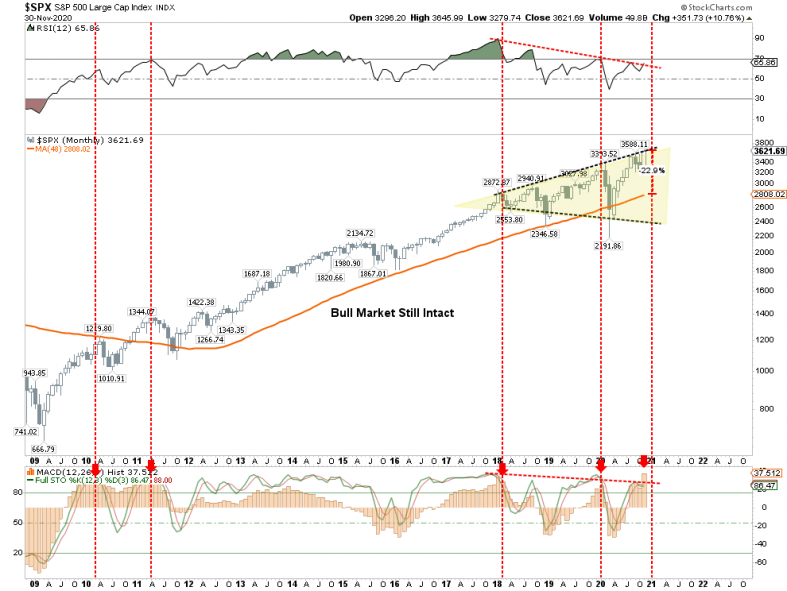

我们可以在一个长期的月表中显示这一点。

自2009年以来,每当月度MACD“买入信号”如此高企,它通常与中短期市场峰值相关。在每一点上,“看涨的故事”都是一样的。

● 收益仍然强劲

● 经济数据显示经济增长强劲

● 这是一个“金发女郎经济”

● 美联储仍保持“宽松”

不过,对投资者的主要警告信号也是一样的:

● 经济未能达到市场预期

● 波动性上升

● 债券收益率的下降

● 公司利润和收益的不足

计算疯狂

牛顿爵士曾经说过:

“我能计算天体的运动,但不能计算人们的疯狂……”

在我们即将进入年底之际,我们将在年底季节性强势的情况下,规避过度扩张和看涨市场的风险。随着“分销季”的到来,我们预计未来几周会出现短期调整。

然而,在这之后,一年一度的“圣诞老人”涨势可能会持续到年底。我们将采取相应行动,根据需要增加投资组合中的股权风险。

我们就是这样理财的。我们相信,从长期来看,资本保全和风险管理会带来更好的结果。

如果你不同意,没关系。

当机会出现时,“疯狂已经消退”,在我们增加投资组合前,我们会问自己以下问题:

目前估值水平的预期回报是多少?(___%)

如果我错了,考虑到我目前的风险敞口,我的潜在缺点是什么?(___%)

如果#2大于#1,那么我现在应该采取什么行动?(#2–#1=Uu%)

你如何回答这些问题完全取决于你自己。

你如何处理答案也取决于你自己。

你必须扪心自问,有多少“叙事”已经在市场上定价了?

通过查看数据,很容易假设答案是“很多”。

来源: 公众号ID:CapitalWatch

金评媒JPM

JPM责任编辑