2024年港股牛市从何开始?

【摘要】

春节开市第一天,港股市场实现了低开高走V型反转。

悲观的起点。

市场从隔夜美国CPI超预期陷入“再通胀”的利空冲击,驱动美债收益率提升,美股大跌,新兴市场尤其是港股资产边际利空。

过去三年市场的不断下行,达到了目前历史估值水位最低,悲观的极致就是乐观者的起步点。

全球最高性价比资产扎堆香港市场

但,经历了2021年至今的估值不断下修之后,由于每一轮暴涨暴跌都受到香港离岸市场特殊地位的影响,本轮,港股企业的资产历史绝对低估值、低基数后的高增长潜力释放已经逐步来到一个可以期待反转的阶段,在目前全球主要地区资产性价比上,港股有最多的最高性价比资产排序在前。

历史规律

过去数百年,资本市场上,资产定价,亘古不变的规律是,均值回归。

市场估值从暴跌开始,估值极其低,从企业alpha短期的走坏,beta短期几个季度的压制,导致企业短期增长受到限制及下滑,但同时也形成了营收或利润的短期低基数,这为未来高增长提供了有利条件。这个阶段,市场资金因为短时因素,主观资金持续出逃,当资产下跌到历史最低水位后,被动资金的调整送上了最后的冲击,形成了最后一杀。

而,经过企业管理层的持续加班加点努力,以及beta宏观的周期从低估逐步回升,企业再次展示出来增长逐步释放的动能,而数个季度的增长修复,使得市场信心越来越强,不断调升企业未来增长预期,从而在资产定价端给出了高估值。从低位卖出,坚持到这个时刻的投资人能收获数倍的回报。

举例,美股14个月前大部分头部资产如FAANG等大部分都跌幅在70%-80%,但随着一年的增长修复,大部分都反弹了100%-300%。比如,Meta等14个月前低估开始的回升。

如何把握机会

那么,历史规律呈现的如此清晰,在2024年春节开年港股市场高走之后,机会如何把握?

如果从资金年初持续做空的港股消费医药互联网角度来评估,由于做空已经持续到了相对极限,且这些天量资金必须回补,而这三个行业的资产已经跌到了历史最低1%历史分位,一旦反弹,幅度巨大。

我们可以从历史宏观视角找到一年期最大机会点。

港股互联网巨头手握中国最大的网络高粘性用户群,且具备最佳商业模式,在2024年大概率能展示出类似美股FAANG一样的爆发力。

消费主要看出海带来的增长,以及国内结构调整,综合下来的增长。

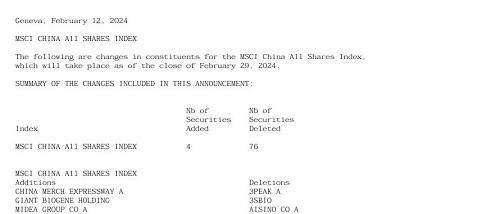

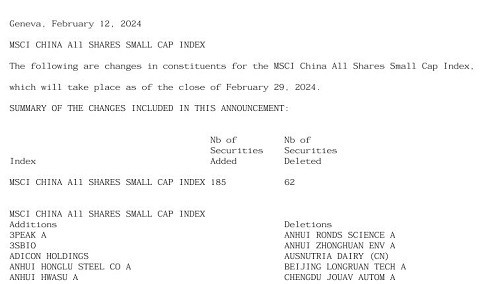

医药头部企业上,今天交易日中,最显著的无非是寻找市场错杀的机会。昨天2月13号,MSCI发布了一份指数调整公告,其中,就包含了港股生物药龙头,由于中国资产过去三年的下跌至今,MSCI减配整个中国资产,导致三生制药从全球精选指数剔除,调整到全球中小市值指数。而市场错误的理解为三生制药被剔除出指数,其实,仅仅是非常常规的市场波动导致的指数配置切换,并没有带来多少被动资金的减配。

A:MSCI调出三生制药公告:

B:MSCI调入三生制药公告

那么,我们从企业alpha及beta角度来剖析三生制药。作为头部企业,企业稳健负债率低,且保持增长。利润预计在20亿以上,增长双位数,估值仅仅五六倍。旗下前几大产品在各自行业均有垄断或者稳固的低位,新药研发持续推进尤其是蔓迪泡沫剂最近已上市,自免新药进入三期也即将来到上市节点。

Beta层面,集采已经充分反应不再冲击市场,而医药需求刚需且持续,医保局在医保滚存资金达到五万亿左右阶段,也持续加大对创新药的价格支持,量价齐升的逆转已经临近。

诸如此类,我们可以从空头必然回补,已经市场信息差错误理解中,寻找到非常高性价比机会。这种机会,诞生在恐慌中,如果能坚持到牛市尾部,那么获益,必将是数倍以上。

本次被动指数调整乌龙,可以理解为最后一跌。

随着企业业绩的持续释放,今年市场资金从债券理财等配置的逐步回归,市场做多力量将比过去三年做空力量更强,比如多头从理财转而配置权益,做空随涨回补,被动资金随着企业市值提升而不断提高配置权重等,中国港股大概率也将再次出现2020-2021年的牛市场景,而且涨幅将远大于美股在2023年的历史大反弹,这种亘古不变的均值回归规律,只会迟到,不会缺席!

声明:登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,读者据此操作,风险自担。

企业资讯